Золото как инвестиция - Gold as an investment

Эта статья или раздел по-видимому склонен к недавним событиям. (Январь 2017 г.) (Узнайте, как и когда удалить этот шаблон сообщения) |

| Золото | |

|---|---|

| ISO 4217 | |

| Код | XAU |

| Число | 959 |

| Наименования | |

| Символ | Au |

| Демография | |

| Пользователь (ы) | Инвесторам |

| Выдача | |

| Центральный банк | Золотовалютные резервы |

Из всех драгоценные металлы, золото самый популярный как вложение.[1] Инвесторы обычно покупают золото как способ диверсификации рисков, особенно за счет использования фьючерсные контракты и производные. Рынок золота подчиняется спекуляция и волатильность, как и на других рынках. По сравнению с другими драгоценными металлами, используемыми для инвестиций, золото было наиболее эффективным убежищем во многих странах.[2]

Цена на золото

Золото использовалось на протяжении всей истории как Деньги и до недавнего времени являлся относительным стандартом для эквивалентов валюты, характерных для экономических регионов или стран. Многие европейские страны внедрили золотые стандарты во второй половине XIX века, пока они не были временно приостановлены из-за финансовых кризисов, связанных с Первая Мировая Война.[3] После Вторая Мировая Война, то Бреттон-Вудская система привязал доллар США к золоту по курсу 35 долларов США за тройская унция. Система просуществовала до 1971 г. Шок Никсона, когда США в одностороннем порядке приостановили прямую конвертируемость доллара США в золото и перешли на фиатная валюта система. Последней крупной валютой, которая была отделена от золота, была Швейцарский франк в 2000 г.[4]

С 1919 г. наиболее распространенным эталоном цены на золото является Лондонский золотой фиксинг, телефонная встреча представителей пяти слиток -торговые фирмы Лондонский рынок драгоценных металлов. Кроме того, золото постоянно торгуется во всем мире на основе внутридневных спотовая цена, происходит от без рецепта рынки торговли золотом по всему миру (код «ХАУ»). В следующей таблице представлены цены на золото по сравнению с различными активами и основные статистические данные с пятилетними интервалами.[5]

| Год | Золото доллар США / ozt[6] | DJIA | Мировой ВВП | Долг США | Долг на душу населения | Торгово-взвешенный Доллар США индекс[7] | ||||

|---|---|---|---|---|---|---|---|---|---|---|

| доллар США[8] | XAU | Долл. США (триллионы)[9] | XAU (миллиарды) | Долларов США (миллиарды)[10] | XAU (миллиарды) | доллар США[11] | XAU | |||

| 1970 | 37 | 839 | 22.7 | 3.3 | 89.2 | 370 | 10.0 | 1,874 | 50.6 | |

| 1975 | 140 | 852 | 6.1 | 6.4 | 45.7 | 533 | 3.8 | 2,525 | 18.0 | 33.0 |

| 1980 | 590 | 964 | 1.6 | 11.8 | 20.0 | 908 | 1.5 | 4,013 | 6.8 | 35.7 |

| 1985 | 327 | 1,547 | 4.7 | 13.0 | 39.8 | 1,823 | 5.6 | 7,657 | 23.4 | 68.2 |

| 1990 | 391 | 2,634 | 6.7 | 22.2 | 56.8 | 3,233 | 8.3 | 12,892 | 33.0 | 73.2 |

| 1995 | 387 | 5,117 | 13.2 | 29.8 | 77.0 | 4,974 | 12.9 | 18,599 | 48.1 | 90.3 |

| 2000 | 273 | 10,787 | 39.5 | 31.9 | 116.8 | 5,662 | 20.7 | 20,001 | 73.3 | 118.6 |

| 2005 | 513 | 10,718 | 20.9 | 45.1 | 87.9 | 8,170 | 15.9 | 26,752 | 52.1 | 111.6 |

| 2010 | 1,410 | 11,578 | 8.2 | 63.2 | 44.8 | 14,025 | 9.9 | 43,792 | 31.1 | 99.9 |

| Чистое изменение за 1970 г. к 2010 г.,% | ||||||||||

| 3,792 | 1,280 | ... | ... | ... | 3,691 | ... | 2,237 | ... | ... | |

| Чистое изменение с 1975 г. (после отмены золотого стандарта в США) к 2010 г.,% | ||||||||||

| 929 | 1,259 | ... | ... | ... | 2,531 | ... | 1,634 | ... | ... | |

Влияющие факторы

Как и на большинство товаров, цена на золото определяется спрос и предложение, в том числе спекулятивный спрос. Однако, в отличие от большинства других товаров, сбережения и утилизация играют большую роль в влиянии на их цену, чем их стоимость. потребление. Большая часть когда-либо добытого золота все еще существует в доступной форме, например, в слитках и ювелирных изделиях массового производства, с небольшой стоимостью по сравнению с прекрасный вес - поэтому он почти такой же ликвидный, как слитки, и может вернуться на рынок золота.[12][13] В конце 2006 года было подсчитано, что все когда-либо добытое золото составляло 158 000 тонн (156 000 длинных тонн; 174 000 коротких тонн).[14] Инвестор Уоррен Баффет сказал, что общее количество золота в мире, которое находится над землей, может уместиться в куб со стороной всего 20 метров (66 футов)[15] (что примерно соответствует 158000 тонн, поскольку плотность золота составляет 19,3 тонны на кубический метр при комнатной температуре). Однако оценки количества золота, которое существует сегодня, значительно различаются, и некоторые предполагают, что куб может быть намного меньше или больше.[кем? ]

Учитывая огромное количество золота, хранящегося на поверхности земли по сравнению с годовым объемом производства, на цену золота в основном влияют изменения настроений, которые в равной степени влияют на рыночный спрос и предложение, а не на изменения годового производства.[16] Согласно Всемирный совет по золоту, годовая добыча золота на рудниках за последние несколько лет приблизилась к 2500 тоннам.[17] Около 2000 тонн идет на ювелирные изделия, промышленное и стоматологическое производство, и около 500 тонн идет розничным инвесторам и биржевым золотым фондам.[17]

Центральные банки

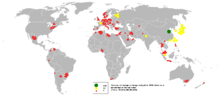

Центральные банки и Международный Валютный Фонд играют важную роль в цене на золото. В конце 2004 г. центральные банки и официальные организации владели 19% всего наземного золота как официальный золотой запас.[18] Десятилетний Вашингтонское соглашение по золоту (WAG), который датируется сентябрем 1999 г., ограниченные продажи золота его членами (Европа, США, Япония, Австралия, Банк международных расчетов и Международный валютный фонд) до менее 400 тонн в год.[19] В 2009 году это соглашение было продлено на пять лет с лимитом в 500 тонн.[20] Европейские центральные банки, такие как Банк Англии и Швейцарский национальный банк, были ключевыми продавцами золота в этот период.[21] В 2014 году соглашение было продлено еще на пять лет до 400 тонн в год. В 2019 году соглашение было не продлен снова.

Хотя центральные банки обычно не объявляют о покупке золота заранее, некоторые из них, например Россия, выразили заинтересованность в возобновлении роста своих золотых резервов в конце 2005 года.[22] В начале 2006 г. Китай, у которого только 1,3% запасов в золоте,[23] объявил, что ищет способы повысить доходность своих официальных резервов. Некоторые «быки» надеются, что это сигнализирует о том, что Китай может перераспределить больше своих активов в золото, как и другие центральные банки. Китайские инвесторы начали инвестировать в золото в качестве альтернативы инвестициям в евро после начала кризиса еврозоны в 2011 году. С тех пор Китай стал крупнейшим потребителем золота в мире по состоянию на 2013 год.[Обновить].[24]

На цену золота может влиять ряд макроэкономических переменных.[25] К таким переменным относятся цена на нефть, использование количественное смягчение, динамика обменных курсов и доходность фондовых рынков.[25]

| Годы | Количество проданного золота МВФ[26][27] | продать |

|---|---|---|

| 1970–1971 | "столько золота, сколько МВФ купил у Южная Африка " | |

| 1976–1980 | 50 миллионов унций (1555 тонн) | |

| 1999–2000 | 14 миллионов унций (435 тонн) | |

| 2009–2010 | 13 миллионов унций (403 тонны) | 200 тонн в Индия |

| От 10 тонн до Шри-Ланка | ||

| От 10 тонн до Бангладеш | ||

| 2 тонны в Маврикий | ||

| Баланс МВФ по-прежнему составляет 2814,1 метрической тонны золота. | ||

Хеджирование от финансового стресса

Золото, как и все драгоценные металлы, можно использовать как живая изгородь против инфляция, дефляция или валюта девальвация, хотя его эффективность как таковая подвергалась сомнению; исторически он не зарекомендовал себя как надежный инструмент хеджирования.[28] Уникальная особенность золота в том, что оно не имеет риска дефолта.[29] Как объяснил в сентябре 2010 года Джо Фостер, управляющий портфелем нью-йоркского Van Eck International Gold Fund:

Валюты всех основных стран находятся под серьезным давлением из-за массивного правительства. дефицит. Чем больше денег закачивается в эти экономики - в основном, в печатание денег - тем менее ценные становятся валюты.[30]

Мнение Deutsche Bank о точке, в которой цены на золото могут считаться близкими к справедливой стоимости (10 октября 2014 г.)[31]

| Долл. США / унция | |

|---|---|

| В натуральном выражении (PPI) | 725 |

| В реальном выражении (ИПЦ) | 770 |

| Относительно дохода на душу населения | 800 |

| По отношению к S & P500 | 900 |

| Против меди | 1050 |

| По сравнению с сырой нефтью | 1400 |

Ювелирные изделия и промышленный спрос

ювелирные украшения неизменно обеспечивает более двух третей годового спроса на золото. Индия является крупнейшим потребителем в натуральном выражении, на нее в 2009 году приходилось 27% спроса, за ней следуют Китай и США.[32]

На промышленное, стоматологическое и медицинское использование приходится около 12% спроса на золото. Золото обладает высокими свойствами теплопроводности и электропроводности, а также высокой устойчивостью к коррозии и бактериальной колонизации. Спрос на ювелирные изделия и промышленность колебался в течение последних нескольких лет из-за неуклонного расширения на развивающихся рынках среднего класса, стремящегося к западному образу жизни, компенсируемого финансовый кризис 2007–2010 гг..[33]

Переработка золотых украшений

В последние годы переработка подержанных ювелирных изделий превратилась в многомиллиардную отрасль. Термин «Наличные за золото» относится к предложениям наличных денег за продажу старых, сломанных или несоответствующих золотых украшений местным и онлайн-покупателям золота. Есть много веб-сайтов, предлагающих эти услуги.

Тем не менее, есть много компаний, которые были уличены в использовании своих клиентов в своих интересах, платя лишь небольшую часть реальной стоимости золота или серебра, что вызывает недоверие во многих компаниях.[34]

Война, вторжение и чрезвычайное положение в стране

Когда доллары были полностью конвертированы в золото через Золотой стандарт, оба считались деньгами. Однако большинство людей предпочитали носить с собой бумагу. банкноты а не несколько более тяжелый и менее делимый золотые монеты. Если люди боялись, что их банк обанкротится, банковский бег может привести. Это произошло в США во время Великая депрессия 1930-х годов, ведущие Президент Рузвельт навязать национальная чрезвычайная ситуация и выпуск Распоряжение 6102 запрещение "накопления" золота гражданами США. Было только одно судебное преследование по приказу, и в этом случае приказ был признан недействительным федеральным судьей. Джон М. Вулси по техническим причинам, что приказ был подписан президентом, а не министром финансов, как это требуется.[35]

Инвестиционные инструменты

Бары

Самый традиционный способ инвестирования в золото - покупка слитков. золотые слитки. В некоторых странах вроде Канада, Австрия, Лихтенштейн и Швейцария их можно легко купить или продать в крупных банках. Кроме того, есть дилеры слитков, которые предоставляют те же услуги. Бары доступны в различных размерах. Например, в Европе Хорошая доставка слитки примерно 400 тройских унций (12 кг).[36] Также популярны батончики весом 1 килограмм (32,2 унции), хотя существует множество других весов, например, 10 унций (310 г), 1 унция (31 г), 10 г, 100 г, 1 кг, 1Таэль (50 г в Китае) и 1Тола (11,3 г).

Слитки обычно имеют более низкую надбавку к цене, чем золотые инвестиционные монеты. Однако слитки большего размера несут повышенный риск подделки из-за их менее строгих параметров внешнего вида. В то время как инвестиционные монеты можно легко взвесить и сравнить с известными значениями, чтобы подтвердить их достоверность, большинство слитков не могут этого сделать, а покупатели золота часто имеют слитки повторно.испытанный. Слитки большего размера также имеют больший объем, в котором можно создать частичную подделку с использованием вольфрам заполненная полость, которая не может быть обнаружена пробой. Вольфрам идеально подходит для этой цели, поскольку он намного дешевле золота, но имеет ту же плотность (19,3 г / см³).

Хорошие бары доставки которые проводятся в Лондонский рынок драгоценных металлов Каждая система (LBMA) имеет поддающуюся проверке цепочку поставок, начиная с рафинера и анализатора и заканчивая хранением в хранилищах, признанных LBMA. Слитки в системе LBMA можно легко покупать и продавать. Если слиток извлекается из хранилищ и хранится вне цепочки целостности, например, хранится дома или в частном хранилище, он должен быть повторно проанализирован, прежде чем его можно будет вернуть в цепочку LBMA. Этот процесс описан в «Правилах надлежащей доставки» LBMA.[37]

«Прослеживаемая цепочка поставок» LBMA включает нефтеперерабатывающие предприятия, а также хранилища. Оба должны соответствовать своим строгим правилам. Слитки этих проверенных нефтеперерабатывающих предприятий продаются членами LBMA по номинальной стоимости без пробирного тестирования. Покупая слитки у дилера-члена LBMA и храня их в хранилище, признанном LBMA, клиенты избегают необходимости повторного анализа или неудобств во времени и расходах, которые это потребует.[38] Однако в этом нет 100% уверенности, например, Венесуэла перевела свое золото из-за политического риска для них, и, как показывает прошлое, даже в странах, считающихся демократическими и стабильными, например в США в 1930-х годах золото было конфисковано правительством легальный переезд был запрещен.[39]

Меры по борьбе с подделкой золотых слитков включают: кинебары которые производятся по уникальной голографической технологии на нефтеперерабатывающем заводе Argor-Heraeus в Швейцарии.

Монеты

Золотые монеты являются обычным способом владения золотом. Инвестиционные монеты оцениваются в соответствии с их прекрасный вес, плюс небольшая премия на основе спрос и предложение (в отличие от нумизматический золотые монеты, цена которых определяется в основном спросом и предложением на основе редкости и состояния).

Размеры инвестиционных монет варьируются от 0,1 до 2. тройские унции (От 3,1 до 62,2 г), при этом 1 тройская унция (31 г) является наиболее популярной и доступной.[нужна цитата ]

В Крюгерранд - самая распространенная золотая инвестиционная монета, в обращении находится 46 миллионов тройских унций (1400 тонн). Другие распространенные золотые инвестиционные монеты включают Австралийский золотой самородок (Кенгуру), Австрийский филармонический оркестр (Филармония ), Австрийская 100 корона, Канадский золотой кленовый лист, Китайская золотая панда, Малазийский Киджанг Эмас, Французский Наполеон или Луи д'Ор, Мексиканское золото 50 песо, Британский Суверен, Американский золотой орел, и Американский буйвол.

Монеты можно купить у множества крупных и мелких дилеров. Поддельные золотые монеты распространены и обычно изготавливаются из сплавов с золотым покрытием.[40]

Золотые раунды

Эта секция нужны дополнительные цитаты для проверка. (Октябрь 2014 г.) (Узнайте, как и когда удалить этот шаблон сообщения) |

Золотые раунды похожи на золотые монеты, но у них нет валюта ценить.[41][42] Они имеют такие же размеры, как и золотые монеты, в том числе 0,05 тройской унции (1,6 г), 1 тройская унция (31 г) и более. В отличие от золотых монет, золотые раунды обычно не содержат дополнительных металлов для обеспечения долговечности и не должны производиться государством. мята, что позволяет золотым раундам иметь более низкие накладные расходы по сравнению с золотыми монетами. С другой стороны, золотые раунды обычно не так коллекционируемы, как золотые монеты.

Биржевые товары

Золотые биржевые продукты может включать биржевые фонды (ETF), биржевые ноты (ETN) и закрытые фонды (CEF), которые торгуются как акции на основных фондовых биржах. Первый золотой ETF, Ценные бумаги в золотых слитках (тикер "ЗОЛОТО"), был запущен в марте 2003 г. Австралийская фондовая биржа, и первоначально представляли собой ровно 0,1 тройской унции (3,1 г) золота. По состоянию на ноябрь 2010 г.[Обновить], Золотые акции SPDR является вторым по величине биржевым фондом в мире по рыночная капитализация.[43]

Продукты, торгуемые на бирже золота (ETP), представляют собой простой способ получить доступ к цене на золото без неудобств хранения физических слитков. Однако торгуемые на бирже золотые инструменты, даже те, которые содержат физическое золото в интересах инвестора, несут риски, превышающие риски, присущие самому драгоценному металлу. Например, самый популярный золотой ETP (GLD) подвергался широкой критике и даже сравнивался с ценные бумаги с ипотечным покрытием, в силу особенностей его сложной структуры.[44][45][46][47]

Обычно взимается небольшая комиссия за торговлю золотыми ЭТП и небольшую годовую плату за хранение. Ежегодные расходы фонда, такие как сборы за хранение, страхование и управление, взимаются за счет продажи небольшого количества золота, представленного каждым сертификатом, поэтому количество золота в каждом сертификате со временем будет постепенно уменьшаться.

Биржевые фонды, или ETF, - это инвестиционные компании, которые юридически классифицируются как компании открытого типа или паевые инвестиционные фонды (UIT), но они отличаются от традиционных компаний открытого типа и UIT.[48] Основное отличие состоит в том, что ETF не продают напрямую инвесторам, а выпускают свои акции в так называемых «единицах создания» (большие блоки, такие как блоки по 50 000 акций). Кроме того, единицы создания можно покупать не за наличные, а за корзину ценных бумаг, которая отражает портфель ETF. Обычно единицы создания разделяются и перепродаются на вторичном рынке.

Акции ETF могут быть проданы двумя способами: инвесторы могут продать отдельные акции другим инвесторам или продать единицы создания обратно в ETF. Кроме того, ETF обычно выкупают единицы создания, предоставляя инвесторам ценные бумаги, составляющие портфель, вместо денежных средств. Из-за ограниченной возможности выкупа акций ETF, ETF не считаются и не могут называть себя паевые инвестиционные фонды.[48]

Сертификаты

Золотые сертификаты позволить инвесторам в золото избежать риски и расходы, связанные с передачей и хранением физических слитков (например, кража, крупные спред между ставками и предложениями, и металлургическая проба затрат), принимая на себя другой набор рисков и затрат, связанных с самим сертификатом (например, комиссионные, сборы за хранение и различные типы риск кредита ).

Банки могут выпускать золотые сертификаты на золото, которое выделенный (полностью зарезервировано) или нераспределенный (объединены). Нераспределенные золотые сертификаты являются формой частичное резервное банковское дело и не гарантируют равный обмен на металл в случае пробег о золоте банка-эмитента на депозите. Распределенные золотые сертификаты должны быть соотнесены с конкретными пронумерованными слитками, хотя трудно определить, неправильно ли банк распределяет один слиток более чем одной стороне.[49]

Первые бумажные банкноты были золотые сертификаты. Впервые они были выпущены в 17 веке, когда их использовали ювелиры в Англия и Нидерланды для клиентов, которые хранили золотые слитки в своем хранилище для сохранности. Двумя веками позже золотые сертификаты начали выпускаться в Соединенных Штатах, когда Казначейство США выпустило такие сертификаты, которые можно было обменять на золото. Правительство Соединенных Штатов впервые разрешило использование золотых сертификатов в 1863 году. 5 апреля 1933 года правительство США ограничили частное владение золотом в США и поэтому золотые сертификаты перестали обращаться в качестве денег (это ограничение было отменено 1 января 1975 г.). В настоящее время золотые сертификаты по-прежнему выдаются программами золотого пула в Австралия и США, а также банками в Германия, Швейцария и Вьетнам.[50]

учетные записи

Доступны многие типы золотых «счетов». Разные счета предполагают разные типы посредничества между клиентом и его золотом. Одно из наиболее важных различий между счетами заключается в том, хранится ли золото на распределенной (полностью зарезервированной) или нераспределенной (объединенной) основе. Нераспределенные золотые счета - это форма частичное резервное банковское дело и не гарантируют равный обмен на металл в случае пробег по золоту эмитента на депозите. Еще одним важным отличием является сила требования владельца счета к золоту в том случае, если администратор счета сталкивается с золотом. обязательства (из-за короткая или же голый короткий позиция в золоте например), конфискация активов, или же банкротство.

Многие банки предлагают золотые счета, где золото можно мгновенно купить или продать, как и любую иностранную валюту. частичный резерв основание.[нужна цитата ] Швейцарские банки предлагать аналогичные услуги на полностью выделенной основе. Счета пула, например, предлагаемые некоторыми поставщиками, облегчают получение высоколиквидных, но нераспределенных требований к золоту, принадлежащему компании. Цифровая золотая валюта системы работают как пулы и дополнительно позволяют напрямую передавать взаимозаменяемое золото между участниками службы. Другие операторы, напротив, позволяют клиентам создавать залог на выделенное (невзаимозаменяемое) золото, которое становится законной собственностью покупателя.

Другие платформы предоставляют рынок, где физическое золото распределяется между покупателем в точке продажи и становится его законной собственностью.[нужна цитата ] Эти поставщики являются просто хранителями слитков клиентов, которые не отображаются на их балансе.

Обычно слитковые банки имеют дело только с объемами 1000 тройских унций (31 кг) или более на выделенных или нераспределенных счетах. Для частных инвесторов, сводчатое золото предлагает частным лицам получить право собственности на профессионально хранимое золото, начиная с минимальных требований к инвестициям в несколько тысяч долларов США или номиналом от одного грамма.

Деривативы, CFD и ставки на спред

Производные, например золото вперед, фьючерсы и опции, в настоящее время торгуют на различных биржах по всему миру и без рецепта (OTC) напрямую на частном рынке. В США фьючерсы на золото в основном торгуются на Нью-Йоркской товарной бирже (COMEX ) и Euronext.liffe. В Индия, фьючерсы на золото торгуются на Национальная товарно-производная биржа (NCDEX) и Мульти-товарная биржа (MCX).[51]

По состоянию на 2009 год держатели золотых фьючерсов COMEX испытывали проблемы с доставкой своего металла. Наряду с хроническими задержками доставки, некоторые инвесторы получали слитки, не соответствующие их контракту по серийному номеру и весу. Задержки не могут быть легко объяснены медленными перемещениями складских помещений, поскольку ежедневные отчеты об этих перемещениях показывают незначительную активность. Из-за этих проблем есть опасения, что COMEX может не иметь запасов золота для подтверждения существующих складских свидетельств.[52]

За пределами США ряд фирм осуществляет торговлю ценами на золото через договор на разницу (CFD) или разрешить ставки спреда по цене золота.

Горнодобывающие компании

Вместо того, чтобы покупать само золото, инвесторы могут покупать компании, производящие золото, как акции в золотодобывающие компании. Если цена на золото вырастет, можно ожидать, что прибыль золотодобывающей компании вырастет, и стоимость компании вырастет, и предположительно вырастет и цена акций. Однако необходимо учитывать множество факторов, и не всегда цена акций вырастет при повышении цены на золото. Шахты являются коммерческими предприятиями и подвержены таким проблемам, как наводнение, проседание и структурный отказ, а также бесхозяйственность, негативная огласка, национализация, воровство и коррупция. Такие факторы могут снизить стоимость акций горнодобывающих компаний.

Цена на слитки золота нестабильна, но нехеджированные золотые акции и фонды считаются еще более рискованными и еще более нестабильными. Эта дополнительная волатильность связана с присущей использовать в добыча полезных ископаемых сектор. Например, если кто-то владеет долей в золотом руднике, затраты на производство которого составляют 300 долларов США за тройскую унцию (9,6 доллара США за грамм), а цена золота составляет 600 долларов США за тройскую унцию (19 долларов США за г), то стоимость добычи на руднике рентабельность будет 300 долларов. Повышение цены на золото на 10% до 660 долларов за тройскую унцию (21 доллар за г) приведет к увеличению маржи до 360 долларов, что представляет собой 20-процентное увеличение прибыльности рудника и, возможно, 20-процентное увеличение цены акций. Более того, при более высоких ценах экономически целесообразно добывать больше унций золота, что позволяет компаниям увеличивать свою добычу. И наоборот, движение акций также усиливает падение цен на золото. Например, снижение цены на золото на 10% до 540 долларов за тройскую унцию (17 долларов за г) уменьшит эту маржу до 240 долларов, что представляет собой 20% -ное падение прибыльности рудника и, возможно, 20% -ное снижение цены акций.

Чтобы снизить эту нестабильность, некоторые золотодобывающие компании живая изгородь цена на золото до 18 месяцев вперед. Это обеспечивает горнодобывающей компании и инвесторам меньшую подверженность краткосрочным колебаниям цен на золото, но снижает доходность, когда цена на золото растет.

Инвестиционные стратегии

Фундаментальный анализ

Инвесторы, использующие фундаментальный анализ проанализировать макроэкономический ситуация, которая включает международные экономические показатели, Такие как ВВП темпы роста, инфляция, процентные ставки, продуктивность и цены на энергоносители. Они также будут анализировать годовое мировое предложение золота по сравнению со спросом.

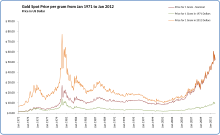

Золото против акций

Производительность золотых слитков часто сравнивают с акции как различные инвестиционные инструменты. Некоторые рассматривают золото как средство сбережения (без роста), в то время как акции рассматриваются как возврат стоимости (т.е. рост от ожидаемого повышения реальной цены плюс дивиденды). Акции и облигации лучше всего работают в стабильном политическом климате с сильными правами собственности и небольшими потрясениями. Прилагаемый график показывает значение промышленного индекса Доу-Джонса, разделенное на цену унции золота. С 1800 года акции постоянно росли по сравнению с золотом отчасти из-за стабильности американской политической системы.[53] Это повышение было циклическим, с длительными периодами опережающей динамики акций, за которыми следовали длительные периоды опережающей динамики цен на золото. Индекс Dow Industrials достиг дна в соотношении 1: 1 с золотом в течение 1980 года (конец медвежьего рынка 1970-х годов) и продолжал демонстрировать рост в течение 1980-х и 1990-х годов.[54] Пик цены на золото 1980 г. также совпал с Вторжение Советского Союза в Афганистан и угроза глобальной экспансии коммунизма. Это соотношение достигло пика 14 января 2000 г. и составило 41,3, и с тех пор резко упало.

Один аргумент следует из того, что в долгосрочной перспективе высокая волатильность золота по сравнению с акциями и облигациями означает, что золото не сохраняет свою ценность по сравнению с акциями и облигациями:[55]

- Возьмем крайний пример [неустойчивости цен]: в то время как доллар, вложенный в облигации в 1801 году, будет стоить почти тысячу долларов к 1998 году, доллар, вложенный в акции в том же году, будет стоить более полумиллиона долларов в реальном выражении. Между тем доллар, вложенный в золото в 1801 году, к 1998 году будет стоить всего 78 центов.[55]

Использование кредитного плеча

Инвесторы могут выбрать использовать их положение, занимая деньги под свои существующие активы, а затем покупая или продавая золото на счет заемных средств. Кредитное плечо также является неотъемлемой частью торговли золотом. производные и нехеджированный акции золотодобывающих компаний (см. золотодобывающие компании ). Кредитное плечо или производные финансовые инструменты могут увеличить прибыль от инвестиций, но также увеличивают соответствующий риск потери капитала, если тенденция изменится.

Налогообложение

Золото удерживает особое положение на рынке со многими налог режимы. Например, в Евросоюз торговля признанными золотыми монетами и изделиями из слитков бесплатна НДС. Серебро и другие драгоценные металлы или товары не имеют такой скидки. Другие налоги, такие как налог на прирост капитала может также подавать заявку для физических лиц в зависимости от их налоговое резидентство. Граждане США могут облагаться налогом на свою прибыль от золота по ставке предметов коллекционирования или по ставке прироста капитала, в зависимости от используемого инвестиционного механизма.[56]

Мошенничество и мошенничество

Золото привлекает изрядную долю мошеннической деятельности. Вот некоторые из наиболее распространенных, о которых следует знать:

- Наличные за золото. С ростом стоимости золота в связи с финансовым кризисом 2007–2010 годов наблюдается рост компаний, которые будут покупать личное золото в обмен на наличные или продавать вложения в золотые слитки и монеты. Некоторые из них имеют обширные маркетинговые планы и ценных представителей, например, бывших вице-президентов.Многие из этих компаний находятся под следствием по различным мошенничество с ценными бумагами претензии, а также отмывание денег за террористические организации.[57][58][59][60] Кроме того, учитывая, что право собственности часто не проверяется, считается, что многие компании получают украденное имущество, и рассматриваются несколько законов в качестве способов ограничения этого.[61][62]

- Высокодоходные инвестиционные программы - Хайпы обычно просто наряжаются схемы пирамиды, без реальной стоимости внизу. Использование золота в проспекте эмиссии делает их более солидными и заслуживающими доверия.

- Мошенничество с предоплатой - В Интернете распространяются различные электронные письма для покупателей или продавцов до 10 000 метрических тонн золота (сумма больше, чем авуары Федеральной резервной системы США). Используя фальшивые юридические фразы, такие как «Швейцарская процедура» или «FCO» (полное корпоративное предложение), наивные посредники превращаются в обнадеживающих брокеров. Конечная цель этих мошенничеств варьируется: некоторые пытаются получить небольшую «проверочную» сумму у невиновного покупателя / продавца (в надежде заключить крупную сделку),[63] и другие сосредоточились на опустошении банковских счетов их намеченных обманщиков.[64]

- Продавцы золотой пыли - эта афера убеждает инвестора приобрести пробное количество настоящего золота, а затем в конечном итоге доставляет латунь опилки или аналогичные.

- Подделка золотые монеты.[40]

- Акции мошеннических горнодобывающих компаний без золотых резервов или возможности найти золото. Например, Bre-X скандал 1997 года.

- Были случаи мошенничества, когда продавец оставался владельцем золота.[65] В начале 1980-х годов, когда цены на золото были высокими, были совершены два крупных мошенничества. Международная биржа золотых слитков и инвестиционный резерв Северной Америки.[66] В последнее время,[когда? ] мошенничество в e-Bullion привел к убыткам для инвесторов.[нужна цитата ]

Смотрите также

- Золотой фиксинг

- Репатриация золота

- Банковское дело с полным резервом

- Товар на бирже золота

- Сводчатое золото

- Пик золота

- Золотой резерв

- Традиционные инвестиции

- Альтернативные инвестиции

- Список дилеров слитков

Редкие материалы как вложения

Рекомендации

- ^ «Промышленный справочник: драгоценные металлы». Инвестопедия.

- ^ Low, R.K.Y .; Yao, Y .; Фафф, Р. (2015). «Алмазы против драгоценных металлов: что наиболее ярко проявляется в вашем инвестиционном портфеле?» (PDF). Международный обзор финансового анализа. 43: 1–14. Дои:10.1016 / j.irfa.2015.11.002.

- ^ «Первая мировая война - сражения, факты, видео и изображения». History.com.

- ^ Press, The Associated (19 апреля 1999 г.). «Швейцарцы проголосовали за отказ от золотого стандарта». Нью-Йорк Таймс. ISSN 0362-4331. Получено 19 марта, 2018.

- ^ «Золотая цена США». Daily Gold Pro. 3 августа 2013 г. Архивировано с оригинал 11 января 2014 г.. Получено 12 февраля, 2014.

- ^ LBMA Золотые крепления годовое закрытие, округлено до ближайшего $

- ^ Номинальный широкий индекс доллара Федеральная резервная система США. Дает сравнительную международную стоимость доллара США по отношению к корзине валют основных торговых партнеров США. Базовая дата для индекса (100.0000) - январь 1997 года. Значение индекса показано на июнь соответствующего года, округленное до ближайшей 1/10 пункта.

- ^ "^ Исторические цены DJI | Индекс Dow Jones Industrial Average - Yahoo! Finance". Finance.yahoo.com. Получено 12 февраля, 2014.

- ^ В ООН Статистический отдел мировой ВВП[мертвая ссылка ]

- ^ Историческая непогашенная задолженность - 1950 - 1999 гг. За год, Долг пенни. Общая сумма государственного долга (включая внутриправительственные холдинги), округлено до ближайшего миллиарда долларов

- ^ «Государственный долг и население США 1970-2010 - местные данные федерального штата». www.usgovernmentspending.com. Получено 26 сен, 2020.

- ^ "Howstuffworks" Все золото мира"". Money.howstuffworks.com. Получено 16 марта, 2010.

- ^ «Всемирный совет по золоту> стоимость> анализ рынка> спрос и предложение> переработанное золото». Gold.org. Получено 16 марта, 2010.

- ^ «Всемирный совет по золоту». Архивировано из оригинал 11 мая 2008 г.. Получено 4 июля, 2008.

- ^ Эд Прайор (1 апреля 2013 г.). "Сколько золота в мире?". Новости BBC.

- ^ "Часто задаваемые вопросы", Всемирный совет по золоту, заархивировано из оригинал 20 апреля 2016 г.

- ^ а б «Всемирный совет по золоту» (PDF). Gold.org. Архивировано из оригинал (PDF) 16 сентября 2010 г.. Получено 16 марта, 2010.

- ^ «Официальный золотой запас». Gold.org. Получено 16 марта, 2010.

- ^ «400 тонн / год». Gold.org. 26 сентября 1999 г.. Получено 16 марта, 2010.

- ^ Центробанки возрождают золотых быков, Financial Times, 8 августа 2009 г., получено 12 июня, 2010

- ^ "Казначейство Великобритании и продажа золота Центральным банком". Bankofengland.co.uk. Архивировано из оригинал 27 мая 2005 г.. Получено 16 марта, 2010.

- ^ "Россия". En.rian.ru. 28 ноября 2005 г.. Получено 16 марта, 2010.

- ^ «Золотая игра на падении доллара [SPDR Gold Trust (ETF), iShares Gold Trust (ETF), CurrencyShares Euro Trust] - В поисках альфы». Gold.seekingalpha.com. 5 сентября 2006 г. Архивировано с оригинал 6 июля 2007 г.. Получено 12 февраля, 2014.

- ^ «Китай станет крупнейшим потребителем золота в 2013 году». Ft.com. Получено 23 января, 2013.

- ^ а б http://eprints.hud.ac.uk/23829/3/NtimAccepted_version_March_2015.pdf

- ^ «История продаж золота МВФ». Получено 26 сен, 2020.

- ^ «Золото в МВФ». МВФ. Получено 26 сен, 2020.

- ^ Валентина, Филипп (22 июня 2018 г.). «О страховании инфляции золотом». Середина. Получено 30 ноября, 2018.

- ^ "ЗОЛОТО - простые факты".

- ^ Динер, Уилл. «Почему золото и серебро растут, а инфляция низкая | Dallas Morning News». Dallasnews.com. Получено 2014-02-12.

- ^ По сравнению с долгосрочными средними показателями Исследование рынков Deutsche Bank

- ^ "Спрос и предложение". Всемирный совет по золоту. Архивировано из оригинал 22 января 2011 г.

- ^ «Тенденции спроса на золото». Всемирный совет по золоту. Архивировано из оригинал 5 декабря 2010 г.

- ^ «Спешка обналичить золото привлекает внимание к возможному мошенничеству». Глобус и почта. Торонто. 23 августа 2012 г.

- ^ «Продолжение, 27 ноября 1933 г.». Время. 27 ноября 1933 г.

- ^ Правила хорошей доставки золотых и серебряных слитков (PDF), LBMA, май 2010 г., архивировано из оригинал (PDF) 5 июля 2010 г., получено 21 мая, 2010

- ^ «LBMA: правила хорошей доставки золотых и серебряных слитков» (PDF). Lbma.org.uk. Получено 12 февраля, 2014.

- ^ Таунсенд, Эрик. «Итак, вы думаете, что владеете золотом? Понимание нюансов бумаги и физического, выделенного и нераспределенного металла | Эрик Таунсенд». Финансовый смысл. Получено 12 февраля, 2014.

- ^ Отмена, Даниэль (16 августа 2011 г.). «Венесуэла может переместить резервы из США в« союзные »страны, - говорит депутат». Bloomberg. Получено 12 февраля, 2014.

- ^ а б «Последний экспортный бум Китая: поддельные золотые монеты». Получено 20 января, 2018.

- ^ "Стоит ли покупать слитки, раунды или монеты?".

- ^ "В чем разница между монетами и раундами?".

- ^ «Крупнейшие ETF: 25 лучших ETF по рыночной капитализации». ETFdb. Получено 3 ноября, 2010.

- ^ Боб Лэндис (2007), «Размышления о сферах GLD», Золотой секстант

- ^ Дэйв Кранцлер (12 февраля 2009 г.), «Владение GLD может быть опасным для вашего благосостояния», Быстрые тенденции, заархивировано из оригинал 26 февраля 2010 г., получено 18 июля, 2010

- ^ RunToGold.com (19 февраля 2009 г.), "Действительно ли GLD ETF стоит своего металла?", В поисках альфы

- ^ Джефф Нильсон (6 июля 2010 г.), "Семь грехов GLD", Слитки Быки Канада, заархивировано из оригинал 10 июля 2010 г., получено 18 июля, 2010

- ^ а б «Биржевые фонды (ETF)». Получено 5 мая, 2010.

- ^ "Интервью: Харви Орган, Ленни Орган, Адриан Дуглас". Король мировых новостей. 7 апреля 2010 г. Архивировано с оригинал 1 июля 2010 г.

- ^ «Экономика Вьетнама: золотой стандарт». Вьетнамская экономика. 4 августа 2013 г. Архивировано с оригинал 25 июля 2013 г.

- ^ «Национальная товарно-сырьевая биржа с ограниченной ответственностью». web.archive.org. 1 декабря 2006 г.. Получено 26 сен, 2020.

- ^ Натан Льюис (26 июня 2009 г.), "Где золото?", The Huffington Post

- ^ Инвестиции (7-е изд.) Боди, Кейн и Маркус, P.570-571.

- ^ «Лучшее средство хеджирования инфляции: золото против акций». GoldRepublic. 25 марта 2014 г. Архивировано с оригинал 4 ноября 2014 г.. Получено 11 ноября, 2014.

- ^ а б Соуэлл, Томас (2004). Основы экономики: Путеводитель по экономике для гражданина. Базовые книги, ISBN 978-0-465-08145-5.

- ^ Кнепп, Тим (1 января 2010 г.). «Налоги на золото». Onwallstreet.com. Архивировано из оригинал 31 декабря 2009 г.. Получено 16 марта, 2010.

- ^ «Гленн Бек огорчился из-за расследования Goldline - ABC News». Abcnews.go.com. 21 июля 2010 г.. Получено 12 февраля, 2014.

- ^ Стефани Менцимер. "Goldline наконец-то расследуется". Мать Джонс. Получено 12 февраля, 2014.

- ^ Ши, Дэнни (7 декабря 2009 г.). "Золотой конфликт интересов Гленна Бека". Huffingtonpost.com. Получено 12 февраля, 2014.

- ^ Кент, Том (20 июля 2010 г.). "Голдлайн, спонсор Гленна Бека, находится под следствием Лос-Анджелеса по обвинению в мошенничестве (ВИДЕО)". Huffingtonpost.com. Получено 12 февраля, 2014.

- ^ "Aol Money | Сравнение личных финансов, деловые новости и рыночные новости". Dailyfinance.co.uk. Получено 12 февраля, 2014.

- ^ Косслер, Билл (27 марта 2010 г.). «По словам полиции, компании, использующие деньги в обмен на золото, разжигают преступность». Архивировано из оригинал 16 июля 2011 г.

- ^ Дэймон, Дэн (11 июля 2004 г.). «Превращение столов в аферистов электронной почты Нигерии». Новости BBC. Архивировано из оригинал 28 февраля 2009 г.

- ^ Джо Вейн (21 июня 2011 г.). «Мошенничество с предоплатой и поддельные лотереи». 419 Мошенничество. Получено 12 февраля, 2014.

- ^ «Банкротство золотых и серебряных слитков, мошенничество, действия правительства и т. Д.». about.ag. Получено 26 сен, 2020.

- ^ Аудит после самоубийства золотодилера предполагает, что клиенты потеряли миллионы Нью-Йорк Таймс 5 октября 1983 г. [1]

внешняя ссылка

СМИ, связанные с Золото как инвестиция в Wikimedia Commons

СМИ, связанные с Золото как инвестиция в Wikimedia Commons