Международные валютные системы - International monetary systems

Примеры и перспективы в этой статье имеют дело в первую очередь с Соединенными Штатами и не представляют мировое мнение предмета. (Сентябрь 2014 г.) (Узнайте, как и когда удалить этот шаблон сообщения) |

An международная валютная система представляет собой набор международно согласованных правил, конвенций и вспомогательных учреждений, которые способствуют Международная торговля, трансграничные инвестиции и вообще перераспределение капитала между национальные государства. Он должен предоставлять способы оплаты, приемлемые для покупателей и продавцов разных национальностей, включая отсрочку платежа. Чтобы работать успешно, он должен внушать доверие, обеспечивать достаточную ликвидность для колеблющихся уровней торговли и предоставлять средства, с помощью которых можно исправить глобальные дисбалансы. Система может органически развиваться как коллективный результат многочисленных индивидуальных соглашений между международными экономическими факторами на протяжении нескольких десятилетий. В качестве альтернативы, он может возникнуть из единого архитектурного видения, как это произошло в Бреттон-Вудс в 1944 г.

Исторический обзор

На протяжении всей истории драгоценные металлы, такие как золото и серебро использовались для торговли, иногда в виде слиток, и с ранней истории продавались монеты различных эмитентов - обычно королевств и империй. Самые ранние известные записи об использовании драгоценных металлов до чеканки монет для денежного обмена относятся к Месопотамии и Египту, начиная с третьего тысячелетия до нашей эры.[1] Ранние деньги принимали множество форм, кроме слитков; например бронза деньги что стало обычным явлением в Династия Чжоу Китай в конце 7 века до нашей эры. В то время формы денег также были развиты в Лидия в Малая Азия, откуда его использование распространилось на близлежащие греческие города, а затем и во многие другие места.[1]

Иногда формально денежные системы были навязаны региональными правителями. Например, ученые предположили, что римский царь Сервий Туллий создали примитивную денежную систему в ранней истории Рим. Туллий правил в шестом веке до нашей эры - за несколько веков до того, как Рим, как считается, разработал формальную систему чеканки монет.[2]

Считается, что, как и в случае с слитками, чеканка монет на раннем этапе была прерогативой элиты. Но примерно к 4 веку до нашей эры монеты стали широко использоваться в греческих городах. Как правило, они поддерживались властями города, которые стремились обеспечить сохранение своих ценностей независимо от колебаний доступности цветных или драгоценных металлов, из которых они были сделаны.[1] Из Греции использование монет медленно распространилось на запад по всей Европе и на восток в Индию. Монеты использовались в Индии примерно с 400 г. до н.э .; первоначально они играли большую роль в религии, чем в торговле, но ко II веку[требуется разъяснение ] они стали центральными в коммерческих сделках. Денежные системы, разработанные в Индии, были настолько успешными, что распространились по некоторым частям Азии вплоть до средневековья.[1]

Поскольку различные монеты стали обычным явлением в регионе, их обменивали менялы, предшественники сегодняшних валютный рынок, как упоминается в библейской истории о Иисус и менялы. В Венеции и других итальянских городах-государствах раннего средневековья менялам часто приходилось изо всех сил выполнять расчеты с использованием шести или более валют. Частично это привело к Фибоначчи писать его Liber Abaci который популяризировал использование Индо-арабские цифры, который заменил более сложные римские цифры, которые тогда использовались западными купцами.[3]

Когда данная нация или империя достигла регионального гегемония, его валюта была основой для международной торговли и, следовательно, для де-факто денежно-кредитная система. На Западе - в Европе и на Ближнем Востоке - ранней такой монетой был Персидский дарик. Это удалось Римская валюта из Римская империя, такой как денарий, то Золотой динар Османской империи, а позже - с 16 по 20 века, в период Эпоха империализма - валютой европейских колониальных держав: Испанский доллар, то Голландский гульден, то Французский франк и Британский фунт стерлингов; временами преобладала одна валюта, иногда никто не доминировал. С ростом американской мощи Доллар США стала основой международной валютной системы, оформленной в Бреттон-Вудс соглашение, устанавливающее денежный порядок после Второй мировой войны с фиксированными курсами обмена других валют по отношению к доллару, и конвертируемость доллара в золото. Бреттон-Вудская система рухнула, что привело к Шок Никсона 1971 года, окончание конвертируемости; но доллар США остался де-факто основы мировой валютной системы, но уже не де-юре[сомнительный ], с различными европейскими валютами и Японская иена также занимают видное место на валютных рынках. С момента образования Евро, евро также получил распространение в качестве резервная валюта и средство транзакций, хотя доллар остается самой важной валютой.

Доминирующая валюта может прямо или косвенно использоваться другими странами: например, английские короли чеканили золото. манкус, предположительно, чтобы функционировать как динары для обмена на Исламская Испания; колониальные державы иногда чеканили монеты, похожие на те, которые уже использовались на далекой территории; а в последнее время ряд стран использовали доллар США в качестве местной валюты, что называется долларизация.

До XIX века мировая валютная система была в лучшем случае слабо связана с Европой, Америкой, Индией и Китаем (среди прочих), имевшими в значительной степени отдельные экономики, и, следовательно, денежные системы были региональными. Европейская колонизация Америки, начиная с Испанской империи, привела к интеграции американской и европейской экономик и валютных систем, а европейская колонизация Азии привела к доминированию европейских валют, в частности британского фунта стерлингов в 19 веке, на смену доллару США в 19 веке. 20 век. Некоторые, например Майкл Хадсон, предвидят упадок единой базы мировой валютной системы и появление вместо региональных торговые блоки; он приводит в пример появление евро. Смотрите также Мировые финансовые системы, мир-системный подход и полярность в международных отношениях. Во второй половине XIX века возникла денежная система с почти универсальным глобальным участием, основанная на золотом стандарте.

История современных мировых денежных порядков

Финансовый порядок до Первой мировой войны: 1816–1919 гг.

С 1816 года до начала Первой мировой войны в 1914 году мир пользовался хорошо интегрированным финансовым порядком, который иногда называют «первой эпохой глобализации».[4][5]Существовали валютные союзы, которые позволяли странам-членам принимать валюты друг друга в качестве законных платежных средств. Такие союзы включали Латинский валютный союз (Бельгия, Италия, Швейцария, Франция) и Скандинавский валютный союз (Дания, Норвегия и Швеция). В отсутствие совместного членства в профсоюзе сделкам способствовало широкое участие в профсоюзе. Золотой стандарт, как независимыми странами, так и их колониями. В то время Великобритания была крупнейшей финансовой, имперской и промышленной державой в мире, управляя большей частью мира и экспортируя больше капитала в процентах от своего национального дохода, чем любая другая страна-кредитор с тех пор.[6]

Хотя контроля за движением капитала, сопоставимого с Бреттон-Вудской системой, не существовало, разрушительные потоки капитала были гораздо реже, чем они должны были быть в эпоху после 1971 года. Фактически, экспорт капитала из Великобритании помог исправить глобальные дисбалансы, поскольку они имели тенденцию быть антицикличными, возрастая, когда экономика Великобритании вошла в рецессию, тем самым компенсируя другим государствам потерю дохода от экспорта товаров.[7]Соответственно, в эту эпоху в основном наблюдался устойчивый рост и относительно низкий уровень финансовых кризисов. В отличие от Бреттон-Вудской системы, финансовый порядок до Первой мировой войны не создавался на единственной конференции высокого уровня; скорее, он органически эволюционировал в виде серии дискретных шагов. В Позолоченный век, время особенно быстрого развития в Северной Америке, приходится на этот период.

Между мировыми войнами: 1919–1939 гг.

Годы между мировыми войнами были описаны как период «деглобализации», поскольку международная торговля и потоки капитала сократились по сравнению с периодом до Первой мировой войны. Во время Первой мировой войны страны отказались от золотого стандарта. За исключением США, позже они вернулись туда ненадолго. К началу 1930-х годов преобладающим порядком была по существу фрагментированная система плавающих обменных курсов.[8]В ту эпоху опыт Великобритании и других стран показал, что золотой стандарт противоречил необходимости сохранения автономии внутренней политики. Чтобы защитить свои золотые резервы, странам иногда приходилось повышать процентные ставки и в целом проводить дефляционную политику. Наибольшая потребность в этом может возникнуть во время спада, когда лидеры предпочли бы снизить ставки, чтобы стимулировать рост. Экономист Николас Давенпорт[9]даже утверждал, что желание вернуть Британию к золотому стандарту «возникло из садистского желания банкиров причинить боль британскому рабочему классу».

К концу Первой мировой войны Великобритания была в большом долгу перед Соединенными Штатами, что позволило США в значительной степени вытеснить ее как ведущую финансовую державу мира. Однако Соединенные Штаты не хотели брать на себя руководящую роль Великобритании, отчасти из-за изоляционистского влияния и сосредоточения внимания на внутренних проблемах. В отличие от Великобритании в предыдущую эпоху, экспорт капитала из США не был антициклическим. Они быстро росли вместе с экономическим ростом Соединенных Штатов в 1920-х годах до 1928 года, но затем почти полностью остановились, поскольку в том году экономика США начала замедляться. Поскольку Великая депрессия активизировавшись в 1930 году, финансовые институты сильно пострадали вместе с торговлей; только в 1930 году обанкротилось 1345 банков США.[10] В 1930-е годы Соединенные Штаты подняли торговые барьеры, отказались действовать как международная кредитор последней инстанции и отказались от призывов списать военные долги, что еще больше усугубило экономические трудности других стран. По мнению экономиста Джон Мейнард Кейнс, еще одним фактором, способствовавшим бурным экономическим показателям этой эпохи, было настойчивое требование французского премьер-министра Клемансо что Германия платит военные репарации на слишком высоком уровне, который Кейнс описал в своей книге Экономические последствия мира.

Бреттон-Вудская эра: 1944–1973 гг.

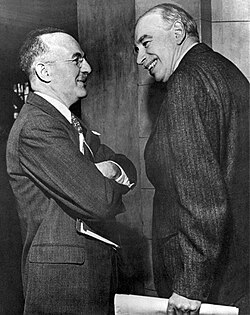

Британские и американские политики начали планировать послевоенную международную валютную систему в начале 1940-х годов. Цель заключалась в создании порядка, сочетающего преимущества интегрированной и относительно либеральной международной системы со свободой для правительств проводить внутреннюю политику, направленную на содействие полной занятости и социальному благополучию.[11]Главные архитекторы новой системы Джон Мейнард Кейнс и Гарри Декстер Уайт, разработал план, который был одобрен 42 странами, участвовавшими в 1944 г. Бреттон-Вудская конференция, формально известный как Объединенные Нации Валютно-финансовая конференция. План предполагал, что страны согласились на систему фиксированных, но регулируемых[требуется разъяснение ] обменные курсы, так что валюты были привязаны к доллару, а сам доллар конвертировался в золото. По сути, это был стандарт обмена золото - доллар. В старый золотой стандарт был внесен ряд улучшений. Два международных института, Международный Валютный Фонд (МВФ) и Всемирный банк были созданы. Ключевой частью их функции было заменить частное финансирование в качестве более надежного источника кредитования инвестиционных проектов в развивающихся странах. В то время считалось, что вскоре потерпевшие поражение державы Германии и Японии будут государствами, которые вскоре будут нуждаться в таком развитии, и США и Великобритания хотели не видеть побежденные державы, обремененные карательными санкциями, которые могли бы повлечь непреходящая боль для будущих поколений. Новая система обменного курса позволила странам, испытывающим экономические трудности, девальвировать свои валюты до 10% по отношению к доллару (и больше, если это будет одобрено МВФ) - таким образом, они не будут вынуждены подвергаться дефляции, чтобы оставаться в золотом стандарте. Была введена система контроля за движением капитала для защиты стран от разрушительного воздействия бегства капитала и для того, чтобы страны могли проводить независимую макроэкономическую политику.[12]в то же время приветствуя потоки, предназначенные для продуктивных инвестиций. Кейнс выступал против того, чтобы доллар играл центральную роль в денежной системе, и предложил международную валюту, называемую Bancor использоваться вместо него, но американцы отвергли его. К концу бреттон-вудской эпохи центральная роль доллара стала проблемой, поскольку международный спрос в конечном итоге вынудил США иметь постоянный торговый дефицит, который подорвал доверие к доллару. Это, вместе с появлением параллельного рынка золота, на котором цена взлетела выше официальной установленной в США цены, привело к тому, что спекулянты истощили золотые резервы США. Даже когда конвертируемость была ограничена только странами, некоторые, особенно Франция,[13] продолжали накапливать запасы золота за счет США. В конце концов это давление вызвало Президент Никсон прекратить всякую конвертацию в золото 15 августа 1971 года. Это событие ознаменовало окончательный конец Бреттон-Вудской системы; Были предприняты попытки найти другие механизмы для сохранения фиксированных обменных курсов в течение следующих нескольких лет, но они не увенчались успехом, что привело к созданию системы плавающих обменных курсов.[13]

Пост Бреттон-Вудская система: 1973 год - настоящее время

Альтернативное название постбреттон-вудской системы - Вашингтонский консенсус. Хотя название было придумано в 1989 году, соответствующая экономическая система вступила в силу несколькими годами ранее: по словам экономического историка Лорд Скидельский то Вашингтонский консенсус обычно рассматривается как период с 1980 по 2009 год (вторая половина 1970-х годов является переходным периодом).[14] Переход от Бреттон-Вудса был отмечен выключатель от государства привело к рыночной системе.[4] Историки экономики считают, что Бреттон-Вудская система распалась в 1970-х годах:[14] важные события Никсон приостанавливает конвертацию доллара в золото в 1971 году, отказ Соединенных Штатов от контроля за движением капитала в 1974 году и отказ Великобритании от контроля за капиталом в 1979 году, который был быстро скопирован большинством других крупных экономик.

В некоторых частях развивающегося мира либерализация принесла значительные выгоды широким слоям населения, в первую очередь Дэн Сяопин с реформы в Китае с 1978 года и либерализация Индии после ее Кризис 1991 года.

В целом промышленно развитые страны переживали гораздо более медленный рост и более высокую безработицу, чем в предыдущую эпоху, и, по словам профессора Гордона Флетчера в ретроспективе 1950-х и 60-х годов, когда работала Бреттон-Вудская система, стали рассматриваться как Золотой век.[15]Финансовые кризисы были более интенсивными, и их частота участилась примерно на 300%, при этом разрушительные последствия до 2008 года в основном ощущались в странах с развивающейся экономикой. С положительной стороны, по крайней мере до 2008 года инвесторы часто добивались очень высокой нормы прибыли, а зарплаты и бонусы в финансовом секторе достигали рекордных уровней.

Призывает к «Новому Бреттон-Вудсу»

Ведущий финансовый журналист Мартин Вольф сообщил, что всем финансовым кризисам с 1971 года предшествовали крупные приток капитала в пострадавшие регионы. Хотя с семидесятых годов прошлого века было много звонков из глобальное движение за справедливость Для обновленной международной системы, направленной на решение проблемы неограниченных потоков капитала, только в конце 2008 г. эта идея начала получать существенную поддержку со стороны ведущих политиков. 26 сентября 2008 г. Президент Франции Николя Саркози, то и Президент Европейского Союза, сказал: «Мы должны переосмыслить финансовую систему с нуля, как в Бреттон-Вудсе».[16]

13 октября 2008 г. премьер-министр Великобритании Гордон Браун[17]

сказал, что мировые лидеры должны встретиться, чтобы согласовать новую экономическую систему:

У нас должен быть новый Бреттон-Вудс, строящий новую международную финансовую архитектуру на годы вперед.

Однако подход Брауна сильно отличался от первоначального. Бреттон-Вудская система, подчеркивая продолжение глобализация и свободная торговля в отличие от возврата к фиксированным обменным курсам.[18]Между Брауном и Саркози возникли трения, которые утверждали, что «англосаксонская» модель неограниченных рынков потерпела неудачу.[19]Однако европейские лидеры были едины в призыве к саммиту «Бреттон-Вудс II» для изменения мировой финансовой архитектуры.[20]Президент Буш согласился на призывы, и итоговая встреча стала Вашингтонский саммит Большой двадцатки, 2008 г.. Была достигнута международная договоренность об общем принятии кейнсианских налогово-бюджетных стимулов,[21] область, в которой США и Китай должны были стать ведущими мировыми игроками.[22]Тем не менее, не было существенного прогресса в реформировании международной финансовой системы, как и на встрече Всемирного экономического форума в Давосе в 2009 году. [23]

Несмотря на отсутствие результатов, лидеры продолжили кампанию за Бреттон-Вудс II. Итальянский Министр экономики Джулио Тремонти сказал, что Италия будет использовать свой 2009 G7 председательство, чтобы настаивать на «Новом Бреттон-Вудсе». Он критиковал реакцию США на мировой финансовый кризис 2008 г., и предположил, что доллар может быть заменен базовой валютой Бреттон-Вудской системы.[24][25][26]

Чойке, портальная организация, представляющая Южное полушарие НПО, призвала к созданию «международных постоянных и обязательных механизмов контроля над потоками капитала» и по состоянию на март 2009 года получила более 550 подписей от организаций гражданского общества.[27]

| Система | Резервные активы | Лидеры |

|---|---|---|

| Гибкие курсы обмена[28] | Доллар, евро, юань | нас, Еврозона, Китай |

| Стандарт специальных прав заимствования[29] | SDR | нас, G-20, МВФ |

| Золотой стандарт[30] | Золото, доллар | нас |

| Делийская декларация[31][32] | Валютная корзина | БРИКС |

В марте 2009 года Гордон Браун продолжил выступать за реформы и предоставление расширенных полномочий международным финансовым институтам, таким как МВФ, на апрельском саммите G20 в Лондоне.[33] и, как говорили, получил поддержку президента Обамы.[34]Также в марте 2009 г. в речи под названием Реформа международной валютной системы, Чжоу Сяочуань, губернатор Народный банк Китая выступил в поддержку идеи Кейнса о централизованно управляемой глобальной резервной валюте. Д-р Чжоу утверждал, что, к сожалению, одна из причин развала Бреттон-Вудской системы заключалась в том, что она не приняла кейнсовскую концепцию. Bancor. Д-р Чжоу сказал, что национальные валюты непригодны для использования в качестве мировых резервных валют в результате Дилемма триффина - трудности, с которыми сталкиваются эмитенты резервной валюты, пытаясь одновременно достичь целей своей внутренней денежно-кредитной политики и удовлетворить спрос других стран на резервную валюту. Д-р Чжоу предложил постепенный переход к более широкому использованию МВФ. специальные права заимствования (СДР) как централизованно управляемая глобальная резервная валюта [35][36] Его предложение привлекло большое международное внимание.[37] В статье, опубликованной в ноябре 2009 г. Иностранные дела журнал, экономист К. Фред Бергстен утверждал, что предложение д-ра Чжоу или подобное изменение международной валютной системы отвечало бы интересам США, а также всего остального мира.[38]

Встреча лидеров в апреле на Лондонский саммит G-20 2009 согласился разрешить МВФ создать СПЗ на 250 миллиардов долларов, которые будут распределены между всеми членами МВФ в соответствии с правом голоса каждой страны. После саммита Гордон Браун заявил, что «Вашингтонскому консенсусу пришел конец».[39] Однако в книга опубликовано в сентябре 2009 г., профессор Роберт Скидельски, международный эксперт по Кейнсианство, утверждал, что еще слишком рано говорить о появлении новой международной валютной системы.[14]

27 января в своем вступительном слове к Всемирный экономический форум 2010 г. В Давосе президент Саркози повторил свой призыв к новому Бреттон-Вудсу и был встречен бурными аплодисментами значительной части аудитории.[40]

В декабре 2011 г. Банк Англии опубликовал документ, аргументирующий необходимость реформы, в котором говорилось, что текущая международная валютная система работает плохо по сравнению с Бреттон-Вудская система. [41]

В августе 2012 г. International Herald Tribune op-ed, профессор Гарвардского университета и директор Комитет по регулированию рынков капитала Хэл С. Скотт призвал к глобальному ответу на Кризис еврозоны. Он писал, что две неудачные попытки решить европейские проблемы, связанные с могуществом Германии, привели к мировым войнам в 20-м веке, и что нынешний кризис также выходит за рамки возможностей Европы, в которой Германия снова находится в центре, решить самостоятельно. Признавая, что в Китае и Америке происходит смена руководства, Скотт призвал все заинтересованные стороны - включая Японию, Китай и Америку - начать организацию глобальной реструктуризации через Международный Валютный Фонд с возможным созывом Бреттон-Вудской конференции II как части процесса.[42] MarketWatch Комментатор Даррелл Деламайд поддержал идею Скотта, но пришел к выводу, что «к сожалению, это маловероятно». Сначала он добавил пример неспособности Европы успешно решить проблему распада Югославия без посторонней помощи в качестве причины его одобрения. Но он обнаружил, что руководство президента США и министерства финансов США, а также руководство МВФ резко не в состоянии реализовать инициативу, подобную предложенной Скоттом.[43]

Смотрите также

- Бреттон-Вудский проект

- Eurodad

- Режим обменного курса

- Валютные резервы

- Финансовый кризис 2007–2010 гг.

- G20

- Мировая финансовая система

- Золотой век капитализма - для сравнения экономических показателей в бреттон-вудский и постбреттон-вудский периоды

- История денег

Рекомендации

- ^ а б c d Джонатан Уильямс, Джо Крибб и Элизабет Эррингтон, изд. (1997). Деньги - история. Британский музей прессы. С. 16–27, 111, 127, 131, 136, 136. ISBN 0-7141-0885-5.

- ^ Раафлауб, Курт (2005). Социальная борьба в архаическом Риме. WileyBlackwell. С. 59–60. ISBN 1-4051-0061-3.

- ^ «Восхождение денег, серия 1». PBS.

- ^ а б Равенхилл, Джон (2005). Глобальная политическая экономия. Издательство Оксфордского университета. С. 7, 328.

- ^ Иногда также называют золотой век капитализма в более старых источниках, а также первый золотой век капитализма в более поздних источниках, которые признают золотой век, который охватил приблизительно 1951–73. Некоторые экономисты, такие как Барри Эйхенгрин датировать первая эпоха глобализации начиная с начала 1860-х годов с прокладки первых трансатлантических кабелей между Великобританией и США.

- ^ Гарольд Джеймс (30.06.2009). Конец глобализации. п. 12. ISBN 9780674039087. Получено 2009-03-17.

- ^ Хелляйнер, Эйрк (2005). «6». В Джоне Рэвенхилле (ред.). Глобальная политическая экономия. Издательство Оксфордского университета. п. 154.

- ^ Хелляйнер, Эйрк (2005). «6». В Джоне Рэвенхилле (ред.). Глобальная политическая экономия. Издательство Оксфордского университета. п. 156.

- ^ Скидельский, Роберт (2003). «22». Джон Мейнард Кейнс: 1883-1946: экономист, философ, государственный деятель. Макмиллан. п. 346.

- ^ Стивен Дж. Ли (1988-10-30). Аспекты европейской истории, 1789-1980 гг.. п. 135. ISBN 9780203930182. Получено 2009-03-17.

- ^ Хелляйнер, Эрик (1996). «2: Бреттон-Вудс и одобрение контроля над капиталом». Государства и возрождение мировых финансов. Издательство Корнельского университета.

- ^ По словам Кейнса: «На мой взгляд, все управление внутренней экономикой зависит от возможности иметь соответствующую процентную ставку без ссылки на ставки, преобладающие в других странах мира. Следствием этого является контроль над капиталом»

- ^ а б Лоуренс Коупленд (2005). Курсы валют и международные финансы (4-е изд.). Прентис Холл. С. 10–35. ISBN 0-273-68306-3.

- ^ а б c Роберт Скидельски (2009). Кейнс: возвращение мастера. Аллен Лейн. стр.116–126. ISBN 978-1-84614-258-1.

- ^ Флетчер, Гордон (1989). "Вступление". Кейнсианская революция и ее критики: вопросы теории и политики денежно-кредитной производственной экономики. Пэлгрейв Макмиллан. стр. xx.

- ^ Джордж Паркер; Тони Барбер; Дэниел Домби (9 октября 2008 г.). «Высокопоставленные чиновники призывают к новому Бреттон-Вудскому соглашению перед заседаниями Банка / Фонда». Архивировано из оригинал 14 октября 2008 г.

- ^ Agence France-Presse (AFP) (13 октября 2008 г.). «Миру нужен новый Бреттон-Вудс, - говорит Браун». Архивировано из оригинал 18 октября 2008 г.

- ^ Гордон Браун (13 октября 2008 г.). «Речь премьер-министра о мировой экономике». Монитор eGov. Архивировано из оригинал 11 сентября 2009 г.

- ^ Джеймс Киркуп; Бруно Уотерфилд (17 октября 2008 г.). «Бреттон-Вудский саммит Гордона Брауна рискует спорить с Николасом Саркози». Дейли Телеграф. Лондон. Получено 2008-11-16.

- ^ "Европейский призыв к Бреттон-Вудсу II"'". Financial Times. 2008-10-16. Получено 2009-03-17.

- ^ Крис Джайлс в Лондоне, Ральф Аткинс во Франкфурте и Кришна Гуха в Вашингтоне. «Несомненный переход к Кейнсу». The Financial Times. Получено 2009-01-23.CS1 maint: несколько имен: список авторов (связь)

- ^ «США и Китай демонстрируют единую экономическую позицию». Financial Times. 2009-07-29. Получено 2009-08-05.

- ^ Мартин Вольф. «Почему Давосский человек ждет, что Обама его спасет». The Financial Times. Получено 2008-02-12.

- ^ «Италия сомневается в роли доллара в реформе Бреттон-Вудса». Рейтер. 2008-10-16. Получено 2008-11-16.

- ^ Парми Олсон; Мириам Маркус (2008-10-16). "Несение банковского беспорядка на Бродвей". Forbes. Получено 2008-11-16.

- ^ Гай Динмор (2008-10-08). «Джулио Тремонти: критик требует нового Бреттон-Вудса». Financial Times. Архивировано из оригинал на 2009-05-06. Получено 2008-11-16.

- ^ различные - в том числе Action Aid, War on Want, World Council of Church. "Давайте поставим финансы на их место!". Чойке. Получено 2009-03-18.CS1 maint: несколько имен: список авторов (связь)

- ^ Мансур Дайлами (7 сентября 2011 г.). «Новый триумвират». Внешняя политика.

- ^ Дэвид Боско (7 сентября 2011 г.). «Мечтают о СДР». Внешняя политика.

- ^ Джессика Назири (1 сентября 2011 г.). «Возвращение золотого стандарта пользуется поддержкой». CNBC.

- ^ «Четвертый саммит БРИКС - Делийская декларация». Министерство иностранных дел Индии. 29 марта 2012 г.

- ^ Митул Котеча (14 апреля 2011 г.). «Гостевой пост: рупия тоже может служить резервной валютой». Financial Times.

- ^ Эдмунд Конвей (30 января 2009 г.). «Гордон Браун предупреждает о пустоте, оставшейся после краха мировой финансовой системы». Дейли Телеграф. Лондон. Получено 2009-03-17.

- ^ Джордж Паркер; Эндрю Уорд в Вашингтоне (4 марта 2009 г.). «Браун добивается поддержки Обамы в перетряске глобального регулирования». Financial Times. Получено 2009-03-17.

- ^ Джамиль Андерлини в Пекине (23 марта 2009 г.). «Китай требует новой резервной валюты». Financial Times. Получено 2009-04-13.

- ^ Чжоу Сяочуань (2009-03-23). «Реформа международной валютной системы». Народный банк Китая. Архивировано из оригинал 27 марта 2009 г.. Получено 2009-04-13.

- ^ Джефф Дайер в Пекине (24 августа 2009 г.). "Дракон шевелится". The Financial Times. Получено 2009-09-18.

- ^ К. Фред Бергстен (Ноябрь 2009 г.). «Доллар и дефицит». Иностранные дела. Получено 2009-12-15.

- ^ «Премьер-министр Гордон Браун:« Группа двадцати »закачивает триллионы долларов в мировую экономику». Sky News. 2 апреля 2009 г.

- ^ Джиллиан Тетт (28 января 2010 г.). «Призывы к новому Бреттон-Вудсу не так безумны». Financial Times. Получено 2010-01-29.

- ^ Оливер Буш; Кэти Фаррант; Мишель Райт (09.12.2011). «Реформа международной валютно-финансовой системы» (PDF). Банк Англии. Получено 2011-12-15.

- ^ Скотт, Хэл С. (2012-08-15). «Глобальный кризис (не в зоне евро)». International Herald Tribune. Получено 2012-08-16.

- ^ Деламайда, Даррелл (2012-08-16). «Робкие США, МВФ оставляет Европу в беде». MarketWatch. Получено 2012-08-16.

внешняя ссылка

- Бреттон-Вудский проект

- Взлет и падение Беттон-Вудса

- Eurodad: часто задаваемые вопросы о конференции по Бреттон-Вудсу II

- Eurodad: МВФ вернулся к работе, как объявила конференция Бреттон-Вудс II

- Интерактивная группа ООН по глобальному финансовому кризису

- Комиссия экспертов ООН по реформе международной финансовой системы

- Официальный сайт G20

- Информационный центр G20 (Университет Торонто)

- Международная валютная система (Banque de France)