Причины Великой депрессии - Causes of the Great Depression

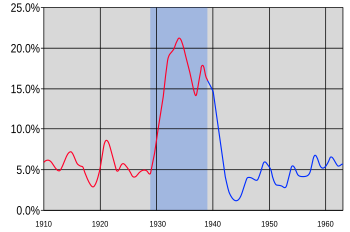

В причины Великой депрессии в начале 20 века в США широко обсуждались экономистами и остаются предметом активных дискуссий.[1] Они являются частью более широкой дискуссии о экономические кризисы и спады. Конкретные экономические события, произошедшие в период Великая депрессия хорошо известны. Произошел первоначальный крах фондового рынка, который вызвал «паническую распродажу» активов. Затем последовал дефляция в активе и товар цены, резкое падение спроса и кредита и нарушение торговли, что в конечном итоге привело к повсеместной безработице (более 13 миллионов человек были безработными к 1932 году) и обнищанию. Однако экономисты и историки не пришли к единому мнению по поводу причинно-следственные связи между различными событиями и экономической политикой правительства, вызвавшей или ослабившей депрессию.

Текущий Основной поток В общих чертах теории можно разделить на две основные точки зрения. Первый - это теории, ориентированные на спрос, Кейнсианский и институциональные экономисты которые утверждают, что депрессия была вызвана повсеместной утратой уверенности, что привело к резкому снижению инвестиций и постоянному недостаточное потребление. Теории, ориентированные на спрос, утверждают, что финансовый кризис крах 1929 года привел к внезапному и стойкому сокращению потребления и инвестиционных расходов, вызвав последующую депрессию.[2] Когда началась паника и дефляция, многие люди считали, что они могут избежать дальнейших потерь, держась подальше от рынков. Таким образом, хранение денег стало прибыльным, поскольку цены упали, а на определенную сумму денег можно было купить все больше товаров, что усугубило падение спроса.

Во-вторых, есть монетаристы, которые считают, что Великая депрессия началась как обычная рецессия, но что значительные политические ошибки монетарных властей (особенно Федеральный резерв ) вызвало сжатие денежная масса что значительно усугубило экономическую ситуацию, в результате чего рецессия переросла в Великую депрессию.[3] С этим объяснением связаны те, кто указывает на дефляция долга заставляя тех, кто берет взаймы, еще больше должен в реальном выражении.

Также есть несколько различных неортодоксальные теории которые отвергают объяснения кейнсианцев и монетаристов. Немного новые классические макроэкономисты утверждали, что различная политика на рынке труда, навязанная с самого начала, вызвала длительность и жестокость Великой депрессии.

Общие теоретические рассуждения

Две классические конкурирующие теории Великой депрессии - это кейнсианская (ориентированная на спрос) и монетаристское объяснение. Существуют также различные неортодоксальные теории, которые преуменьшают или отвергают объяснения кейнсианцев и монетаристов.

Экономисты и историки экономики почти поровну разделяют мнение о том, правильно ли традиционное денежно-кредитное объяснение того, что денежные силы были основной причиной Великой депрессии, или традиционное кейнсианское объяснение, что сокращение автономных расходов, особенно инвестиций, является основным объяснением начало Великой депрессии.[4] Сегодня это противоречие имеет меньшее значение, поскольку общепринятая поддержка теории дефляции долга и гипотезы ожиданий, основанная на денежном объяснении Милтон Фридман и Анна Шварц добавляют неденежные объяснения.

Существует консенсус, что Федеральная резервная система должен был прервать процесс денежной дефляции и банковского коллапса. Если бы ФРС поступила так, экономический спад был бы гораздо менее серьезным и намного короче.[5]

Мейнстримные теории

Кейнсианский

В его книге Общая теория занятости, процента и денег (1936), британский экономист Джон Мейнард Кейнс представил концепции, призванные помочь объяснить Великую депрессию. Он утверждал, что есть причины, по которым механизмы самокоррекции, которые, по мнению многих экономистов, должны работать во время спада, могут не работать.

Один из аргументов в пользу политики невмешательства во время спад заключалось в том, что если потребление упадет из-за сбережений, сбережения приведут к падению процентной ставки. По мнению экономистов-классиков, более низкие процентные ставки приведут к увеличению инвестиционных расходов, а спрос останется постоянным. Однако Кейнс утверждает, что есть веские причины, по которым инвестиции не обязательно увеличиваются в ответ на падение процентной ставки. Бизнес делает инвестиции, исходя из ожиданий прибыли. Следовательно, если падение потребления окажется долгосрочным, предприятия, анализирующие тенденции, снизят ожидания относительно будущих продаж. Поэтому последнее, что им интересно, - это инвестировать в увеличение производства в будущем, даже если более низкие процентные ставки сделают капитал недорогим. В этом случае экономика может быть ввергнута в общий спад из-за снижения потребления.[6] Согласно Кейнсу, эта самоусиливающаяся динамика в крайней степени произошла во время депрессии, когда банкротства были обычным явлением, и инвестиции, требующие определенного оптимизма, вряд ли произойдут. Экономисты часто характеризуют эту точку зрения как противоположную Закон Сэя.

Идея о том, что сокращение капитальных вложений было причиной депрессии, является центральной темой в теория светского застоя.

Кейнс утверждал, что если национальное правительство потратит больше денег, чтобы помочь экономике вернуть деньги, которые обычно тратятся потребителями и коммерческими фирмами, то уровень безработицы снизится. Решение заключалось в том, чтобы Федеральная резервная система «создавала новые деньги для национального правительства для заимствования и расходования» и сокращала налоги, а не повышала их, чтобы потребители тратили больше, и другие благоприятные факторы.[7] Гувер решил сделать противоположное тому, что Кейнс считал решением проблемы, и позволил федеральному правительству чрезмерно повысить налоги, чтобы сократить бюджетный дефицит, вызванный депрессией. Кейнс провозгласил, что можно нанять больше рабочих, снизив процентные ставки, побуждая фирмы занимать больше денег и производить больше продукции. Занятость избавит правительство от необходимости тратить больше денег за счет увеличения суммы, которую будут тратить потребители. Затем теория Кейнса была подтверждена продолжительностью Великой депрессии в Соединенных Штатах и постоянным уровнем безработицы. Уровень занятости начал расти в рамках подготовки ко Второй мировой войне за счет увеличения государственных расходов. «В свете этих событий кейнсианское объяснение Великой депрессии все чаще принималось экономистами, историками и политиками».[7]

Монетарист

В своей книге 1963 года Денежная история США, 1867–1960 гг., Милтон Фридман и Анна Шварц изложили свои аргументы в пользу другого объяснения Великой депрессии. По сути, Великая депрессия, по их мнению, была вызвана падением денежной массы. Фридман и Шварц пишут: «От циклического пика в августе 1929 года до циклического спада в марте 1933 года денежная масса упала более чем на треть». В результате получилось то, что Фридман и Шварц назвали "The Большое сокращение "[8] - период падения доходов, цен и занятости, вызванный удушающим эффектом ограниченной денежной массы. Фридман и Шварц утверждают, что люди хотели хранить больше денег, чем предлагал Федеральный резерв. В результате люди копили деньги, потребляя меньше. Это вызвало сокращение занятости и производства, поскольку цены не были достаточно гибкими, чтобы немедленно упасть. Неудача ФРС заключалась в том, что она не понимала, что происходит, и не предпринимала корректирующих действий.[9] В речи, посвященной Фридману и Шварцу, Бен Бернанке заявил:

«Позвольте мне закончить свое выступление, слегка злоупотребив своим статусом официального представителя Федеральной резервной системы. Я хотел бы сказать Милтону и Анне: что касается Великой депрессии, вы правы. Мы сделали это. Нам очень жаль. Но благодаря тебе мы больше этого не сделаем ".[10][11]

- Бен С. Бернанке

После депрессии основные объяснения этого, как правило, игнорировали важность денежной массы. Однако с точки зрения монетаристов, Депрессия была «на самом деле трагическим свидетельством важности денежных сил».[12] По их мнению, неудача Федеральный резерв борьба с депрессией была не признаком того, что денежно-кредитная политика бессильна, а тем, что Федеральная резервная система проводила неправильную политику. Они не требовали ФРС вызванный депрессия, только то, что она не смогла использовать политику, которая могла бы остановить рецессию от превращения в депрессию.

До Великой депрессии экономика США уже пережила ряд депрессий. Эти депрессии часто были вызваны банковским кризисом, наиболее значительный из которых 1873, 1893, 1901, и 1907.[13] Перед 1913 учреждение Федеральной резервной системы, банковская система справилась с этими кризисами в США (например, в Паника 1907 года ) путем приостановления конвертируемости вкладов в валюту. Начиная с 1893 года финансовые учреждения и бизнесмены прилагали все более активные усилия по вмешательству во время этих кризисов, обеспечивая ликвидность банкам, которые переживали набеги. Во время банковской паники 1907 года специальная коалиция, созданная Дж. П. Морган успешно вмешались таким образом, тем самым отключив панику, которая, вероятно, была причиной того, что депрессия, которая обычно следовала бы за банковской паникой, на этот раз не произошла. Призыв некоторых к правительственной версии этого решения привел к созданию Федеральной резервной системы.[14]

Но в 1928–1932 годах Федеральная резервная система не действовала для обеспечения ликвидности банков, страдающих банковские бегства. Фактически, его политика способствовала банковскому кризису, допустив внезапное сокращение денежной массы. Вовремя Ревущие двадцатые, центральный банк поставил своей основной целью «стабильность цен», отчасти потому, что управляющий Федеральной резервной системы Нью-Йорка, Бенджамин Стронг, был учеником Ирвинг Фишер, чрезвычайно популярный экономист, который популяризировал стабильные цены как денежную цель. Он сохранил количество долларов на таком уровне, что цены на товары в обществе казались стабильными. В 1928 году Стронг умер, и с его смертью эта политика прекратилась, и ее заменила политика. доктрина реальных векселей требование, чтобы вся валюта или ценные бумаги имели материальные блага. Эта политика разрешала США денежная масса упал более чем на треть с 1929 по 1933 год.[15]

Когда эта нехватка денег вызвала набеги на банки, ФРС сохранила свою истинную политику в отношении векселей, отказываясь ссужать деньги банкам так, как это предотвратило панику 1907 года, вместо этого позволяя каждому пережить катастрофическое бегство и полностью разориться. Эта политика привела к серии банкротств банков, в результате которых исчезла треть всех банков.[16] В соответствии с Бен Бернанке последующие кредитные кризисы привели к волнам банкротств.[17] Фридман сказал, что, если бы во время банковской паники в конце 1930-х использовалась политика, аналогичная 1907 году, возможно, это остановило бы порочный круг принудительной ликвидации активов по заниженным ценам. Следовательно, банковской паники 1931, 1932 и 1933 годов могло и не случиться, точно так же, как приостановление конвертируемости в 1893 и 1907 годах быстро положило конец кризису ликвидности того времени ».[18]

Монетаристские объяснения были отвергнуты в работе Самуэльсона. Экономика, написав «Сегодня немногие экономисты рассматривают денежно-кредитную политику Федеральной резервной системы как панацею для контроля экономического цикла. Чисто монетарные факторы считаются такими же симптомами, как и причины, хотя и являются симптомами с отягчающими последствиями, которыми не следует полностью пренебрегать».[19] По мнению кейнсианского экономиста Пол Кругман, работы Фридмана и Шварца стали доминирующими среди основные экономисты к 1980-м годам, но его следует пересмотреть в свете японской Потерянное десятилетие 1990-х годов.[20] Роль денежно-кредитной политики в условиях финансовых кризисов является предметом активных дискуссий относительно финансовый кризис 2007–2008 гг.; видеть Причины Великой рецессии.

Дополнительные современные немонетарные объяснения

У денежного объяснения есть два недостатка. Во-первых, он не может объяснить, почему спрос на деньги падал быстрее, чем предложение во время первоначального спада в 1930–1931 годах.[21] Во-вторых, он не может объяснить, почему в марте 1933 года произошло восстановление, хотя краткосрочные процентные ставки оставались близкими к нулю, а денежная масса все еще падала. Эти вопросы рассматриваются с помощью современных объяснений, которые основаны на денежном объяснении Милтона Фридмана и Анны Шварц, но добавляют немонетарные объяснения.

Дефляция долга

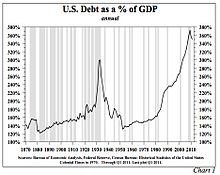

Общий уровень долга к ВВП в США достиг максимума чуть менее 300% ко времени Депрессии. Этот уровень долга не превышался до конца ХХ века.[22]

Джером (1934) приводит неуказанную цитату об условиях финансирования, которые позволили крупный промышленный рост в период после Первой мировой войны:

Наверное, никогда раньше в этой стране не было такого объема средств по таким низким ставкам в течение столь длительного периода времени.[23]

Кроме того, Джером говорит, что объем новых выпусков капитала увеличивался на 7,7% в год с 1922 по 1929 год, в то время как индекс Standard Statistics Co. из 60 высококачественных облигаций приносил с 4,98% в 1923 году до 4,47% в год. 1927 г.

В 1920-х годах был также пузырь на рынке недвижимости и жилья, особенно во Флориде, который лопнул в 1925 году. Элвин Хансен заявил, что жилищное строительство в течение десятилетия 1920-х годов превысило рост населения на 25%.[24] Смотрите также:Земельный бум во Флориде 1920-х годов Статистические данные, которые ведет округ Кук, штат Иллинойс, показывают более 1 миллиона свободных участков под дома в районе Чикаго, несмотря на то, что занято только 950 000 участков, что является результатом взрывного роста населения Чикаго в сочетании с пузырем на рынке недвижимости.

Ирвинг Фишер утверждал, что преобладающим фактором, приведшим к Великой депрессии, была чрезмерная задолженность и дефляция. Фишер связал неплотный кредит с чрезмерной задолженностью, которая подпитывала спекуляции и пузыри активов.[25] Затем он выделил девять факторов, которые взаимодействуют друг с другом в условиях долга и дефляции, создавая механизм от бума к спаду. Цепочка событий развивалась следующим образом:

- Ликвидация долга и продажа под убытки

- Сокращение денежной массы по мере погашения банковских кредитов

- Падение уровня цен на активы

- Еще большее падение чистой стоимости бизнеса, ускоряющее банкротства

- Падение прибыли

- Сокращение производства, торговли и занятости.

- Пессимизм и потеря уверенности

- Накопление денег

- Падение номинальных процентных ставок и рост процентных ставок с поправкой на дефляцию.[25]

Во время краха 1929 года, предшествовавшего Великой депрессии, маржинальные требования составляли всего 10%.[26] Другими словами, брокерские фирмы будут давать ссуду по 90 долларов на каждые 10 долларов, внесенных инвестором. Когда рынок упал, брокеры потребовали эти ссуды, которые не могли быть возвращены. Банки начали терпеть неудачу, поскольку должники объявили дефолт по долгам, а вкладчики попытались снять свои депозиты в массовом порядке, что вызвало множественные банковские бегства. Государственные гарантии и банковские правила Федеральной резервной системы для предотвращения такой паники были неэффективными или не использовались. Банкротства банков привели к потере активов на миллиарды долларов.[27]

Непогашенная задолженность стала больше, потому что цены и доходы упали на 20–50%, но долги остались на том же уровне в долларах. После паники 1929 года и за первые 10 месяцев 1930 года обанкротились 744 банка США. (В целом, 9000 банков обанкротились в течение 1930-х.) К апрелю 1933 года около 7 миллиардов долларов на депозитах были заморожены в банках-банкротах или тех, которые остались без лицензий после Праздник в марте.[28]

Банкротства банков нарастали, поскольку отчаявшиеся банкиры требовали ссуд, а у заемщиков не было ни времени, ни денег для выплаты. С будущей прибылью выглядят бедными, капиталовложение строительство замедлилось или полностью прекратилось. Перед лицом безнадежных кредитов и ухудшения перспектив на будущее выжившие банки стали еще более консервативными в кредитовании.[27] Банки наращивали свои капитальные резервы и выдавали меньше кредитов, что усиливало дефляционное давление. А порочный круг развернулась, и нисходящая спираль ускорилась.

Ликвидация долга не успевала за вызванным этим падением цен. Массовый эффект панического бегства по ликвидации увеличил стоимость каждого доллара по сравнению со стоимостью уменьшающихся активов. Сама попытка людей уменьшить свое долговое бремя фактически увеличила его. Как это ни парадоксально, чем больше платили должники, тем больше они задолжали.[25] Этот усугубляющийся процесс превратил рецессию 1930 года в великую депрессию 1933 года.

Теория дефляции долга Фишера изначально не имела широкого влияния из-за контраргумента о том, что дефляция долга представляет собой не более чем перераспределение от одной группы (должников) к другой (кредиторы). Чистое перераспределение не должно иметь значительных макроэкономических эффектов.

Основываясь на монетарной гипотезе Милтон Фридман и Анна Шварц а также гипотезу дефляции долга Ирвинга Фишера, Бен Бернанке разработали альтернативный способ воздействия финансового кризиса на объем производства. Он основывается на аргументе Фишера о том, что резкое снижение уровня цен и номинальных доходов ведет к увеличению реального долгового бремени, что, в свою очередь, ведет к несостоятельности должника и, как следствие, к снижению совокупный спрос дальнейшее снижение уровня цен приводит к возникновению долговой дефляционной спирали. По словам Бернанке, небольшое снижение уровня цен просто перераспределяет богатство от должников к кредиторам, не нанося ущерба экономике. Но при сильной дефляции падение цен на активы наряду с банкротством должников приводит к снижению номинальной стоимости активов на банковских балансах. Банки отреагируют ужесточением условий кредитования, что, в свою очередь, приведет к Кредитный кризис что наносит серьезный вред экономике. Кредитный кризис снижает инвестиции и потребление и приводит к снижению совокупного спроса, что дополнительно способствует дефляционной спирали.[29][30][31]

Экономист Стив Кин возродил теория возврата долга после того, как он точно предсказал рецессию 2008 года на основе своего анализа Великой депрессии, а недавно[когда? ] посоветовал Конгрессу заняться списанием долгов или прямыми выплатами гражданам, чтобы избежать финансовых событий в будущем.[32] Некоторые люди поддерживают теорию перезагрузки долга.[33][34]

Гипотеза ожиданий

Ожидания были центральным элементом макроэкономических моделей с тех пор, как основной экономический поток принял новый неоклассический синтез. Не отрицая, что депрессию поддерживал неадекватный спрос, по словам Петр Темин, Барри Вигмор, Гаути Б. Эггертссон и Кристина Ромер ключом к выздоровлению и окончанию Великой депрессии было успешное управление общественными ожиданиями. Этот тезис основан на наблюдении, что после многих лет дефляции и очень серьезной рецессии важные экономические показатели в марте 1933 года стали положительными, так же как и Франклин Д. Рузвельт вступил в должность. Потребительские цены перешли от дефляции к умеренной инфляции, промышленное производство достигло своего дна в марте 1933 года, инвестиции удвоились в 1933 году, а в марте 1933 года произошел положительный сдвиг. Никакие денежные силы не могли объяснить этот поворот. Денежная масса по-прежнему снижалась, а краткосрочные процентные ставки оставались близкими к нулю. До марта 1933 года люди ожидали дальнейшей дефляции и рецессии, так что даже нулевые процентные ставки не стимулировали инвестиции. Но когда Рузвельт объявил о серьезных изменениях режима, люди начали ожидать инфляции и экономического роста. С учетом этих ожиданий нулевые процентные ставки начали стимулировать инвестиции, как и планировалось. Изменение режима финансовой и денежно-кредитной политики Рузвельта помогло сделать его политические цели убедительными. Ожидание более высоких будущих доходов и более высокой будущей инфляции стимулировало спрос и инвестиции. Анализ показывает, что устранение политических догм золотого стандарта, сбалансированного бюджета во время кризисов и небольшого размера правительства привело к значительному сдвигу в ожиданиях, на который приходится примерно 70–80 процентов восстановления производства и цен с 1933 по 1937. Если бы смена режима не произошла и политика Гувера продолжилась, экономика продолжила бы свободное падение в 1933 году, а объем производства в 1937 году был бы на 30 процентов ниже, чем в 1933 году.[35][36][37]

В спад 1937–38 гг., который замедлил восстановление экономики после Великой депрессии, объясняется опасениями населения, что умеренное ужесточение денежно-кредитной и фискальной политики в 1937 году станет первым шагом к восстановлению режима политики, существовавшего до марта 1933 года.[38]

Гетеродоксальные теории

Австрийская школа

Австрийские экономисты утверждают, что Великая депрессия была неизбежным результатом денежно-кредитной политики Федерального резерва в 1920-х годах. Политика центрального банка заключалась в «легкой кредитной политике», которая привела к неустойчивому кредитному буму. Инфляция денежной массы в этот период привела к неустойчивому буму как цен на активы (акции и облигации), так и капитальные товары. К тому времени, когда Федеральная резервная система с опозданием ужесточила денежно-кредитную политику в 1928 году, было слишком поздно, чтобы избежать значительного экономического спада.[39] Австрийцы утверждают, что вмешательство правительства после краха 1929 года задержало корректировку рынка и затруднило путь к полному восстановлению.[40][41]

Принятие австрийского объяснения того, что в первую очередь вызвало Великую депрессию, совместимо с принятием или отрицанием монетаристского объяснения. Австрийский экономист Мюррей Ротбард, кто написал Великая депрессия Америки (1963) отвергли монетаристское объяснение. Он раскритиковал утверждение Милтона Фридмана о том, что центральный банк не смог в достаточной степени увеличить денежную массу, заявив вместо этого, что Федеральная резервная система действительно проводила инфляционную политику, когда в 1932 году она приобрела государственные ценные бумаги на 1,1 миллиарда долларов, в результате чего его общая сумма составила 1,8 миллиарда долларов. . Ротбард говорит, что, несмотря на политику центрального банка, «общие банковские резервы выросли только на 212 миллионов долларов, а общая денежная масса упала на 3 миллиарда долларов». Причина этого, утверждает он, в том, что американское население потеряло веру в банковскую систему и начало накапливать больше наличных денег, что находится вне контроля Центрального банка. Возможность набегания на банки побудила местных банкиров быть более консервативными в предоставлении ссуд своих резервов, что, согласно аргументу Ротбарда, было причиной неспособности Федеральной резервной системы к инфляции.[42]

Фридрих Хайек критиковал ФРС и Банк Англии в 1930-х за то, что они не занимали более сдержанную позицию.[43] Однако в 1975 году Хайек признал, что в 1930-х годах он совершил ошибку, не выступая против дефляционной политики Центрального банка, и назвал причину, по которой он был неоднозначен: «В то время я считал, что краткосрочный процесс дефляции может прерваться. жесткость заработной платы, которую я считал несовместимой с функционирующей экономикой.[44] В 1978 году он ясно дал понять, что согласен с точкой зрения монетаристов, сказав: «Я согласен с Милтоном Фридманом в том, что после того, как произошел крах, Федеральная резервная система проводила глупую дефляционную политику», и что он был таким же против дефляции, как он был против инфляции.[45] Соответственно, экономист Лоуренс Уайт утверждает, что теория делового цикла Хайека несовместима с денежно-кредитной политикой, допускающей резкое сокращение денежной массы.

Ганс Зеннхольц утверждал, что большинство бума и спадов, которые поразили американскую экономику в 1819–20, 1839–43, 1857–60, 1873–78, 1893–97 и 1920–21 годах, были вызваны тем, что правительство создавало бум за счет легких денег и кредита, за которым вскоре последовал неизбежный крах. Эффектный крах 1929 года последовал за пятью годами безрассудной кредитной экспансии Федеральной резервной системы в Кулидж администрации. Прохождение Шестнадцатая поправка, прохождение Закон о Федеральной резервной системе, рост государственного дефицита, принятие Закон о тарифах Хоули-Смута, а Закон о доходах 1932 года, усугубили кризис, затянув его.[46]

Марксистский

Эта секция нуждается в расширении. Вы можете помочь добавляя к этому. (Апрель 2017 г.) |

Марксисты обычно утверждают, что Великая депрессия была результатом врожденной нестабильности капиталистическая модель.[47]

Конкретные теории причины

Недолговая дефляция

В дополнение к дефляции долга был компонент дефляции производительности, который происходил с тех пор, как Великая дефляция последней четверти 19 века.[48] Возможно, продолжилась и коррекция резкой инфляции, вызванной Первой мировой войной.

Цены на нефть достигли рекордно низкого уровня в начале 1930-х годов, когда добыча началась с Нефтяное месторождение Восточного Техаса, самое большое поле, когда-либо обнаруженное в нижних 48 штатах. Из-за избытка предложения на нефтяном рынке цены на местном рынке упали ниже 10 центов за баррель.[49]

Производительность или технологический шок

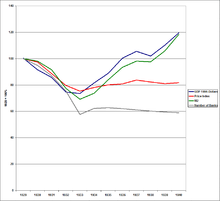

В первые три десятилетия 20-го века производительность и экономическое производство резко выросли, отчасти благодаря электрификация, массовое производство и растущая автомобилизация транспорта и сельскохозяйственной техники. Электрификация и массовое производство такие методы, как Фордизм постоянно снижал спрос на рабочую силу по сравнению с объемом производства.[50][51] К концу 1920-х годов последовавший за этим быстрый рост производительности и инвестиций в производство означал, что производственные мощности были значительно избыточными.[52]

Спустя какое-то время после пика делового цикла в 1923 году из-за повышения производительности труда было уволено больше рабочих, чем мог обеспечить рост рынка труда, что привело к медленному росту безработицы после 1925 года.[50][53] Кроме того, рабочая неделя несколько снизилась за десятилетие до депрессии.[54][55][56] Заработная плата не успевала за ростом производительности, что привело к проблеме недостаточное потребление.[50]

Генри Форд и Эдвард А. Филен были среди видных бизнесменов, озабоченных перепроизводство и недостаточное потребление. В 1914 году Форд удвоил заработную плату своих рабочих. Проблема перепроизводства также обсуждалась в Конгрессе с сенатором. Рид Смут предлагая импортный тариф, который стал Закон Смута – Хоули о тарифах. Тариф Смута – Хоули был введен в действие в июне 1930 года. Тариф был введен в заблуждение, поскольку в 1920-х годах у США было профицит торгового счета.[50]

Еще одним следствием быстрых технологических изменений было то, что после 1910 года темпы капитальных вложений замедлились, прежде всего из-за сокращения инвестиций в бизнес-структуры.[51]

Депрессия привела к дополнительному закрытию большого числа предприятий.[23]

Нельзя слишком сильно подчеркнуть, что тенденции [производительности, выпуска и занятости], которые мы описываем, являются долгосрочными и были полностью очевидны до 1929 года. Эти тенденции ни в коем случае не являются результатом нынешней депрессии и не являются результатом Мировая война. Напротив, нынешняя депрессия - это коллапс, возникший в результате этих долгосрочных тенденций. - М. Кинг Хабберт[57]

В книге Механизация в промышленности, публикация которого спонсировалась Национальным бюро экономических исследований, Джером (1934) отметил, что тенденция механизации к увеличению производства или вытеснению рабочей силы зависит от эластичности спроса на продукт.[23] Кроме того, снижение себестоимости продукции не всегда перекладывалось на потребителей. Далее было отмечено, что сокращение потребности в кормах для животных отрицательно сказалось на сельском хозяйстве, так как лошади и мулы были вытеснены неодушевленными источниками энергии после Первой мировой войны. В связи с этим Джером также отмечает, что термин "технологическая безработица "использовалось для описания трудовой ситуации во время депрессии.[23]

Некоторая часть роста безработицы, которая характеризовала послевоенные годы в Соединенных Штатах, может быть связана с механизацией отраслей, производящих товары с неэластичным спросом. - Фредерик К. Уэллс, 1934 г.[23]

Резкое повышение производительности в основных отраслях промышленности США и влияние производительности на объем производства, заработную плату и рабочую неделю обсуждаются в книге, спонсируемой Брукингским институтом.[48]

Корпорации решили уволить рабочих и сократили количество закупаемого сырья для производства своей продукции. Это решение было принято, чтобы сократить производство товаров из-за того, что количество продукции не было продано.[7]

Джозеф Стиглиц и Брюс Гринвальд предположил, что падение цен на сельскохозяйственную продукцию вызвало снижение продуктивности сельского хозяйства из-за удобрений, механизации и улучшения семян. Фермеры были вынуждены покинуть землю, что еще больше увеличило предложение рабочей силы.[58]

Цены на сельскохозяйственную продукцию начали снижаться после Первой мировой войны, и в конечном итоге многие фермеры были вынуждены покинуть бизнес, что привело к банкротству сотен небольших сельских банков. Продуктивность сельского хозяйства, связанная с тракторами, удобрениями и гибридной кукурузой, была лишь частью проблемы; Другой проблемой был переход с лошадей и мулов на транспорт внутреннего сгорания. Популяция лошадей и мулов начала сокращаться после Первой мировой войны, высвободив огромное количество земли, ранее использовавшейся для кормления животных.[23][59][60]

Распространение двигателей внутреннего сгорания и увеличение количества автомобилей и автобусов также остановило рост уличных электрических железных дорог.[61]

С 1929 по 1941 год был самый высокий общая факторная производительность рост в истории США, в основном за счет повышения производительности в коммунальных услугах, транспорте и торговле.[62]

Неравенство в богатстве и доходах

Такие экономисты, как Waddill Catchings, Уильям Труфант Фостер, Рексфорд Тагвелл, Адольф Берл (и позже Джон Кеннет Гэлбрейт ), популяризировал теорию, оказавшую некоторое влияние на Франклин Д. Рузвельт.[63] Согласно этой теории, экономика производила больше товаров, чем потребители могли бы купить, потому что у потребителей не было достаточного дохода.[64][65][66] Согласно этой точке зрения, в 1920-х годах заработная плата росла медленнее, чем рост производительности труда, который был высоким. Большая часть выгоды от повышения производительности пошла на прибыль, которая пошла на пузырь фондового рынка а не в потребительские покупки. Таким образом, у рабочих не было достаточного дохода для освоения большого количества добавленных мощностей.[50]

Согласно этой точке зрения, основной причиной Великой депрессии были глобальные чрезмерные инвестиции, в то время как уровень заработной платы и доходов независимых предприятий не позволял создать достаточную покупательную способность. Утверждалось, что правительство должно вмешаться путем увеличения налогообложения богатых, чтобы помочь сделать доходы более равными. С увеличением доходов правительство могло бы создать общественные работы, чтобы увеличить занятость и «дать толчок» экономике. В США до 1932 года экономическая политика была прямо противоположной. Закон о доходах 1932 года а программы общественных работ, представленные в прошлом году Гувера на посту президента и принятые Рузвельтом, привели к некоторому перераспределению покупательной способности.[66][67]

Обвал фондового рынка показал, что банковские системы, на которые полагались американцы, ненадежны. Американцы смотрели на несущественные банковские единицы для обеспечения собственной ликвидности. Когда экономика начала рушиться, эти банки больше не могли поддерживать тех, кто зависел от их активов - они не обладали такой властью, как более крупные банки. Во время депрессии «три волны банкротств банков потрясли экономику».[68] Первая волна пришла как раз тогда, когда экономика шла в сторону восстановления в конце 1930 - начале 1931 года. Вторая волна банкротств банков произошла «после того, как Федеральная резервная система повысила ставку переучета, чтобы остановить отток золота».[68] примерно в конце 1931 года. Последняя волна, начавшаяся в середине 1932 года, была самой ужасной и разрушительной, продолжаясь «почти до полного краха банковской системы зимой 1932-1933 годов».[68] Резервные банки привели Соединенные Штаты в еще более глубокую депрессию в период с 1931 по 1933 год из-за их неспособности оценить и использовать силы, которые они удерживали - способные создавать деньги, - а также «ненадлежащую денежно-кредитную политику, проводившуюся ими в течение этих периодов». годы".[68]

Система Золотого стандарта

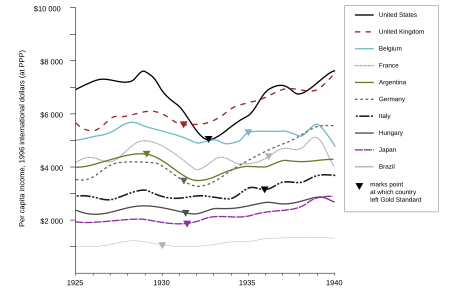

Согласно теории золотого стандарта времен Великой депрессии, депрессия была в значительной степени вызвана решением большинства западных стран после Первой мировой войны вернуться к золотому стандарту по довоенной цене на золото. Таким образом, денежно-кредитная политика, согласно этой точке зрения, была помещена в дефляционную среду, которая в течение следующего десятилетия медленно подорвала бы здоровье многих европейских экономик.[69]

Этой послевоенной политике предшествовала инфляционная политика во время Первой мировой войны, когда многие европейские страны отказались от золотого стандарта, вынудив[нужна цитата ] огромными издержками войны. Это привело к инфляции, потому что появившееся предложение новых денег было потрачено на войну, а не на инвестиции в производительность труда для увеличения спроса, который нейтрализовал бы инфляцию. Считается, что количество вводимых новых денег в значительной степени определяет уровень инфляции, и, следовательно, лекарство от инфляции состоит в том, чтобы уменьшить количество новой валюты, созданной для целей, которые являются разрушительными или расточительными и не приводят к экономическому росту.

После войны, когда Америка и страны Европы вернулись к золотому стандарту, большинство стран решили вернуться к золотому стандарту по довоенной цене. Когда Великобритания, например, приняла Закон о золотом стандарте 1925 года, тем самым вернув Великобританию к золотому стандарту, было принято критическое решение установить новую цену Фунт стерлингов по паритету с довоенной ценой, хотя фунт тогда торговался на валютный рынок по гораздо более низкой цене. Тогда это действие подверглось критике со стороны Джон Мейнард Кейнс и другие, которые утверждали, что, поступая таким образом, они вынуждали переоценку заработной платы без какой-либо тенденции к равновесию. Критика Кейнсом Уинстон Черчилль форма возврата к золотому стандарту неявно сравнивала его с последствиями Версальский договор.

Одной из причин для установления паритета валют с довоенной ценой было преобладающее в то время мнение, что дефляция не представляет опасности, в то время как инфляция, особенно инфляция в Веймарской республике, представляет собой невыносимую опасность. Другая причина заключалась в том, что те, кто давал ссуду в номинальной сумме, надеялись вернуть ту же стоимость золота, которую они ссудили.[нужна цитата ] Из-за репараций, которые Германия должна была выплатить Франции, Германия начала период роста за счет кредитов, чтобы экспортировать и продавать за границу достаточно товаров, чтобы получить золото для выплаты репараций. США, как мировой поставщик золота, ссудили Германии деньги на индустриализацию, что в то время было основой для выплаты Германией кредитов Франции, а Франции - кредитов Великобритании и США. План Дауэса.

В некоторых случаях дефляция может сильно сказаться на секторах экономики, таких как сельское хозяйство, если они имеют большие долги по высоким процентным ставкам и не могут рефинансировать, или которые зависят от кредитов для финансирования капитальных товаров, когда низкие процентные ставки недоступны. . Дефляция снижает цены на сырьевые товары, увеличивая при этом реальные долговые обязательства. Дефляция выгодна тем, у кого есть наличные активы, а также тем, кто желает инвестировать или покупать активы или ссужать деньги.

Более недавнее исследование, проведенное такими экономистами, как Темин, Бен Бернанке, и Барри Эйхенгрин, сосредоточился на ограничениях, с которыми сталкивались политики во время Великой депрессии. С этой точки зрения ограничения межвоенного Золотой стандарт усиливали первоначальный экономический шок и были серьезным препятствием для любых действий, которые могли бы улучшить растущую депрессию. По их мнению, первоначальный дестабилизирующий шок мог возникнуть из-за Крах Уолл-стрит 1929 года в США, но именно система золотого стандарта передала проблему остальному миру.[70]

Согласно их выводам, во время кризиса политики, возможно, хотели ослабить денежный и фискальная политика, но такие действия поставят под угрозу способность стран выполнять свои обязательства обменивать золото по договорному курсу. Золотой стандарт требовал от стран поддерживать высокие процентные ставки для привлечения международных инвесторов, которые покупали иностранные активы за золото. Таким образом, правительства были связаны по рукам в условиях краха экономики, если только они не отказались от привязки своей валюты к золоту. Фиксация обменных курсов всех стран на золотом стандарте гарантировала, что рынок иностранной валюты может уравновеситься только с помощью процентных ставок. По мере обострения депрессии многие страны начали отказываться от золотого стандарта, а те, которые отказались от него раньше, меньше страдали от дефляции и имели тенденцию к более быстрому восстановлению.[71]

Ричард Тимберлейк, экономист бесплатный банкинг школа и протеже Милтона Фридмана, специально затронул эту позицию в своей статье Золотые стандарты и доктрина реальных векселей в денежно-кредитной политике США, в котором он утверждал, что у Федеральной резервной системы на самом деле было много возможностей для защиты от золотого стандарта, что было продемонстрировано ценовая стабильность политика ФРС Нью-Йорка губернатор Бенджамин Стронг между 1923 и 1928 годами. Но когда Стронг умер в конце 1928 года, фракция, взявшая на себя господство в ФРС, выступала за реальные векселя доктрина, согласно которой все деньги должны быть представлены физическими товарами. Тимберлейк заявляет, что такая политика, вызывающая 30-процентную дефляцию доллара, что неизбежно нанесет ущерб экономике США, является произвольной и предотвратимой, поскольку существующий золотой стандарт может существовать и без него:

- Этот сдвиг в управлении был решающим. В соответствии с прецедентом, созданным Стронгом, продвигая политику стабильного уровня цен, не обращая внимания на какие-либо золотые оковы, сторонники реальных законопроектов могли действовать столь же непринужденно в реализации своего политического идеала. В результате системная политика в 1928–29 годах перешла от стабилизации уровня цен к пассивным реальным векселям. «Золотой стандарт» остался там, где был - не что иное, как формальное украшение витрины в ожидании подходящего момента, чтобы снова появиться.[72]

Структуры финансовых институтов

Историки экономики (особенно Фридман и Шварц) подчеркивают важность многочисленных банкротств банков. Неудачи были в основном в сельской Америке. Структурные недостатки сельской экономики сделали местные банки очень уязвимыми. Фермеры, и без того погрязшие в долгах, увидели резкое падение цен на сельхозпродукцию в конце 1920-х годов, а их скрытые реальные процентные ставки по ссудам резко выросли.

Их земля уже была заложена чрезмерно (в результате пузыря цен на землю в 1919 году), а цены на урожай были слишком низкими, чтобы позволить им выплатить то, что они были должны. Небольшие банки, особенно те, которые связаны с сельскохозяйственной экономикой, в 1920-е годы находились в постоянном кризисе, когда их клиенты не выплачивали ссуды из-за внезапного повышения реальных процентных ставок; в течение всего десятилетия среди этих более мелких банков наблюдался постоянный поток банкротств.

Городские банки также страдали от структурной слабости, которая сделала их уязвимыми для потрясений. Некоторые из крупнейших банков страны не могли поддерживать адекватные резервы и вкладывали значительные средства в фондовый рынок или предоставляли рискованные ссуды. Ссуды в Германию и Латинскую Америку банками Нью-Йорка были особенно рискованными. Другими словами, банковская система не была хорошо подготовлена к тому, чтобы выдержать шок крупной рецессии.

Экономисты утверждали, что ловушка ликвидности могли способствовать банкротству банков.[73]

Экономисты и историки спорят о том, на какую ответственность возложить крах на Уолл-стрит 1929 года. Время было правильным; Масштабы потрясения для надежд на будущее процветание были высоки. Большинство аналитиков полагают, что рынок в 1928–1929 годах представлял собой «пузырь» с ценами, намного превышающими фундаментальные показатели. Экономисты сходятся во мнении, что в нем как-то есть часть вины, но ее никто не оценил. Милтон Фридман заключил: «Я ни на мгновение не сомневаюсь, что крах фондового рынка в 1929 году сыграл роль в начальной рецессии».[74]

Идея владения государственными облигациями изначально стала идеальной для инвесторов, когда акции Liberty Loan поощряли это владение в Америке во время Первой мировой войны. Это стремление к господству сохранялось до 1920-х годов. После Первой мировой войны Соединенные Штаты стали мировым кредитором, от которых зависели многие иностранные государства. «Правительства всего мира обращались к Уолл-стрит за займами».[75] Затем инвесторы начали зависеть от этих кредитов для дальнейших инвестиций. Главный юрисконсульт сенатского банковского комитета Фердинанд Пекора сообщил, что руководители National City также зависели от ссуд специального банковского фонда в качестве подстраховки от потерь акций, в то время как американский банкир Альберт Виггин «заработал миллионы, продав без покрытия своих собственных банковских акций ".[75]

Экономист Дэвид Хьюм заявил, что экономика стала несбалансированной по мере распространения рецессии в международном масштабе. Стоимость товаров слишком долго оставалась слишком высокой в то время, когда международная торговля была меньше. Политика, установленная в отдельных странах для «поддержания стоимости своей валюты», привела к банкротству банков.[76] Правительства, которые продолжали следовать золотому стандарту, привели к банкротству банков, а это означало, что именно правительства и центральные банкиры внесли свой вклад в качестве ступеньки в депрессию.

В дебатах есть три стороны: одна группа считает, что кризис вызвал депрессию, резко снизив ожидания относительно будущего и убрав большие суммы инвестиционного капитала; вторая группа утверждает, что с лета 1929 года экономика пошла на спад, и крах подтвердил это; третья группа заявляет, что в любом случае обвал не мог вызвать больше, чем рецессию. В апреле 1930 года на рынке наблюдалось кратковременное восстановление, но затем цены снова начали неуклонно снижаться, достигнув окончательного дна только в июле 1932 года. Это было самое крупное долгосрочное падение рынка США по любым меркам. Чтобы перейти от рецессии 1930 г. к глубокой депрессии 1931–1932 гг., Должны были действовать совершенно другие факторы.[77]

Протекционизм

Протекционизм, например, американский Закон Смута – Хоули о тарифах, часто указывается как причина Великой депрессии, когда страны проводят протекционистскую политику, разорять ближнего своего результат.[78][79] Закон Смута-Хоули о тарифах был особенно вреден для сельского хозяйства, поскольку он заставил фермеров не выплачивать свои ссуды. Это событие могло усугубить или даже спровоцировать последующий набег из банков Средний Запад и Запад что вызвало крах банковской системы. Правительству США была подана петиция, подписанная более 1000 экономистов, с предупреждением о том, что Закон о тарифах Смута-Хоули приведет к катастрофическим экономическим последствиям; однако это не помешало подписанию закона.

Правительства всего мира предпринимали различные шаги, чтобы тратить меньше денег на иностранные товары, такие как: «введение тарифов, импортных квот и валютного контроля». Эти ограничения вызвали серьезную напряженность между торговыми странами, что привело к значительным вычетам во время депрессии. Не все страны применяли одинаковые меры протекционизма. Некоторые страны резко повысили тарифы и ввели строгие ограничения на операции с иностранной валютой, в то время как другие страны сократили «торговые и валютные ограничения лишь незначительно»:[80]

- «Страны, которые придерживались золотого стандарта, сохраняя фиксированные валюты, с большей вероятностью ограничат внешнюю торговлю». Эти страны «прибегли к протекционистской политике для укрепления платежного баланса и ограничения потерь золота». Они надеялись, что эти ограничения и истощение остановят экономический спад.[80]

- Страны, которые отказались от золотого стандарта, позволили своим валютам обесценивать что вызвало их Платежный баланс укрепить. Это также освободило денежно-кредитную политику, чтобы центральные банки могли снижать процентные ставки и действовать в качестве кредиторов последней инстанции. Они обладали лучшими инструментами политики для борьбы с депрессией и не нуждались в протекционизме.[80]

- "Продолжительность и глубина экономического спада в стране, а также сроки и сила его восстановления зависят от того, как долго она оставалась на Золотой стандарт. Страны, отказавшиеся от золотого стандарта относительно рано, испытали относительно умеренный спад и раннее восстановление. Напротив, страны, оставшиеся на золотом стандарте, испытали длительный спад ».[80]

В обзоре американских экономических историков в 1995 году две трети согласились с тем, что тарифный закон Смута-Хоули, по крайней мере, усугубил Великую депрессию.[81] Однако многие экономисты считают, что закон о тарифах Смута-Хоули не стал одним из основных факторов, способствовавших возникновению Великой депрессии. Экономист Пол Кругман считает, что «где протекционизм действительно имел значение, так это в предотвращении восстановления торговли после восстановления производства». Он цитирует отчет Барри Эйхенгрина и Дугласа Ирвина: Рисунок 1 в этом отчете показывает, что с 1929 по 1932 г. торговля и производство падали вместе, но производство росло быстрее, чем торговля с 1932 по 1937 г. Авторы утверждают, что соблюдение золотого стандарта вынудило многие страны прибегнуть к тарифам, тогда как вместо этого им следовало бы девальвировать свои валюты.[82] Петр Темин утверждает, что, вопреки распространенному мнению, сдерживающий эффект тарифа был небольшим. Он отмечает, что экспорт составлял 7 процентов ВНП в 1929 году, в следующие два года он упал на 1,5 процента от ВНП 1929 года, и это падение было компенсировано увеличением внутреннего спроса за счет тарифов.[83]

Структура международного долга

Эта секция нужны дополнительные цитаты для проверка. (Июнь 2015 г.) (Узнайте, как и когда удалить этот шаблон сообщения) |

Когда в 1918 году война подошла к концу, все европейские страны, которые были в союзе с США, были должны американским банкам большие суммы денег, слишком большие, чтобы их можно было погасить из их разрушенных казначейств. Это одна из причин, почему Союзники настаивал (к ужасу Вудро Вильсона) на выплате репараций из Германии и Австро-Венгрия. Они считали, что репарации дадут им возможность выплатить свои долги. Однако после войны Германия и Австро-Венгрия сами оказались в тяжелом экономическом положении; они были в состоянии выплатить репарации не больше, чем союзники по своим долгам.

Страны-должники оказали сильное давление на США в 1920-х годах, чтобы они простили долги или, по крайней мере, сократили их. Американское правительство отказалось. Вместо этого банки США начали предоставлять крупные ссуды странам Европы. Таким образом, долги (и репарации) выплачивались только за счет увеличения старых долгов и накопления новых. В конце 1920-х годов, и особенно после того, как американская экономика начала ослабевать после 1929 года, европейским странам стало намного труднее занимать деньги у США. В то же время из-за высоких тарифов США им было намного труднее продавать свои товары на рынках США. Не имея какого-либо источника поступлений от иностранной валюты для погашения своих кредитов, они начали дефолт.

Начиная с конца 1920-х годов европейский спрос на американские товары начал снижаться. Отчасти это произошло потому, что европейская промышленность и сельское хозяйство становились более производительными, а отчасти потому, что некоторые европейские страны (в первую очередь Веймарская Германия ) переживали серьезный финансовый кризис и не могли позволить себе покупать товары за границей. Однако центральной проблемой, вызвавшей дестабилизацию европейской экономики в конце 1920-х годов, была структура международного долга, возникшая после Первой мировой войны.

Стены высоких тарифов, такие как Закон Смута – Хоули о тарифах критически препятствовали выплате военных долгов. В результате высоких тарифов в США только своего рода цикл продолжал выплачивать репарации и выплаты по военным долгам. В течение 1920-х годов бывшие союзники выплачивали взносы по военному долгу США в основном за счет средств, полученных от немецких репарационных выплат, и Германия смогла произвести эти выплаты только благодаря крупным частным займам от США и Великобритании. Точно так же инвестиции США за границу обеспечивали доллары, которые сами по себе позволяли иностранным странам покупать экспортные товары США.

Закон о тарифах Смута-Хоули был введен сенатором Ридом Смутом и его представителем Уиллисом К. Хоули и подписан президентом Гувером, чтобы поднять налоги на американский импорт примерно на 20 процентов в июне 1930 года. Этот налог увеличил и без того сокращающийся доход. а перепроизводство в США только выиграло от того, что американцам пришлось меньше тратить на иностранные товары. Напротив, европейские торговые страны осудили это повышение налогов, особенно потому, что «Соединенные Штаты были международным кредитором, и экспорт на рынок США уже снижался».[80] В ответ на Закон Смута – Хоули о тарифах некоторые из основных производителей и крупнейший торговый партнер Америки, Канада, решили искать возмездия путем увеличения финансовой стоимости импортируемых товаров, пользующихся благосклонностью американцев.

В схватке за ликвидность, последовавшей за крахом фондового рынка в 1929 году, фонды текли обратно из Европы в Америку, и хрупкая экономика Европы рушилась.

К 1931 году мир оправился от худшей депрессии последнего времени, и вся структура репараций и военных долгов рухнула.

Динамика населения

В 1939 г. выдающийся экономист Элвин Хансен обсудили снижение роста населения в связи с депрессией.[84]Та же идея обсуждалась в журнальной статье 1978 г. Кларенс Барбер, экономист Университет Манитобы. Используя "форму Модель Harrod «Чтобы проанализировать Депрессию, Барбер утверждает:

В такой модели можно было бы искать истоки серьезной депрессии в условиях, которые привели к снижению естественных темпов роста Харрода, в частности, в снижении темпов роста населения и рабочей силы и темпов роста населения. производительность или технический прогресс до уровня ниже гарантированного темпа роста.[85]

Барбер говорит, что, хотя «нет четких доказательств» снижения «темпов роста производительности» в течение 1920-х годов, есть «четкие доказательства» того, что темпы роста населения начали снижаться в тот же период. Он утверждает, что снижение темпов роста населения могло вызвать снижение «естественных темпов роста», которое было достаточно значительным, чтобы вызвать серьезную депрессию.[85]

Барбер говорит, что снижение темпов роста населения, вероятно, повлияет на спрос на жилье, и утверждает, что, по-видимому, именно это произошло в 1920-е годы. Он заключает:

Быстрое и очень значительное снижение темпов роста несельскохозяйственных домохозяйств, несомненно, явилось основной причиной спада в жилищном строительстве в Соединенных Штатах с 1926 года. И этот спад, как утверждали Болч и Пилигрим, вполне мог быть самым важным фактором, превратившим спад 1929 года в большую депрессию.[86]

Снижение жилищного строительства, которое можно объяснить демографическими данными, оценивается в диапазоне от 28% в 1933 году до 38% в 1940 году.[87]

Среди причин снижения темпов роста населения в течение 1920-х гг. Было снижение рождаемости после 1910 г.[88] и сокращение иммиграции. Снижение иммиграции было в значительной степени результатом законодательства 1920-х годов, наложившего более строгие ограничения на иммиграцию. В 1921 году Конгресс принял Закон о чрезвычайных квотах, за которым следует Закон об иммиграции 1924 г..

Факторами, которые в значительной степени способствовали спаду экономики с 1925 года, было сокращение количества возводимых жилых и нежилых зданий. Именно долг в результате войны, меньшего количества семей, а также несбалансированность ипотечных выплат и ссуд в 1928–29 годах в основном способствовали сокращению количества строящихся домов. Это привело к замедлению темпов роста населения.[требуется разъяснение ] Хотя нежилые объекты продолжали строиться «высокими темпами в течение десятилетия», спрос на такие объекты был на самом деле очень низким.[68]

Роль экономической политики

Кэлвин Кулидж (1923–29)

Между историками продолжаются споры о том, насколько президент Кэлвин Кулидж с laissez-faire невмешательство способствовало Великой депрессии. Несмотря на рост числа банкротств банков, он не прислушивался к голосам, которые предсказывали отсутствие банковского регулирования как потенциально опасное. Он не слушал членов Конгресса, предупреждающих, что биржевые спекуляции зашли слишком далеко, и игнорировал критику о том, что рабочие недостаточно участвовали в процветании бурных двадцатых годов.[89]

Самостоятельный ликвидаторство (1929–33)

Обзор

С точки зрения сегодняшних основных школ экономической мысли, правительство должно стремиться поддерживать некий общий номинальный агрегат на траектории стабильного роста (для сторонников новая классическая макроэкономика и монетаризм, мера - номинальная денежная масса; за Кейнсианские экономисты это номинал совокупный спрос сам). Во время депрессии Центральный банк должны вливать ликвидность в банковскую систему, а правительству следует сократить налоги и ускорить расходы, чтобы не допустить обвала номинальной денежной массы и общего номинального спроса.[90]

Правительство Соединенных Штатов и Федеральный резерв не сделал этого во время сползания 1929–32 годов в Великую депрессию[90] Существование "ликвидаторство «сыграл ключевую роль в мотивации решений государственной политики не бороться с надвигающейся Великой депрессией. Среди экономистов-историков все более распространено мнение о том, что приверженность некоторых политиков Федеральной резервной системы ликвидаторскому тезису привела к катастрофическим последствиям.[91] Что касается политики президента Гувера, экономисты Барри Эйхенгрин и Дж. Брэдфорд Делонг указывают на то, что фискальная политика администрации Гувера определялась экономистами-ликвидаторами и политиками, поскольку Гувер пытался сохранить баланс федерального бюджета до 1932 года, когда Гувер потерял доверие к своему министру финансов. Эндрю Меллон и заменил его.[92][90][93] Гувер писал в своих мемуарах, что он не встал на сторону ликвидаторов, но встал на сторону тех, кто в его кабинете с «экономической ответственностью», его министр торговли. Роберт П. Ламонт и министр сельского хозяйства Артур М. Хайд, который посоветовал президенту «использовать полномочия правительства для смягчения ситуации».[94] Но в то же время он оставил Эндрю Меллона министром финансов до февраля 1932 года. В 1932 году Гувер начал поддерживать более агрессивные меры по борьбе с депрессией.[95] В своих мемуарах президент Гувер с горечью писал о членах своего кабинета, которые советовали бездействовать во время спада в Великую депрессию:

Самостоятельные ликвидаторы во главе с министром финансов Меллоном ... чувствовали, что правительство должно держаться подальше и позволить спаду ликвидировать себя. У г-на Меллона была только одна формула: «Ликвидируйте рабочую силу, ликвидируйте запасы, ликвидируйте фермеров, ликвидируйте недвижимость ... Это очистит систему от гнили. Снизится высокая стоимость жизни и высокий уровень жизни. Люди будут работать усерднее». , живите более нравственной жизнью. Ценности будут скорректированы, и предприимчивые люди возьмут на себя обломки менее компетентных людей ».[90]

Перед Кейнсианская революция, такая ликвидаторская теория была обычным явлением для экономистов, и ее придерживались и продвигали такие экономисты, как Фридрих Хайек, Лайонел Роббинс, Йозеф Шумпетер, Сеймур Харрис и другие.[93] По мнению ликвидаторов, депрессия - хорошее лекарство. Функция депрессии состоит в том, чтобы ликвидировать неудавшиеся инвестиции и предприятия, которые устарели в результате технологического развития, чтобы освободить факторы производства (капитал и рабочая сила) от непродуктивного использования. Затем их можно будет использовать в других секторах технологически динамичной экономики. Они утверждали, что дефляционная политика сводит к минимуму продолжительность Депрессия 1920–21 гг. терпя ликвидацию, которая впоследствии привела к экономическому росту в конце десятилетия. Они настаивали на проведении дефляционной политики (которая уже проводилась в 1921 году), которая, по их мнению, способствовала высвобождению капитала и рабочей силы из непродуктивной деятельности, чтобы заложить основу для нового экономического бума. Ликвидаторы утверждали, что даже если саморегулирование экономики приведет к массовым банкротствам, пусть так и будет.[93] Отсрочка процесса ликвидации только увеличит социальные издержки. Шумпетер писал, что это[90]

... заставляет нас думать, что выздоровление является надежным, только если оно приходит само по себе. Ибо любое возрождение, которое происходит просто из-за искусственного стимула, оставляет часть работы депрессий незавершенной и добавляет к непереваренным остаткам дезадаптации новую собственную дезадаптацию, которую, в свою очередь, необходимо ликвидировать, тем самым угрожая бизнесу новым (худшим) кризисом. предстоящий.

Несмотря на ожидания ликвидаторов, большая часть акционерного капитала не была перераспределена и исчезла в первые годы Великой депрессии. Согласно исследованию Оливье Бланшар и Лоуренс Саммерс рецессия вызвала падение чистой накопление капитала до уровня до 1924 г. к 1933 г.[90]

Критика

Такие экономисты, как Джон Мейнард Кейнс и Милтон Фридман предположил, что политический рецепт «ничего не делать», вытекающий из теории ликвидаторства, способствовал углублению Великой депрессии.[92] С помощью риторики насмешек Кейнс попытался дискредитировать ликвидаторскую точку зрения, представив Хайека, Роббинса и Шумпетера как

... суровые и пуританские души, [которые] рассматривают [Великую депрессию] ... как неизбежное и желанное заклятие в таком большом "чрезмерном расширении", как они это называют ... Они считают, что это было бы победой для гигантская неправда, если такое процветание впоследствии не уравновешивалось всеобщим банкротством. Они говорят, что нам нужно то, что они вежливо называют «длительной ликвидацией», чтобы нас исправить. Они говорят нам, что ликвидация еще не завершена. Но со временем это будет. А когда пройдет достаточно времени для завершения ликвидации, у нас снова все будет хорошо ...

Милтон Фридман заявил, что в Чикагском университете никогда не преподавали такой «опасной чепухе» и что он понимал, почему в Гарварде, где преподавали такую ерунду, талантливые молодые экономисты отвергли макроэкономику своих учителей и стали кейнсианцами.[90] Он написал:

Я считаю, что австрийская теория экономического цикла нанесла миру большой вред. Если вы вернетесь в 1930-е годы, что является ключевым моментом, здесь у вас были австрийцы, сидящие в Лондоне, Хайек и Лайонел Роббинс, и говорили, что вам просто нужно позволить всему миру упасть. Вы просто должны позволить ему вылечить себя. Вы ничего не можете с этим поделать. Вы только усугубите ситуацию [...] Я думаю, поощряя такую политику бездействия как в Великобритании, так и в Соединенных Штатах, они нанесли вред.[92]

Экономист Лоуренс Уайт, признавая, что Хайек и Роббинс не выступали активно против дефляционной политики начала 1930-х годов, тем не менее оспаривает аргумент Милтона Фридмана, Дж. Брэдфорд Делонг и другие. что Хайек был сторонником ликвидаторства. Уайт утверждает, что теория делового цикла Хайека и Роббинса (которая позже превратилась в Австрийская теория делового цикла в нынешнем виде) фактически не соответствовал денежно-кредитной политике, допускавшей резкое сокращение денежной массы. Тем не менее, Уайт говорит, что во время Великой депрессии Хайек «выразил двойственное отношение к сокращению номинального дохода и резкой дефляции в 1929–1932 годах».[96] В своем выступлении в 1975 году Хайек признал ошибку, которую он совершил более сорока лет назад, не выступая против дефляционной политики Центрального банка, и изложил причину, по которой он был «двойственным»: «В то время я считал, что процесс дефляции на короткое время продолжительность может нарушить жесткость заработной платы, которая, как я думал, несовместима с функционирующей экономикой ».[44] 1979 Хайек подверг резкой критике сдерживающую денежно-кредитную политику ФРС в начале Великой депрессии и ее неспособность предоставить банкам ликвидность:

Я согласен с Милтоном Фридманом в том, что после того, как произошел крах, Федеральная резервная система провела глупую дефляционную политику. Я не только против инфляции, но и против дефляции. Итак, опять же, плохо спланированная денежно-кредитная политика продлила депрессию.[45]

Экономическая политика

Историки отдали должное Гуверу за его неустанную работу по борьбе с депрессией и отметили, что он покинул правительство преждевременно постаревшим. Но его политика оценивается как недостаточно далеко идущая, чтобы справиться с Великой депрессией. Он был готов что-то сделать, но этого было недостаточно.[97] Гувер не был сторонником невмешательства. Но его основные философии были волюнтаризм, самопомощь и суровый индивидуализм. Он отказался от прямого федерального вмешательства. Он считал, что правительство должно делать больше, чем его непосредственные предшественники (Уоррен Г. Хардинг, Кэлвин Кулидж ) поверил. Но он не хотел заходить так далеко, как Франклин Д. Рузвельт позже сделал. Поэтому его называют «первым из новых президентов» и «последним из старых».[98]

Первые меры Гувера были основаны на добровольном стремлении предприятий не сокращать численность персонала и не сокращать заработную плату. Но у предприятий не было выбора, зарплаты были снижены, рабочих уволили, а инвестиции отложили. В период с 1930 по 1932 год администрация Гувера выделила более 100 миллионов долларов в виде срочных сельскохозяйственных кредитов и около 915 миллионов долларов на проекты общественных работ. Гувер призвал банкиров создать Национальная кредитная корпорация чтобы крупные банки могли помочь обанкротившимся банкам выжить. Но банкиры не хотели вкладывать средства в обанкротившиеся банки, а Национальная кредитная корпорация почти ничего не сделала для решения этой проблемы.[99][100] В 1932 году Гувер неохотно основал Финансовая Корпорация Реконструкции, федеральное агентство, уполномоченное предоставлять ссуды до 2 миллиардов долларов на спасение банков и восстановление доверия к финансовым учреждениям. Но 2 миллиардов долларов было недостаточно, чтобы спасти все банки, и банковские бегства банкротства банков продолжались.[101]

Федеральные расходы

Дж. Брэдфорд Делонг объяснил, что Гувер в обычное время мог бы сократить бюджет и постоянно хотел сбалансировать его. Гувер держал линию против могущественных политических сил, которые стремились увеличить государственные расходы после начала депрессии в течение целых двух с половиной лет. В течение первых двух лет Великой депрессии (1929 и 1930) Гувер фактически добился профицита бюджета в размере около 0,8% от бюджета. валовой внутренний продукт (ВВП). В 1931 году, когда рецессия значительно усилилась и ВВП упал на 15%, федеральный бюджет имел лишь небольшой дефицит в 0,6% ВВП. Только в 1932 г. (когда ВВП упал на 27% по сравнению с уровнем 1929 г.) Гувер настаивал на принятии мер (Финансовая Корпорация Реконструкции, Закон о Федеральном жилищном ссудном банке, прямые ссуды для финансирования государственных программ помощи при депрессии), которые увеличили расходы. Но в то же время он настаивал на Закон о доходах 1932 года что массово увеличили налоги, чтобы снова сбалансировать бюджет.[95]

Неопределенность была основным фактором, по мнению ряда экономистов, способствовавшим ухудшению и продолжительности депрессии. Экономисты Пол Р. Флакко и Рэндалл Паркер также заявили, что он был ответственен за «первоначальное снижение потребления, которое знаменует собой» начало Великой депрессии. Экономист Людвиг Лахманн утверждает, что именно пессимизм предотвратил выздоровление и обострение депрессии.[102] Говорят, что президент Гувер был ослеплен тем, что происходило прямо перед ним.

Экономист Джеймс Дьюзенберри утверждает, что экономический дисбаланс был не только результатом Первой мировой войны, но и структурных изменений, произошедших в первой четверти двадцатого века. Он также заявляет, что отрасли национальной экономики стали меньше, спрос на жилье был невысоким, а крах фондового рынка «оказал более прямое влияние на потребление, чем любая предыдущая финансовая паника».[103]

Экономист Уильям А. Льюис описывает конфликт между Америкой и ее основными производителями:

Несчастья [1930-х годов] были вызваны главным образом тем, что производство сырьевых товаров после войны несколько превышало спрос. Именно это, сохраняя неблагоприятные для производителей сырья условия торговли, удерживало торговлю промышленными товарами на столь низком уровне в ущерб некоторым странам, таким как Соединенное Королевство, даже в 20-е годы, и именно это привело к падению мировой экономики. в начале тридцатых ... Если бы сырьевые рынки не были такими ненадежными, кризис 1929 года не превратился бы в великую депрессию ... Дефляцией было резкое падение цен.[104][страница нужна ]

Обвал фондового рынка не был первым признаком Великой депрессии. «Задолго до краха местные банки терпели крах по одному в день».[75] Именно развитие Федеральной резервной системы в 20-е годы заставило инвесторов полагаться на федеральные банки как на страховочную сетку. Им было рекомендовано продолжать покупать акции и не обращать внимания на любые колебания. Экономист Роджер Бэбсон пытался предупредить инвесторов о грядущем дефиците, но его высмеяли, даже когда летом 1929 года экономика начала ухудшаться. В то время как Англия и Германия боролись с давлением на золотые валюты после войны, экономисты были ослеплены неустойчивая «новая экономика», они стремились стать достаточно стабильной и успешной.[75]

Поскольку Соединенные Штаты решили больше не соблюдать золотой стандарт, «стоимость доллара могла свободно меняться изо дня в день».[76] Хотя этот дисбаланс в международном масштабе привел к кризису, экономика внутри страны оставалась стабильной.

Затем депрессия затронула все страны в международном масштабе. «Немецкая марка рухнула, когда канцлер поставил внутреннюю политику выше разумных финансов; банк Англии отказался от золотого стандарта после последующей спекулятивной атаки; а Федеральная резервная система США резко повысила учетную ставку в октябре 1931 года, чтобы сохранить стоимость доллара. ".[76] Федеральная резервная система вогнала американскую экономику в еще более глубокую депрессию.

Налоговая политика

В 1929 году администрация Гувера отреагировала на экономический кризис, временно снизив ставки подоходного налога и ставки корпоративного налога.[105] В начале 1931 года налоговые декларации показали огромное снижение доходов из-за экономического спада. Поступления подоходного налога были на 40% меньше, чем в 1930 году. В то же время государственные расходы оказались намного больше, чем предполагалось.[105] В результате резко вырос дефицит бюджета. В то время как министр финансов Эндрю Меллон призывал увеличить налоги, Гувер не хотел этого делать, поскольку 1932 год был годом выборов.[106] В декабре 1931 года надежды на окончание экономического спада исчезли, поскольку все экономические индикаторы указывали на продолжающуюся тенденцию к снижению.[107] 7 января 1932 года Эндрю Меллон объявил, что администрация Гувера положит конец дальнейшему увеличению государственного долга путем повышения налогов.[108] 6 июня 1932 г. Закон о доходах 1932 года был подписан в законе.

Франклин Д. Рузвельт (1933–45)

Рузвельт выиграл 1932 президентские выборы обещает способствовать выздоровлению.[109] Он принял ряд программ, в том числе Социальная защита, банковская реформа и приостановка Золотой стандарт, известные как Новый договор.

Большинство историков и экономистов утверждают, что Новый курс был полезен для восстановления. В опросе экономических историков, проведенном Робертом Уэплсом, профессором экономики в Университет Уэйк Форест, анонимные анкеты были разосланы членам Ассоциация экономической истории. Участников попросили либо не согласен, согласны, или же согласен с оговорками с заявлением, которое гласило: «В целом политика правительства Нового курса способствовала удлинению и углублению Великой депрессии». Хотя только 6% историков-экономистов, которые работали на исторических факультетах своих университетов, согласились с этим утверждением, 27% из тех, кто работают на экономических факультетах, согласились. Почти одинаковый процент двух групп (21% и 22%) согласились с утверждением «с оговорками», в то время как 74% тех, кто работал на историческом факультете, и 51% на экономическом факультете категорически не согласились с утверждением.[81]

Аргументы в пользу ключа к выздоровлению

В соответствии с Петр Темин, Барри Вигмор, Гаути Б. Эггертссон и Кристина Ромер наибольшее первичное воздействие Новый договор На экономику и ключ к выздоровлению и прекращению Великой депрессии стало возможным благодаря успешному управлению общественными ожиданиями. До принятия первых мер Нового курса люди ожидали, что экономическая ситуация (рецессия, дефляция) сохранится. Изменение режима финансовой и денежно-кредитной политики Рузвельта помогло сделать его политические цели убедительными. Ожидания изменились в сторону экспансионистского развития (экономический рост, инфляция). Ожидание более высоких будущих доходов и более высокой будущей инфляции стимулировало спрос и инвестиции. Анализ показывает, что устранение политических догм о золотом стандарте, сбалансированном бюджете и небольшом правительстве привело к значительному сдвигу в ожиданиях, на который приходится около 70–80 процентов восстановления производства и цен с 1933 по 1937 год. Если режим изменений не произошло бы, и политика Гувера продолжилась бы, экономика продолжила бы свободное падение в 1933 году, а объем производства в 1937 году был бы на 30 процентов ниже, чем в 1933 году.[35][36]

Аргументы в пользу продления Великой депрессии

в новая классическая макроэкономика В свете Великой депрессии большие негативные шоки вызвали спад 1929–1933 годов, в том числе денежно-кредитные шоки, шоки производительности и банковские шоки, но эти события стали положительными после 1933 года благодаря политике денежно-кредитной и банковской реформы. Согласно модели, которую навязал Коул-Оганян, главными виновниками затяжной депрессии были трения между рабочими и производительностью / эффективностью (возможно, в меньшей степени). Финансовые трения вряд ли стали причиной длительного спада.[110][111]

В модели Коула-Оганяна восстановление идет медленнее, чем обычно, что они объясняют политикой Нового курса, которую они оценили как тенденцию к монополии и распределению богатства. Ключевой экономической статьей, в которой рассматриваются эти диагностические источники в связи с Великой депрессией, является работа Коула и Оганяна. Коул-Оганян указывает на две политики Нового курса: Закон о восстановлении национальной промышленности и Закон о национальных трудовых отношениях (NLRA), последнее усиливает трудовые ресурсы NIRA. Согласно Коул-Оганяну, политика Нового курса привела к картелизации, высокой заработной плате и высоким ценам, по крайней мере, в обрабатывающей промышленности, в некоторых энергетических и горнодобывающих отраслях. Рузвельтс меры политики против жестокости Депрессии, такие как NIRA, «кодекс честной конкуренции» для каждой отрасли, были направлены на сокращение беспощадной конкуренции в период суровой дефляция, что рассматривалось как причина снижения спроса и занятости. NIRA приостановил действие антимонопольного законодательства и разрешил сговор в некоторых секторах при условии, что промышленность поднимет заработную плату выше расчетного уровня и согласится на коллективные переговоры с профсоюзами. Эффекты картелизация можно рассматривать как основной эффект монополия. Данная корпорация производит слишком мало, взимает слишком высокие цены и не использует рабочую силу. Точно так же усиление влияния профсоюзов создает ситуацию, аналогичную монополии. Заработная плата членов профсоюзов слишком высока, поэтому в корпорации работает меньше людей, и она производит меньше продукции. Коул-Оганян показывают, что 60% разницы между трендом и реализованным объемом производства связано с картелизацией и профсоюзами.[110] Чари, Кехо, МакГраттан также представляют красивую экспозицию, которая соответствует Коул-Оганяну.[111]

У этого типа анализа есть множество контраргументов, включая применимость равновесного делового цикла к Великой депрессии.[112]

Смотрите также

- Большое сокращение

- Критика Федеральной резервной системы

- Политическая философия

- Хронология Великой депрессии

Примечания

- ^ Хамфри, Томас М .; Тимберлейк, Ричард Х. (02.04.2019). ЗОЛОТО, ДОКТРИНА НАСТОЯЩИХ СЧЕТОВ И ФРС: источники денежного беспорядка, 1922–1938 гг.. CATO INSTITUTE. ISBN 978-1-948647-55-7.

- ^ Поле, Александр Дж. (2011). Большой скачок вперед: депрессия 1930-х годов и экономический рост США. Нью-Хейвен, Лондон: Издательство Йельского университета. п. 182. ISBN 978-0-300-15109-1 Филд цитирует Freeman & Schwartz (1963), Temin (1976), Bernanke (1983), Field (1984), Romer (1990), Eighengreen (1992).

- ^ Милтон Фридман; Анна Якобсон Шварц (2008). Великое сокращение, 1929–1933 гг. (Новое изд.). Издательство Принстонского университета. ISBN 978-0691137940.

- ^ Роберт Ваплс, «Где есть консенсус среди американских экономических историков? Результаты обзора сорока предположений», Журнал экономической истории, Vol. 55, № 1 (март 1995 г.), стр. 150 в JSTOR.

- ^ Роберт Ваплс, «Где есть консенсус среди американских экономических историков? Результаты обзора сорока предположений», Журнал экономической истории, Vol. 55, № 1 (март 1995 г.), стр. 143 в JSTOR.

- ^ Кин 2000, стр. 198.

- ^ а б c Колдуэлл, Дж., И О'Дрисколл, Т. Г. (2007). Что вызвало Великую депрессию ?. Социальное образование, 71 (2), 70-74

- ^ Милтон Фридман; Анна Якобсон Шварц (2008). Великое сокращение, 1929–1933 гг. (Новое изд.). Издательство Принстонского университета. ISBN 978-0691137940.

- ^ Пол Кругман (3 февраля 2007 г.), "Кем был Милтон Фридман?", Нью-Йоркское обозрение книг

- ^ Бен Бернанке (8 ноября 2002 г.), FederalReserve.gov: «Замечания губернатора Бена С. Бернанке», Конференция в честь Милтона Фридмана, Чикагский университет

- ^ Милтон Фридман; Анна Якобсон Шварц (2008). Великое сокращение, 1929–1933 гг. (Новое изд.). Издательство Принстонского университета. п. 247. ISBN 978-0691137940.

- ^ Милтон Фридман; Анна Якобсон Шварц (2008). Великая схватка, 1929–1933 гг. (Новое изд.). Издательство Принстонского университета. С. xviii, 13. ISBN 978-0691137940.

- ^ Амадео, Кимберли. «17 рецессий в истории США». Баланс. Получено 5 ноября 2019.

- ^ * Брунер, Роберт Ф .; Карр, Шон Д. (2007). Паника 1907 года: уроки, извлеченные из идеального шторма на рынке. Хобокен, Нью-Джерси: John Wiley & Sons. ISBN 978-0-470-15263-8.CS1 maint: ref = harv (связь)

- ^ Ричард Х. Тимберлейк (август 2005 г.). «Золотые стандарты и доктрина реальных векселей в денежно-кредитной политике США» (PDF). Econ Journal Watch. В архиве 2005-09-10 на Wayback Machine

- ^ Рэндалл Э. Паркер (2003), Размышления о Великой депрессии, Издательство "Элгар" ISBN 978-1843763352, п. 11

- ^ Бен Бернанке (1983), «Неденежные эффекты финансового кризиса в распространении Великой депрессии», Американский экономический обзор . Am 73 # 3 257–76.

- ^ Фридман 2007, стр. 15.

- ^ (Самуэльсон 1948, п. 353)

- ^ Пол Кругман, блог (14 декабря 2009 г.), «Самуэльсон, Фридман и денежно-кредитная политика», Нью-Йорк Таймс

- ^ Роберт Ваплс, «Где есть согласие среди американских экономических историков? Результаты исследования сорока предположений», Журнал экономической истории, Vol. 55, No. 1 (март 1995 г.), стр. 150, в JSTOR

- ^ [1] Несколько графиков отношения общего долга к ВВП можно найти в Интернете.

- ^ а б c d е ж Джером, Гарри (1934). «Механизация в промышленности, Национальное бюро экономических исследований». Механизация в промышленности: –11–2.

- ^ Хансен, Элвин (1939). «Экономический прогресс и снижение темпов роста населения». Американский экономический обзор. 29 (Март): 1–15. JSTOR 1806983.CS1 maint: ref = harv (связь)

- ^ а б c Фишер, Ирвинг (октябрь 1933 г.). "Долг-дефляционная теория великих депрессий". Econometrica. Эконометрическое общество. 1 (4): 337–357. Дои:10.2307/1907327. JSTOR 1907327. S2CID 35564016.CS1 maint: ref = harv (связь)

- ^ Удача, Питер (сентябрь – октябрь 2000 г.). «Маржинальные требования, маржинальные ссуды и ставки маржи: практика и принципы - анализ истории правил маржинального кредита - статистические данные включены». Экономический обзор Новой Англии.CS1 maint: ref = harv (связь)

- ^ а б «Банкротства». Ферма "Живая история". Архивировано из оригинал 19 февраля 2009 г.. Получено 2008-05-22.

- ^ Фридман и Шварц, Денежно-кредитная история США, стр.352

- ^ Рэндалл Э. Паркер (2003), Размышления о Великой депрессии, Эдвард Элгар Паблишинг ISBN 9781843765509, стр. 14-15

- ^ Бернанке, Бен С. (июнь 1983 г.). «Неденежные эффекты финансового кризиса в распространении Великой депрессии». Американский экономический обзор. Американская экономическая ассоциация. 73 (3): 257–276. JSTOR 1808111.CS1 maint: ref = harv (связь)

- ^ Мишкин, Фредрик (декабрь 1978 г.). «Баланс домашних хозяйств и Великая депрессия». Журнал экономической истории. 38 (4): 918–37. Дои:10.1017 / S0022050700087167.CS1 maint: ref = harv (связь)