Финансовый кризис 2007–2008 гг. - Financial crisis of 2007–2008

В финансовый кризис 2007–2008 гг., также известный как мировой финансовый кризис (GFC), была суровой во всем мире финансовый кризис. Чрезмерные риски со стороны банков[2] в сочетании с разрывом Мыльный пузырь на рынке недвижимости США вызвал ценности ценные бумаги привязан к США недвижимость резко упасть, нанеся ущерб финансовым учреждениям во всем мире,[3] кульминацией банкротство Lehman Brothers 15 сентября 2008 г. и международный банковский кризис.[4] Кризис вызвал Великая рецессия, который в то время был самой серьезной глобальной рецессией со времен Великая депрессия.[5][6][7][8][9][10] За ним также последовали Европейский долговой кризис, который начался с дефицита в Греции в конце 2009 года, а 2008–2011 гг. Исландский финансовый кризис, в котором участвовали банкротство банка всех трех крупных банков в Исландия и, по сравнению с размером экономики, это был крупнейший экономический коллапс, который пережила любая страна в экономической истории.[11] Это был один из пяти худших финансовых кризисов, которые пережил мир, и привел к потере более 2 триллионов долларов в мировой экономике.[12][13]

Долг США по жилищной ипотеке относительно ВВП увеличился с 46% в среднем в 1990-х годах до 73% в 2008 году, достигнув 10,5 трлн долларов.[14] Увеличение обналичивать рефинансирование по мере роста стоимости жилья, вызвало рост потребления, который больше не мог поддерживаться при снижении цен на жилье.[15][16][17] Многие финансовые учреждения владели инвестициями, стоимость которых была основана на жилищных ипотечных кредитах, таких как ценные бумаги, обеспеченные закладными, или кредитные деривативы использовались для их страхования от сбоев, стоимость которых значительно снизилась.[18][19][20] В Международный Валютный Фонд по оценкам, крупные банки США и Европы потеряли более 1 триллиона долларов токсичные активы и от безнадежных кредитов с января 2007 г. по сентябрь 2009 г.[21]

Недоверие инвесторов к банку платежеспособность а снижение доступности кредитов привело к резкому падению запасов и товар цены в конце 2008-начале 2009 гг.[22] Кризис быстро перерос в глобальный экономический шок, в результате чего несколько банкротства банков.[23] Экономика во всем мире замедлилась в этот период, поскольку кредитование ужесточилось, а международная торговля снизилась.[24] Пострадали рынки жилья и резко выросла безработица, в результате чего выселения и потеря права выкупа. Несколько предприятий потерпели неудачу.[25][26] По сравнению с пиком во втором квартале 2007 года в 64,4 триллиона долларов, богатство домашних хозяйств в Соединенных Штатах упало на 14 триллионов долларов, до 50,4 триллиона долларов к концу первого квартала 2009 года, что привело к снижению потребления, а затем и снижению инвестиций в бизнес.[27][28][29] В четвертом квартале 2008 года снижение реального ВВП в США по сравнению с предыдущим кварталом составило 8,4%.[30] Уровень безработицы в США достиг пика в 10,0% в октябре 2009 года, что стало самым высоким показателем с 1983 года и примерно вдвое превысил докризисный уровень. Среднее количество часов в рабочей неделе снизилось до 33 - самого низкого уровня с момента начала сбора данных правительством в 1964 году.[31][32]

Экономический кризис начался в США, но распространился на весь остальной мир.[25] На потребление в США приходилось более трети роста мирового потребления в период с 2000 по 2007 год, а остальной мир зависел от потребителя в США как источника спроса. Токсичные ценные бумаги принадлежали корпоративным и институциональным инвесторам во всем мире. Производные, такие как свопы кредитного дефолта также увеличились связи между крупными финансовыми учреждениями. В снижение заемных средств финансовых учреждений, поскольку активы были проданы для погашения обязательств, которые не могли быть рефинансированы на замороженных кредитных рынках, еще больше ускорили кризис платежеспособности и вызвали сокращение международной торговли. Снижение темпов роста развивающиеся страны были связаны с падением торговли, цен на сырьевые товары, инвестиций и денежные переводы прислали от гастарбайтеров. Это привело к резкому увеличению количества домохозяйств, живущих за чертой бедности.[33] Государства с хрупкой политической системой опасались, что инвесторы из западных стран выведут свои деньги из-за кризиса.[34]

Как часть реакция национальной фискальной политики на Великую рецессию, правительства и центральные банки, включая Федеральный резерв, то Европейский центральный банк, то Банк Англии предоставил беспрецедентные для того времени триллионы долларов в спасение и стимул, в том числе обширные фискальная политика и денежно-кредитная политика компенсировать снижение потребления и кредитоспособности, избежать дальнейшего коллапса, стимулировать кредитование, восстановить веру в целостность вексель рынков, избегайте риска дефляционная спираль, и предоставить банкам достаточно средств, чтобы клиенты могли снимать их. По сути, центральные банки перестали быть "кредитор последней инстанции «кредитору единственной надежды» для значительной части экономики. В некоторых случаях ФРС считалась «покупателем последней инстанции».[35][36][37][38][39] В четвертом квартале 2008 года эти центральные банки выкупили у банков государственного долга на 2,5 триллиона долларов США и проблемные частные активы. Это было крупнейшее вливание ликвидности на кредитный рынок и крупнейшее действие денежно-кредитной политики в мировой истории. Следуя модели, инициированной Пакет услуг по спасению банков Великобритании, 2008 г.,[40][41] правительства европейских стран и США гарантировали долговые обязательства, выпущенные их банками, и увеличили капитал своих национальных банковских систем, в конечном итоге закупив вновь выпущенных на 1,5 триллиона долларов привилегированные акции в крупных банках.[29] В Федеральный резерв создали значительные на тот момент объемы новой валюты в качестве метода борьбы с ловушка ликвидности.[42]

Спасение пришло в виде кредитов на триллионы долларов, покупки активов, гарантий и прямых расходов.[43] Значительные разногласия сопровождались спасением, например, в случае Споры о бонусных выплатах AIG, что привело к разработке разнообразных «рамок принятия решений», чтобы помочь сбалансировать конкурирующие политические интересы во время финансового кризиса.[44] Алистер Дарлинг, Великобритания Канцлер казначейства во время кризиса, заявил в 2018 году, что Великобритания пришла через несколько часов после «нарушения закона и порядка» в тот день, когда Королевский банк Шотландии был спасен.[45]

Вместо того чтобы финансировать дополнительные внутренние ссуды, некоторые банки вместо этого тратили часть стимулирующих денег в более прибыльных областях, таких как инвестирование в развивающиеся рынки и иностранную валюту.[46]

В июле 2010 г. Закон Додда – Фрэнка о реформе Уолл-стрит и защите потребителей был принят в Соединенных Штатах, чтобы «способствовать финансовой стабильности Соединенных Штатов».[47] В Базель III стандарты капитала и ликвидности были приняты во всем мире.[48] После финансового кризиса 2008 года органы регулирования потребителей в Америке стали более внимательно следить за продавцами кредитных карт и ипотечных кредитов, чтобы сдерживать антиконкурентную практику, которая привела к кризису.[49]:1311

Конгресс США подготовил как минимум два крупных доклада о причинах кризиса: Комиссия по расследованию финансового кризиса отчет, выпущенный в январе 2011 г., и отчет Постоянный подкомитет по расследованиям Сената США по национальной безопасности озаглавленный Уолл-стрит и финансовый кризис: анатомия финансового краха, выпущенный в апреле 2011 г.

Всего в результате кризиса за решеткой отсидели 47 банкиров, более половины из которых были из Исландия, где кризис был наиболее серьезным и привел к краху всех трех крупных исландских банков.[50] В апреле 2012 г. Гейр Хаарде Исландии стал единственным политиком, осужденным в результате кризиса.[51][52] Только один банкир в Соединенных Штатах отсидел тюремное заключение в результате кризиса. Карим Серагельдин, банкир в Credit Suisse который был приговорен к 30 месяцам тюремного заключения и вернул 25,6 миллиона долларов в качестве компенсации за манипулирование ценами на облигации с целью скрыть 1 миллиард долларов убытков.[53][50] Ни один человек в Соединенном Королевстве не был осужден в результате кризиса.[54][55] Голдман Сакс заплатил 550 миллионов долларов для урегулирования мошенничество обвинения после якобы предвидения кризиса и продажи токсичных инвестиций своим клиентам.[56]

При меньшем количестве ресурсов, которым можно подвергнуть риску творческого разрушения, количество патентных заявок оставалось неизменным по сравнению с экспоненциальным ростом патентных заявок в предыдущие годы.[57]

Типичные американские семьи не жили хорошо, как и те «богатые, но не самые богатые» семьи, находящиеся прямо под вершиной пирамиды. Однако у половины беднейших семей вообще не произошло падения благосостояния во время кризиса, потому что у них, как правило, не было финансовых вложений, стоимость которых колеблется. Федеральная резервная система обследовала 4000 домашних хозяйств в период с 2007 по 2009 год и обнаружила, что общее богатство 63% всех американцев снизилось за этот период, а 77% самых богатых семей снизились в общем благосостоянии, в то время как только 50% тех, кто находится в самом низу. пирамиды понизилась.[58][59][60]

История

График

Ниже приводится график основных событий во время финансового кризиса, включая ответные меры правительства и последующее восстановление экономики:[61][62][63][64]

- 2006: после нескольких лет роста цен выше среднего, цены на жилье достигли пика и ипотечный заем преступность выросла, что привело к Мыльный пузырь на рынке недвижимости США.[65][66] Из-за невысоких стандартов андеррайтинга треть всех ипотечных кредитов в 2006 году были ссуды с низкой или отсутствующей документацией (ссуды с заявленным доходом ) или субстандартные ссуды, которые составляли 17-20% от ссудного происхождения.[67][68]

- 27 февраля 2007 г .: Цены на акции в Китае и США упали сильнее всего с 2003 г. из-за сообщений о снижении цен на жилье и продукты с долгим сроком хранения заказы подогревали страхи роста, с Алан Гринспен прогнозирование рецессии.[69] В связи с повышением уровня просрочек в субстандартное кредитование, Фредди Мак заявил, что прекратит инвестировать в некоторые субстандартные кредиты.[70]

- 2 апреля 2007 г .: Новый век, американец инвестиционный фонд недвижимости специализируясь на Субстандартное кредитование и секьюритизация, поданный для Глава 11 защита от банкротства. Это распространило кризис субстандартной ипотеки.[71][72][68][73][74]

- 20 июня 2007 г .: После получения требования маржи, Bear Stearns выручил 2 своих хедж-фонда с вложением 20 млрд долларов в обеспеченные долговые обязательства включая субстандартную ипотеку. Bear Stearns сказал, что проблема решена.[75]

- 31 июля 2007 г .: Bear Stearns ликвидировал два хедж-фонда.[73]

- 6 августа 2007 г .: Американская ипотека подал заявление о банкротстве.[73]

- 9 августа 2007 г .: BNP Paribas заблокировал снятие средств с трех своих хедж-фонды на общую сумму 2,2 млрд долларов активы под управлением из-за «полного испарения ликвидности», что сделало невозможным оценку средств - явный признак того, что банки отказываются вести дела друг с другом.[74][76][77]

- 14 сентября 2007 г .: Северный рок, среднего размера и очень заемный Британский банк, получивший поддержку Банк Англии.[78] Это привело к панике инвесторов и банковский бег.[79]

- 18 сентября 2007 г .: The Федеральный комитет по открытым рынкам начал сокращать ставка по федеральным фондам с пика в 5,25% в ответ на опасения по поводу ликвидности и уверенности.[80][81]

- 28 сентября 2007 г .: NetBank страдал от банкротство банка и объявили о банкротстве из-за наличия ипотечных кредитов.[82]

- 9 октября 2007 г .: The Промышленный индекс Доу-Джонса (DJIA) достигла максимальной цены закрытия 14 164,53.[83]

- 15 октября 2007 г .: Citigroup, Банк Америки, и JPMorgan Chase объявил о планах на 80 миллиардов долларов Master Conduit повышения ликвидности обеспечить ликвидность структурированные инвестиционные инструменты. В декабре от этого плана отказались.[84]

- 17 декабря 2007 г .: Финансовая Корпорация Дельта подала заявление о банкротстве после того, как не секьюритизировала субстандартные ссуды.[85]

- 12 декабря 2007 г .: The Федеральный резерв учредил Срочная аукционная площадка предоставлять краткосрочные кредиты банкам с субстандартной ипотекой.[86]

- 11 января 2008 г .: Банк Америки согласился купить Финансы по всей стране за 4 миллиарда долларов на складе.[87]

- 18 января 2008 г .: Фондовые рынки упали до годового минимума, поскольку кредитный рейтинг Ambac, а страхование облигаций рейтинг компании был понижен.[88]

- Январь 2008 года: у американских акций был худший январь с 2000 года из-за опасений по поводу уязвимости компаний, выпускающих страхование облигаций.[89]

- 13 февраля 2008 г .: The Закон об экономическом стимулировании 2008 г. был принят, который включал налоговую скидку.[90][91]

- 22 февраля 2008 г .: The национализация Northern Rock было выполнено.[79]

- 5 марта 2008 г .: Группа Карлайл получила требования маржи на свой фонд ипотечных облигаций.[92]

- 17 марта 2008 г .: Bear Stearns с 46 миллиардами долларов ипотечных активов, которые не были списаны, и 10 триллионов долларов в совокупных активах, находящихся на грани банкротства; вместо этого на своем первом экстренном заседании за 30 лет Федеральная резервная система согласилась гарантировать свои безнадежные ссуды, чтобы облегчить их приобретение. JPMorgan Chase по 2 доллара за акцию. Неделей ранее акция торговалась по 60 долларов за акцию, а годом ранее - по 178 долларов за акцию. На следующей неделе цена выкупа была увеличена до 10 долларов за акцию.[93][94][95]

- 18 марта 2008: В спорном заседании ФРС сократить ставка по федеральным фондам на 75 базисных пунктов, это шестое сокращение за 6 месяцев.[96] Это также позволило Фанни Мэй & Фредди Мак покупать субстандартные ипотечные кредиты на $ 200 млрд у банков. Чиновники думали, что это сдержит возможный кризис. В доллар США ослабла, а цены на сырье взлетели.

- Конец июня 2008 г .: Несмотря на то, что фондовый рынок США упал до 20% от своих максимумов, акции сырьевых товаров резко выросли, поскольку нефть впервые торговалась выше 140 долларов за баррель, а цены на сталь поднялись выше 1000 долларов за тонну. Беспокоит инфляция в сочетании с высоким спросом со стороны Китая побудили людей инвестировать в сырьевые товары в период Сырьевой бум 2000-х.[97][98]

- 30 июля 2008 г. Закон о жилищном строительстве и экономическом оздоровлении 2008 г. был принят.[100]

- 7 сентября 2008 г .: The Федеральное поглощение Fannie Mae и Freddie Mac был реализован.[101]

- 15 сентября 2008 г .: После того, как Федеральная резервная система отказалась гарантировать свои займы, как это было сделано для Bear Stearns, Банкротство Lehman Brothers привело к падению индекса DJIA на 504 пункта, что стало его худшим падением за семь лет. Чтобы избежать банкротства, Merrill Lynch был приобретен Банк Америки за 50 миллиардов долларов в сделке, проведенной при содействии правительства.[102] Lehman вел переговоры о продаже либо Банк Америки или же Barclays но ни один банк не хотел приобретать всю компанию.[103]

- 16 сентября 2008 г. Федеральный резерв взял на себя Американская международная группа с 85 миллиардами долларов заемного и акционерного финансирования. В Резервный первичный фонд "сломал доллар "в результате воздействия Lehman Brothers ценные бумаги.[104]

- 17 сентября 2008 г .: Инвесторы вывели из США 144 миллиарда долларов. фонды денежного рынка, эквивалент a банковский бег на фонды денежного рынка, которые часто инвестируют в вексель выпускаемые корпорациями для финансирования своей деятельности и заработной платы, что приводит к замораживанию рынка краткосрочного кредитования. Вывод средств по сравнению с выводом средств на неделю до 7,1 млрд долларов. Это прервало возможность корпораций отменить свои краткосрочная задолженность. Правительство США расширило страхование счетов денежного рынка, аналогичное банковскому. страхование вкладов через временную гарантию[105] и с программами Федеральной резервной системы по покупке коммерческих бумаг.

- 18 сентября 2008 г .: На драматической встрече Министр финансов США Генри Полсон и Председатель Федеральной резервной системы Бен Бернанке встретиться с Спикер Палаты представителей США Нэнси Пелоси и предупредил, что кредитные рынки близки к полному краху. Бернанке запросил фонд в 700 миллиардов долларов для приобретения токсичных ипотечных кредитов и, как сообщается, сказал им: «Если мы этого не сделаем, у нас может не быть экономики в понедельник».[106]

- 19 сентября 2008 г .: Федеральная резервная система создала Обеспеченный активами фонд ликвидности паевого инвестиционного фонда на денежном рынке для временного страхования средств денежного рынка и обеспечения продолжения работы кредитных рынков.

- 20 сентября 2008 г .: Полсон обратился к Конгрессу США с просьбой разрешить фонду на 700 миллиардов долларов для приобретения токсичных ипотечных кредитов, заявив Конгрессу: «Если этого не произойдет, то небеса помогут нам всем».[107]

- 21 сентября 2008 г .: Голдман Сакс и Морган Стенли преобразован из инвестиционные банки к банковские холдинговые компании для усиления их защиты Федеральной резервной системой.[108][109][110][111]

- 22 сентября 2008 г .: MUFG Bank приобрел 20% Морган Стенли.[112]

- 23 сентября 2008 г .: Berkshire Hathaway вложила 5 миллиардов долларов в Голдман Сакс.[113]

- 26 сентября 2008 г .: Вашингтон взаимный обанкротился и был захвачен Федеральная корпорация страхования вкладов после банковский бег в котором запаниковавшие вкладчики сняли 16,7 млрд долларов за 10 дней.[114]

- 29 сентября 2008 г .: 225–208 голосов, когда большинство демократов поддерживали, а республиканцы - против, Палата представителей отклонила Закон о чрезвычайной экономической стабилизации 2008 года, включая 700 миллиардов долларов Программа помощи проблемным активам. В результате индекс DJIA упал на 777,68 пункта, или на 7%, что является самым большим падением в истории. Индекс S&P 500 упал на 8,8%, а Nasdaq Composite упал на 9,1%.[115] Некоторые мировые фондовые индексы упали на 10%. Цена на золото взлетела до 900 долларов за унцию. Федеральная резервная система удвоила свои кредитные свопы с иностранными центральными банками, поскольку все они были необходимы для обеспечения ликвидности. Wachovia заключила сделку по продаже себя Citigroup; однако сделка обесценила бы акции и потребовала бы государственного финансирования.[116]

- 30 сентября 2008 г. - президент. Джордж Буш обратился к стране, сказав: «Конгресс должен действовать ... Наша экономика зависит от решительных действий со стороны правительства. Чем раньше мы решим проблему, тем скорее мы сможем вернуться на путь роста и создания рабочих мест». Индекс DJIA вырос на 4,7%.[117]

- 1 октября 2008 г .: Сенат США принял Закон о чрезвычайной экономической стабилизации 2008 года.[118]

- 2 октября 2008 г .: фондовые индексы упали на 4%, поскольку инвесторы нервничали перед голосованием в Палате представителей США по Закон о чрезвычайной экономической стабилизации 2008 года.[119]

- 3 октября 2008 г .: Палата представителей приняла Закон о чрезвычайной экономической стабилизации 2008 года.[120] В тот же день Буш подписал закон.[121] Wachovia заключила сделку по приобретению Уэлс Фарго в сделке, не требующей государственного финансирования.[122]

- 6–10 октября 2008 г. С 6 по 10 октября 2008 г. промышленный индекс Доу-Джонса (DJIA) закрылся снижением на всех пяти сессиях. Уровень громкости был рекордным. Индекс DJIA упал более чем на 1874 пункта, или 18%, в худшем недельном снижении за всю историю как в пунктах, так и в процентах. S&P 500 упал более чем на 20%.[123]

- 7 октября 2008 г .: В США в соответствии с Законом о чрезвычайной экономической стабилизации 2008 г. Федеральная корпорация страхования вкладов увеличил страховое покрытие вкладов до 250 000 долларов на вкладчика.[124]

- 8 октября 2008 г. индонезийский фондовый рынок прекратил торги после падения на 10% за один день.[125]

- 11 октября 2008 г. - руководитель Международный Валютный Фонд (МВФ) предупредил, что мировая финансовая система балансирует на грани «системного краха».[126]

- 14 октября 2008 г .: Исландский фондовый рынок, который был приостановлен на три торговых дня подряд (9, 10 и 13 октября), вновь открылся 14 октября с основным индексом, OMX Исландия 15, закрытие на уровне 678,4, что было примерно на 77% ниже, чем 3 004,6 на закрытии 8 октября, после того, как стоимость трех крупных банков, которые составляли 73,2% стоимости OMX Iceland 15, была обнулена. ведущий к 2008–2011 гг. Исландский финансовый кризис.[127] В Федеральная корпорация страхования вкладов создал Временная программа гарантии ликвидности гарантировать приоритетный долг всех организаций, застрахованных FDIC, до 30 июня 2009 г.[128]

- 16 октября 2008 г .: обнародован план спасения швейцарских банков. UBS AG и Credit Suisse.[129]

- 24 октября 2008 г .: Многие мировые фондовые биржи испытали наихудшее падение в своей истории, при этом падение большинства индексов составило около 10%.[130] В США индекс DJIA упал на 3,6%, хотя и не так сильно, как на других рынках.[131] В доллар США и Японская иена и швейцарский франк выросла по отношению к другим основным валютам, особенно к английский фунт и канадский доллар, поскольку мировые инвесторы искали убежища. А валютный кризис развитых стран, когда инвесторы переводят огромные капитальные ресурсы в более сильные валюты, что вынуждает правительства многих стран с развивающейся экономикой искать помощи у Международный Валютный Фонд.[132][133] Позже в тот же день заместитель губернатора Банк Англии, Чарли Бин, предположил, что «это кризис, который случается раз в жизни, и, возможно, крупнейший финансовый кризис такого рода в истории человечества».[134] В сделке, продвигаемой регулирующими органами, Финансовые услуги PNC согласился приобрести National City Corp.[135]

- 6 ноября 2008 г .: МВФ предсказал мировую рецессию на -0,3% в 2009 г. В тот же день Банк Англии и Европейский центральный банк соответственно снизили свои процентные ставки с 4,5% до 3% и с 3,75% до 3,25%.[136]

- 10 ноября 2008 г .: American Express преобразован в банковская холдинговая компания.[137]

- 20 ноября 2008 г .: Исландия получила экстренный заем от Международный Валютный Фонд после того, как банкротство банков в Исландии привело к девальвации Исландская крона и пригрозил правительству банкротством.[138]

- 25 ноября 2008 г .: The Срочная кредитная линия под залог ценных бумаг было объявлено.[139]

- 29 ноября 2008 г .: экономист. Дин Бейкер наблюдаемый:

Есть действительно веская причина для более жесткого кредита. Десятки миллионов домовладельцев, которые два года назад имели значительную долю в своих домах, сегодня имеют мало или совсем ничего. Бизнес переживает самый тяжелый спад со времен Великой депрессии. Это важно для кредитных решений. Домовладелец, имеющий долю в своем доме, очень маловероятно, что он не выполнит дефолт по автокредиту или долгу по кредитной карте. Они будут использовать этот капитал вместо того, чтобы потерять свой автомобиль и / или иметь дефолт в своей кредитной истории. С другой стороны, домовладелец, у которого нет собственного капитала, представляет собой серьезный риск дефолта. В случае бизнеса их кредитоспособность зависит от их будущей прибыли. Перспективы получения прибыли в ноябре 2008 года выглядят намного хуже, чем в ноябре 2007 года ... Хотя многие банки явно находятся на грани, потребителям и предприятиям сейчас будет гораздо труднее получить кредит, даже если финансовая система будет прочной. Проблема с экономикой заключается в потере почти 6 триллионов долларов в виде жилья и еще большей суммы капитала.[140]

- 6 декабря 2008 г .: The 2008 Греческие беспорядки началось отчасти из-за экономических условий в стране.

- 16 декабря 2008 г .: Ставка по федеральным фондам снижена до нуля.[141]

- 20 декабря 2008 г .: Финансирование в рамках Программа помощи проблемным активам был предоставлен Дженерал Моторс и Chrysler.[142]

- 6 января 2009 г .: Citi заявила, что в 2009 г. Сингапур испытает «самую серьезную рецессию в истории Сингапура». В итоге экономика выросла в 2009 г. на 3,1%, а в 2010 г.[143][144]

- 20–26 января 2009 г .: Протесты в связи с финансовым кризисом в Исландии 2009 г. усилились, и правительство Исландии рухнуло.[145]

- 13 февраля 2009 г .: Конгресс одобрил Закон о восстановлении и реинвестировании Америки от 2009 г., пакет экономических стимулов на 787 миллиардов долларов. Президент Барак Обама подписал его в тот же день.[146][147]

- 20 февраля 2009 г .: DJIA закрылся на 6-летнем минимуме на фоне опасений, что крупнейшим банкам США придется национализированный.[148]

- 27 февраля 2009 г .: индекс DJIA закрылся на минимальном уровне с 1997 г., когда правительство США увеличило свою долю в Citigroup до 36%, что вызвало новые опасения по поводу национализации, и отчет показал, что ВВП сокращался самыми резкими темпами за 26 лет.[149]

- Начало марта 2009 г .: падение цен на акции сравнивали с падением Великая депрессия.[150][151]

- 3 марта 2009 г .: Обама заявил, что «покупка акций - потенциально выгодная сделка, если у вас есть на это долгосрочную перспективу».[152]

- 6 марта 2009 г .: Dow Jones достиг самого низкого уровня 6 443,27, что на 54% ниже пика в 14 164 9 октября 2007 г., за 17 месяцев до начала восстановления.[153]

- 10 марта 2009 г .: Акции Citigroup выросла на 38% после того, как генеральный директор заявил, что компания была прибыльной в первые два месяца года, и выразил оптимизм по поводу ее капитализации в будущем. Основные фондовые индексы выросли на 5-7%, отметив дно падения фондового рынка.[154]

- 12 марта 2009 г .: фондовые индексы США выросли еще на 4% после Банк Америки сказал, что он был прибыльным в январе и феврале и, вероятно, не потребует дополнительного государственного финансирования. Берни Мэдофф был осужден.[155]

- Первый квартал 2009 года: в первом квартале 2009 года среднегодовые темпы снижения ВВП составили 14,4% в Германии, 15,2% в Японии, 7,4% в Великобритании, 18% в Латвии,[156] 9,8% в зоне евро и 21,5% в Мексике.[25]

- 2 апреля 2009 г .: Беспорядки по поводу экономической политики и выплаты бонусов банкирам привели к Протесты саммита G-20 в Лондоне 2009 г..

- 10 апреля 2009 г .: Время Журнал объявил: «Банковский кризис закончился быстрее, чем он начался».[157]

- 29 апреля 2009 г .: Федеральная резервная система прогнозировала рост ВВП на 2,5–3% в 2010 г .; уровень безработицы в 2009 и 2010 годах составил около 10% с умеренным уровнем в 2011 году; и темпы инфляции около 1-2%.[158]

- 1 мая 2009 г .: Люди во всем мире протестовали против экономических условий во время Первомайские протесты 2009 г..

- 20 мая 2009 г .: Президент Обама подписал Закон о борьбе с мошенничеством и восстановлении от 2009 г..

- Июнь 2009 г .: Национальное бюро экономических исследований (NBER) объявил июнь 2009 года датой окончания рецессии в США.[159] В Федеральный комитет по открытым рынкам В выпуске в июне 2009 г. говорится:

... темпы экономического спада замедляются. Условия на финансовых рынках в последние месяцы в целом улучшились. Расходы домашних хозяйств демонстрируют дальнейшие признаки стабилизации, но по-прежнему сдерживаются продолжающейся потерей рабочих мест, снижением благосостояния жилья и нехваткой кредитов. Компании сокращают вложения в основной капитал и укомплектовывают кадрами, но, похоже, добиваются прогресса в приведении товарных запасов в большее соответствие с продажами. Хотя экономическая активность, вероятно, останется слабой в течение некоторого времени, Комитет по-прежнему ожидает, что меры политики по стабилизации финансовых рынков и институтов, налогово-бюджетного и денежно-кредитного стимулирования и рыночных сил будут способствовать постепенному возобновлению устойчивого экономического роста в контексте цен. стабильность.[160]

- 17 июня 2009 г .: Барак Обама и ключевые консультанты представили ряд нормативных предложений, касающихся защиты потребителей, оплата исполнительной власти, требования к капиталу банка, расширенное регулирование теневая банковская система и производные и усиление полномочий Федеральной резервной системы по безопасному свертыванию системно важных институтов.[161][162][163]

- 11 декабря 2009 г .: Палата представителей США принял законопроект H.R.4173, предшественник того, что стало Закон Додда – Фрэнка о реформе Уолл-стрит и защите потребителей.[164]

- 22 января 2010 г .: Президент Обама представил Правило Волкера "ограничение возможностей банков заниматься собственная торговля, названный в честь Пол Волкер, который публично выступил за предлагаемые изменения.[165][166] Обама также предложил Плата за финансовый кризис на крупных банках.

- 27 января 2010 г .: Президент Обама объявил, что «сейчас рынки стабилизировались, и мы вернули большую часть денег, которые мы потратили на банки».[167]

- Первый квартал 2010 г .: Пик просрочек в США составил 11,54%.[168]

- 15 апреля 2010 г .: Сенат США внес на рассмотрение законопроект S.3217, Закон о восстановлении финансовой стабильности в США от 2010 г..[169]

- Май 2010: Сенат США принял Закон Додда-Франка о реформе Уолл-стрит и защите потребителей. Правило Волкера против частной торговли не было частью законодательства.[170]

- 21 июля 2010 г .: Закон Додда – Фрэнка о реформе Уолл-стрит и защите потребителей введен в действие.[171][172]

- 12 сентября 2010 г .: введены европейские регуляторы Базель III правила для банков, которые увеличили коэффициенты капитала, лимиты на леверидж, сузили определение капитала, исключив субординированный долг, ограниченный риск контрагента, и добавили требования к ликвидности.[173][174] Критики утверждали, что Базель III не решает проблему неправильного взвешивания рисков. Крупные банки понесли убытки от рейтинга AAA, созданного финансовое проектирование (который создает очевидно безрисковые активы из залога с высоким риском), требующий меньшего капитала согласно Базелю II. Кредитование суверенных государств с рейтингом AA имеет нулевой вес риска, что увеличивает кредитование правительств и ведет к следующему кризису.[175] Йохан Норберг утверждал, что нормативные акты (в частности, Базель III) действительно привели к чрезмерному кредитованию рискованных правительств (см. Европейский кризис суверенного долга ) и Европейский центральный банк предлагает еще больше кредитов в качестве решения.[176]

- 3 ноября 2010 г .: Для ускорения экономического роста Федеральная резервная система объявила об очередном раунде количественное смягчение, получивший название QE2, который включал в себя долгосрочную покупку 600 миллиардов долларов. Казначейские обязательства в течение следующих восьми месяцев.[177]

- Март 2011 г .: Через два года после пика кризиса многие фондовые индексы были на 75% выше минимумов, установленных в марте 2009 г. Тем не менее, отсутствие фундаментальных изменений на банковских и финансовых рынках беспокоило многих участников рынка, в том числе Международный Валютный Фонд.[178]

- 2011: медианное благосостояние домохозяйств в США упало на 35% с 106591 до 68 839 долларов в период с 2005 по 2011 год.[179]

- 26 июля 2012 г .: во время Европейский долговой кризис, Президент Европейского центрального банка Марио Драги объявил, что «ЕЦБ готов сделать все возможное, чтобы сохранить евро».[180]

- Август 2012: В Соединенных Штатах многие домовладельцы по-прежнему сталкивались с потерей права выкупа и не могли рефинансировать или изменять свои ипотечные кредиты. Показатели потери права выкупа оставались высокими.[181]

- 13 сентября 2012 г .: Чтобы повысить низкие процентные ставки, поддержать ипотечные рынки и сделать финансовые условия более гибкими, Федеральная резервная система объявила об очередном раунде количественное смягчение, получивший название QE3, который включал в себя долгосрочную покупку $ 40 млрд. Казначейские обязательства каждый месяц.[182]

- 2014: отчет показал, что распределение доходов домохозяйств в США стало более неравномерным в период после 2008 г. восстановление экономики, первый для Соединенных Штатов, но соответствующий тенденции последних десяти экономических восстановлений с 1949 года.[183][184] Неравенство доходов в США выросла с 2005 по 2012 год более чем в 2 из 3 мегаполисов.[185]

- Июнь 2015 г .: исследование по заказу ACLU обнаружили, что белые домохозяйства, владеющие домом, оправились от финансового кризиса быстрее, чем домохозяйства, владеющие домом чернокожих, что расширило разрыв в расовом богатстве в США.[186]

- 2017: Согласно Международный Валютный Фонд, с 2007 по 2017 год на «развитые» экономики приходилось всего 26,5% мирового ВВП (PPP ) рост, в то время как на страны с формирующейся рыночной экономикой и развивающиеся экономики приходилось 73,5% роста мирового ВВП (ППС).[187]

В таблице названия стран с формирующимся рынком и развивающихся стран выделены жирным шрифтом, а названия развитых стран - римским (обычным) шрифтом.

| Экономика | Прирост ВВП (миллиарды долларов США) | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| (01) | 14,147 | ||||||||

| (02) | 5,348 | ||||||||

| (03) | 4,913 | ||||||||

| (—) | 4,457 | ||||||||

| (04) | 1,632 | ||||||||

| (05) | 1,024 | ||||||||

| (06) | 1,003 | ||||||||

| (07) | 984 | ||||||||

| (08) | 934 | ||||||||

| (09) | 919 | ||||||||

| (10) | 744 | ||||||||

| (11) | 733 | ||||||||

| (12) | 700 | ||||||||

| (13) | 671 | ||||||||

| (14) | 566 | ||||||||

| (15) | 523 | ||||||||

| (16) | 505 | ||||||||

| (17) | 482 | ||||||||

| (18) | 462 | ||||||||

| (19) | 447 | ||||||||

| (20) | 440 | ||||||||

Двадцать крупнейших экономик, способствующих росту мирового ВВП (ППС) (2007–2017 годы)[188] | |||||||||

Причины

Хотя причины пузыря спорны, провоцирующим фактором финансового кризиса 2007–2008 гг. Стал разрыв Мыльный пузырь на рынке недвижимости США и последующие кризис субстандартной ипотеки, что произошло из-за высокого уровня дефолта и, как следствие, потери права выкупа ипотечные кредиты, особенно ипотека с регулируемой ставкой. Кризису способствовали некоторые или все из следующих факторов:[189][65][66]

- Слабые стандарты андеррайтинга и высокие показатели одобрения ипотеки привели к увеличению числа покупателей жилья, что привело к росту цен на жилье. Это повышение стоимости привело к тому, что многие домовладельцы стали брать взаймы под залог собственного капитала в качестве очевидной неожиданной прибыли, что привело к чрезмерному использованию заемных средств.

- Высокий уровень просрочек и невыполнения обязательств домовладельцами, особенно с субстандартным кредитом, привел к быстрой девальвации ценных бумаг, обеспеченных ипотекой, включая пакетные кредитные портфели, деривативы и свопы на дефолт по кредитам. По мере того, как стоимость этих активов резко упала, покупатели этих ценных бумаг испарились, и банки, которые вкладывали значительные средства в эти активы, начали испытывать кризис ликвидности.

- Секьюритизация позволила сместить риски и снизить стандарты андеррайтинга: многие ипотечные кредиты были объединены и преобразованы в новые финансовые инструменты, называемые ценные бумаги с ипотечным покрытием, в процессе, известном как секьюритизация. Эти пакеты могут быть проданы как (якобы) ценные бумаги с низким уровнем риска отчасти потому, что они часто поддерживаются свопы кредитного дефолта страхование.[190] Поскольку ипотечные кредиторы могли передавать эти ипотечные кредиты (и связанные с ними риски) таким образом, они могли принять и действительно приняли гибкие критерии андеррайтинга (отчасти из-за устаревшего и слабого регулирования.[нужна цитата ][191]).

- Допускается слабое регулирование хищническое кредитование в частном секторе,[192][193] особенно после того, как в 2004 году федеральное правительство отменило антихищнические законы штата.[194]

- В Закон о реинвестициях в сообщества (CRA),[195] Федеральный закон США 1977 года, призванный помочь американцам с низкими и средними доходами получать ипотечные ссуды, побудил банки предоставлять ипотечные кредиты семьям с более высоким уровнем риска.[196][197][198]

- Безрассудное кредитование такими кредиторами, как Bank of America Финансы по всей стране единица, вызвавшая Фанни Мэй и Фредди Мак потерять долю рынка и ответить снижением собственных стандартов.[199]

- Ипотечные гарантии от Fannie Mae и Freddie Mac, квазигосударственных агентств, которые приобрели многие секьюритизации субстандартных кредитов.[200] Неявная гарантия со стороны федерального правительства США создала моральный ущерб и способствовал избытку рискованного кредитования.

- Государственная политика, поощряющая владение жильем, облегчая доступ к кредитам для заемщиков с низкими ценами; завышенная оценка пакетных субстандартных ипотечных кредитов, основанная на теории о том, что цены на жилье будут продолжать расти; сомнительная торговая практика со стороны как покупателей, так и продавцов; компенсационные структуры банков и ипотечных организаций, которые отдают предпочтение краткосрочным сделкам, а не созданию долгосрочной стоимости; и отсутствие достаточного капитала у банков и страховых компаний для поддержки взятых на себя финансовых обязательств.[201][202]

- В Уолл-стрит и финансовый кризис: анатомия финансового краха (Отчет Левина – Коберна) Сенат США пришел к выводу, что кризис явился результатом «сложных финансовых продуктов с высоким риском; нераскрытых конфликтов интересов; неспособности регуляторов, рейтинговых агентств и самого рынка обуздать бесчинства Уолл-стрит».[203]

- В своем отчете за январь 2011 г. Комиссия по расследованию финансового кризиса (FCIC) пришла к выводу, что финансового кризиса можно было избежать и он был вызван: [204][205][206][207][208]

- "широко распространенные неудачи в финансовое регулирование и надзор », включая неспособность Федеральной резервной системы остановить волну Токсичные активы;

- "драматические неудачи корпоративное управление и управление рисками во многих системно важных финансовые учреждения "включая слишком много финансовых компаний, которые действуют безрассудно и принимают на себя слишком большой риск;

- «сочетание чрезмерных заимствований, рискованных инвестиций и отсутствия прозрачности» со стороны финансовых учреждений и домашних хозяйств, которые ставят финансовую систему на путь столкновения с кризисом;

- плохая подготовка и непоследовательные действия со стороны правительства и ключевых политиков из-за отсутствия полного понимания финансовой системы, за которой они наблюдают, что «усилило неопределенность и панику»

- «системный сбой в подотчетности и этике» на всех уровнях.

- «падающие стандарты ипотечного кредитования и конвейер секьюритизации ипотечных кредитов»

- дерегулирование без рецепта производные, особенно свопы кредитного дефолта

- «неудачи рейтинговых агентств» правильно оценить риск

- 1999 год Закон Грэмма-Лича-Блайли, который частично отменил Закон Гласса-Стигалла эффективно удалил разделение между инвестиционные банки и депозитные банки в Соединенных Штатах и рост спекуляций со стороны депозитных банков.[209]

- Рейтинговые агентства и инвесторы не смогли точно оценить финансовый риск связан с ипотечный заем связанных с финансовыми продуктами, и правительства не скорректировали свою практику регулирования с учетом изменений на финансовых рынках.[210][211][212]

- Вариации стоимости заимствования.[213]

- Учет справедливой стоимости был выпущен в качестве стандарта бухгалтерского учета США SFAS 157 в 2006 г. частным Совет по стандартам финансового учета (FASB) - делегировано SEC с задачей установления стандартов финансовой отчетности.[214] Для этого требовалось, чтобы торгуемые активы, такие как ипотечные ценные бумаги оцениваться в соответствии с их текущей рыночной стоимостью, а не их первоначальной стоимостью или некоторой будущей ожидаемой стоимостью. Когда рынок таких ценных бумаг стал нестабильным и рухнул, возникшая в результате потеря стоимости оказала серьезное финансовое воздействие на организации, владеющие ими, даже если у них не было непосредственных планов их продажи.[215]

- Легкая доступность кредита в США, подпитываемая значительным притоком иностранных средств после 1998 финансовый кризис в России и 1997 Азиатский финансовый кризис периода 1997–1998 годов привели к буму жилищного строительства и способствовали потребительским расходам, финансируемым за счет долга. Когда банки стали выдавать больше кредитов потенциальным домовладельцам, цены на жилье начали расти. Слабые стандарты кредитования и рост цен на недвижимость также способствовали возникновению пузыря на рынке недвижимости. Ссуды различных типов (например, ипотека, кредитная карта и авто) было легко получить, и потребители взяли на себя беспрецедентную долговую нагрузку.[216][189][217]

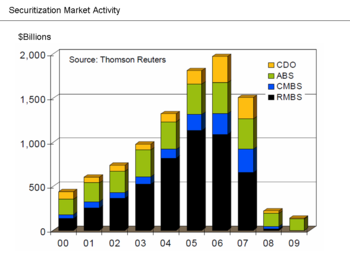

- В рамках жилищного и кредитного бума количество ценные бумаги с ипотечным покрытием (MBS) и обеспеченные долговые обязательства (CDO), стоимость которых определяется выплатами по ипотеке и ценами на жилье, значительно выросла. Такой финансовые инновации позволили учреждениям и инвесторам инвестировать в рынок жилья США. Поскольку цены на жилье снизились, эти инвесторы сообщили о значительных убытках.[218]

- Падение цен также привело к тому, что дома стоили меньше, чем ипотечные ссуды, что дало заемщикам финансовый стимул для обращения взыскания. Уровень потери права выкупа был повышен до начала 2014 года.[219] лишили потребителей значительного богатства, потеряв до 4,2 доллара триллион[220] Неплатежи и убытки по другим типам ссуд также значительно увеличились, поскольку кризис распространился с рынка жилья на другие части экономики. Общие убытки во всем мире оценивались в триллионы долларов США.[218]

- Финансирование - более широкое использование кредитного плеча в финансовой системе.

- Политика правительства США с 1970-х гг. дерегулирование для поощрения бизнеса, что привело к меньшему контролю за деятельностью и меньшему раскрытию информации о новой деятельности, осуществляемой банками и другими развивающимися финансовыми учреждениями. Таким образом, политики не сразу осознали возрастающую роль финансовых институтов, таких как инвестиционные банки и хедж-фонды, также известный как теневая банковская система. Некоторые эксперты считают, что эти учреждения стали такими же важными, как коммерческие (депозитарные) банки в предоставлении кредитов экономике США, но они не подпадали под действие тех же правил.[221] Эти учреждения, а также некоторые регулируемые банки, также взяли на себя значительное долговое бремя при предоставлении ссуд, описанных выше, и не имели достаточной финансовой подушки для покрытия крупных дефолтов или убытков по ссудам.[222] Эти убытки повлияли на способность финансовых учреждений предоставлять ссуды, замедляя экономическую активность.

Субстандартное кредитование

Ослабление стандартов кредитного кредитования инвестиционными и коммерческими банками позволило значительно увеличить субстандартное кредитование. Subprime не стал менее рискованным; Уолл-стрит просто приняла этот более высокий риск.[223]

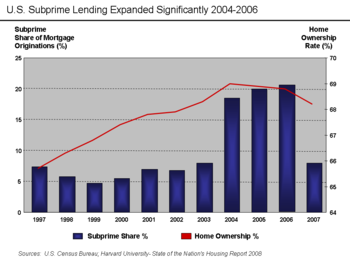

Из-за конкуренции между ипотечными кредиторами за выручку и долю на рынке, а также когда предложение кредитоспособных заемщиков было ограниченным, ипотечные кредиторы ослабили стандарты андеррайтинга и выдавали более рискованные ипотечные кредиты менее кредитоспособным заемщикам. По мнению некоторых аналитиков, относительно консервативная государственные предприятия (GSE) следили за создателями ипотечных кредитов и поддерживали относительно высокие стандарты андеррайтинга до 2003 года. Однако по мере того, как рыночная власть перешла от секьюритизаторов к оригинаторам, а интенсивная конкуренция со стороны частных секьюритизаторов подорвала власть GSE, стандарты ипотечного кредитования снизились, а количество рискованных кредитов увеличилось. Самые рискованные ссуды были выданы в 2004–2007 гг., В годы наиболее жесткой конкуренции между секьюритизаторами и самой низкой рыночной доли GSE. В конечном итоге GSE ослабили свои стандарты, чтобы попытаться догнать частные банки.[224][225]

Противоположная точка зрения состоит в том, что Фанни Мэй и Фредди Мак привела к смягчению стандартов андеррайтинга, начиная с 1995 года, пропагандируя использование простых для квалификации автоматизированных систем андеррайтинга и оценки, разрабатывая продукты без предоплаты, выпускаемые кредиторами, продвигая тысячи мелких ипотечных брокеров, и благодаря их тесным отношениям с агрегаторами субстандартных кредитов, такими как По всей стране.[226][227]

В зависимости от того, как определяется «субстандартная» ипотека, они оставались ниже 10% от всех ипотечных кредитов до 2004 года, когда они выросли почти до 20% и оставались на этом уровне до пика 2005–2006 годов. Мыльный пузырь на рынке недвижимости США.[228]

Роль программ доступного жилья

Большинство отчетов Комиссия по расследованию финансового кризиса, написанный шестью кандидатами от демократов, отчет меньшинства, написанный тремя из четырех назначенных республиканцами, исследование Федеральный резерв экономистов, а работы нескольких независимых ученых обычно утверждают, что правительство доступное жилье политика не была основной причиной финансового кризиса. Хотя они признают, что политика правительства сыграла определенную роль в возникновении кризиса, они утверждают, что ссуды GSE работали лучше, чем ссуды, секьюритизированные частными инвестиционными банками, и работали лучше, чем некоторые ссуды, выданные учреждениями, которые держали ссуды в своих собственных портфелях.

В своем несогласии с отчетом большинства Комиссии по расследованию финансового кризиса консервативные Американский институт предпринимательства парень Питер Дж. Уоллисон[229] заявил, что убежден, что корни финансового кризиса можно напрямую проследить и прежде всего в политике доступного жилья, инициированной Министерство жилищного строительства и городского развития США (HUD) в 1990-х годах и массовых рискованных покупок кредитов финансируемыми государством организациями Fannie Mae и Freddie Mac. Основываясь на информации по делу SEC о мошенничестве с ценными бумагами в декабре 2011 года против шести бывших руководителей Fannie and Freddie, Питер Уоллисон и Эдвард Пинто подсчитали, что в 2008 году Fannie и Freddie имели 13 миллионов нестандартных кредитов на общую сумму более 2 триллионов долларов.[230]

В начале и середине 2000-х гг. Администрация Буша неоднократно звонил для расследования безопасности и устойчивости GSE и их растущего портфеля субстандартных ипотечных кредитов. 10 сентября 2003 г. Комитет Палаты представителей США по финансовым услугам провели слушание по настоянию администрации, чтобы оценить проблемы безопасности и надежности и изучить недавний отчет Управление федерального жилищного надзора (OFHEO), которая выявила расхождения в бухгалтерском учете в двух организациях.[231][232] Слушания так и не привели к принятию нового законодательства или официальному расследованию в отношении Fannie Mae и Freddie Mac, поскольку многие члены комитета отказались принять отчет и вместо этого упрекнули OFHEO в их попытке регулирования.[233] Некоторые, например консервативные Питер Дж. Уоллисон, полагают, что это было ранним предупреждением о системном риске, который растущий рынок субстандартной ипотеки представляет для финансовой системы США, который остался без внимания.[234]

А 2000 Министерство финансов США исследование тенденций кредитования 305 городов с 1993 по 1998 год показало, что 467 миллиардов долларов ипотечного кредитования было предоставлено Закон о реинвестициях в сообщества (CRA) заемщиков с низким и средним уровнем дохода (LMI) и микрорайоны, что составляет 10% всего ипотечного кредитования в США за этот период. Большинство из них были первоклассными кредитами. Субстандартные ссуды, выданные учреждениями, покрываемыми CRA, в 1998 году составляли 3% рынка ссуд LMI,[235] но в преддверии кризиса 25% всего субстандартного кредитования приходилось на учреждения, покрываемые CRA, а еще 25% субстандартных кредитов были связаны с CRA.[236] Однако большинство субстандартных займов не было предоставлено заемщикам LMI, на которые нацелено CRA,[нужна цитата ][237] особенно в период 2005–2006 годов, предшествовавший кризису,[нужна цитата ][238] при этом не было обнаружено никаких доказательств того, что кредитование по правилам CRA увеличивало уровень просрочек или что CRA косвенно влияло на независимых ипотечных кредиторов с целью увеличения субстандартного кредитования.[нужна цитата ][239]

Для других аналитиков задержка между изменениями правил CRA в 1995 г. и взрывным ростом субстандартного кредитования не удивительна и не оправдывает CRA. Они утверждают, что у кризиса были две взаимосвязанные причины: ослабление стандартов андеррайтинга в 1995 году и сверхнизкие процентные ставки, инициированные Федеральной резервной системой после террористической атаки 11 сентября 2001 года. Обе причины должны были иметь место до кризис может иметь место.[240] Критики также отмечают, что публично объявленные кредитные обязательства CRA были огромными и составили 4,5 триллиона долларов в период с 1994 по 2007 год.[241] Они также утверждают, что классификация ФРС кредитов CRA как «основных» основана на ошибочном и корыстном предположении, что ссуды с высокой процентной ставкой (на 3 процентных пункта выше среднего) равны «субстандартным» ссудам.[242]

Другие отмечали, что этих кредитов было недостаточно, чтобы вызвать кризис такого масштаба. В статье в Журнал Портфолио, Майкл Льюис поговорил с одним трейдером, который отметил, что «не хватало американцев с [плохой] кредитной историей, которые брали [плохие кредиты], чтобы удовлетворить аппетит инвесторов к конечному продукту». По сути, инвестиционные банки и хедж-фонды использовали финансовые инновации, чтобы делать крупные ставки, намного превышающие фактическую стоимость лежащих в основе ипотечных кредитов, используя производные называемые свопами кредитного дефолта, обеспеченными долговыми обязательствами и синтетические CDO.

К марту 2011 года FDIC выплатила 9 миллиардов долларов для покрытия убытков по безнадежным кредитам 165 обанкротившихся финансовых учреждений.[243][244] Бюджетное управление Конгресса оценило в июне 2011 года, что помощь Fannie Mae и Freddie Mac превышает 300 миллиардов долларов (рассчитанных путем добавления дефицита справедливой стоимости организаций к фондам прямой помощи на тот момент).[245]

Экономист Пол Кругман в январе 2010 г. утверждал, что одновременный рост пузырей цен на жилую и коммерческую недвижимость и глобальный характер кризиса подрывают доводы тех, кто утверждает, что Fannie Mae, Freddie Mac, CRA или хищническое кредитование были основными причинами кризиса. . Другими словами, пузыри на обоих рынках возникли, хотя эти потенциальные причины затронули только рынок жилья.[246]

Противодействуя Кругману, Питер Дж. Уоллисон писал: «Неправда, что каждый пузырь - даже большой пузырь - может вызвать финансовый кризис, когда он сдувается». Уоллисон отмечает, что в других развитых странах были «большие пузыри в период 1997–2007 годов», но «убытки, связанные с просрочками по ипотечным кредитам и дефолтами, когда эти пузыри были сдуты, были намного ниже, чем убытки, понесенные в Соединенных Штатах, когда [пузырь] 1997–2007 гг. спущен ". По словам Уоллисона, причина в том, что США жилой дом Пузырь (в отличие от других типов пузырей) привел к финансовому кризису, потому что он был поддержан огромным количеством некачественных кредитов - как правило, с низкими первоначальными выплатами или без них.[247]

Утверждение Кругмана (о том, что рост пузыря коммерческой недвижимости указывает на то, что жилищная политика США не была причиной кризиса) оспаривается дополнительным анализом. Изучив невыполнение коммерческих кредитов во время финансового кризиса, Сюйдун Ан и Энтони Б. Сандерс сообщили (в декабре 2010 г.): «Мы находим ограниченные доказательства того, что существенное ухудшение андеррайтинга кредитов CMBS [коммерческие ипотечные ценные бумаги] имело место до кризиса. . "[248] Другие аналитики поддерживают утверждение, что кризис в сфере коммерческой недвижимости и связанного с ней кредитования имел место. после кризис жилой недвижимости. Деловой журналист Кимберли Амадео сообщила: «Первые признаки упадка жилой недвижимости проявились в 2006 году. Три года спустя коммерческая недвижимость начала ощущать последствия.[249] Денис А. Герах, адвокат по недвижимости и бухгалтерский консультант, написала:

... большинство кредитов на коммерческую недвижимость были хорошими кредитами, уничтоженными действительно плохой экономикой. Другими словами, не заемщики привели к тому, что ссуды испортились - это была экономика.[250]

Рост жилищного пузыря

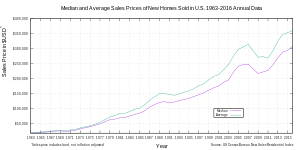

С 1998 по 2006 год цена типичного американского дома выросла на 124%.[251] В течение 1980-х и 1990-х годов средняя национальная цена на жилье колебалась в 2,9–3,1 раза выше среднего дохода домохозяйства. Напротив, это соотношение увеличилось до 4,0 в 2004 году и до 4,6 в 2006 году.[252] Этот жилищный пузырь привело к тому, что многие домовладельцы рефинансировали свои дома по более низким процентным ставкам или финансировали потребительские расходы за счет вторая ипотека обеспечено удорожанием.

В Премия Пибоди программа-победитель, энергетический ядерный реактор Корреспонденты утверждали, что «гигантский денежный пул» (представленный 70 триллионами долларов мировых инвестиций с фиксированным доходом) требовал более высокой доходности, чем та, которую предлагали казначейские облигации США в начале десятилетия. Этот денежный пул увеличился примерно вдвое с 2000 по 2007 год, однако предложение относительно безопасных, приносящих доход инвестиций росло не так быстро. Инвестиционные банки на Уолл-стрит ответили на этот спрос такими продуктами, как обеспечение, обеспеченное ипотекой и обеспеченное долговое обязательство которые были назначены безопасными рейтинги посредством рейтинговые агентства.[3]

Фактически Уолл-стрит подключила этот денежный пул к ипотечному рынку в США, при этом огромные комиссионные выплачивались тем, кто занимался ипотечным кредитованием цепочка поставок, от ипотечного брокера, продающего ссуды небольшим банкам, которые финансировали брокеров, и стоящим за ними крупным инвестиционным банкам. Примерно к 2003 году предложение ипотечных кредитов, основанных на традиционных стандартах кредитования, было исчерпано, и продолжающийся высокий спрос начал снижать стандарты кредитования.[3]

Обеспеченное долговое обязательство, в частности, позволило финансовым учреждениям получить средства инвесторов для финансирования субстандартного и другого кредитования, расширяя или увеличивая жилищный пузырь и генерируя большие комиссии. По сути, это помещает денежные выплаты по множественным ипотечным кредитам или другим долговым обязательствам в единый пул, из которого определенные ценные бумаги извлекаются в определенной последовательности приоритетов. Эти ценные бумаги первыми в списке получили рейтинговые агентства инвестиционного уровня. Ценные бумаги с более низким приоритетом имели более низкий кредитный рейтинг, но теоретически более высокую доходность на вложенную сумму.[253]

К сентябрю 2008 года средние цены на жилье в США упали более чем на 20% по сравнению с пиком середины 2006 года.[254][255] По мере снижения цен заемщики с ипотека с регулируемой ставкой не смогли рефинансировать, чтобы избежать более высоких выплат, связанных с повышением процентных ставок, и начали дефолт.В 2007 году кредиторы начали процедуру обращения взыскания на почти 1,3 миллиона объектов недвижимости, что на 79% больше, чем в 2006 году.[256] В 2008 году эта цифра увеличилась до 2,3 миллиона, что на 81% больше, чем в 2007 году.[257] К августу 2008 года примерно 9% всех непогашенных ипотечных кредитов в США были либо просрочены, либо лишены права выкупа.[258] К сентябрю 2009 года этот показатель вырос до 14,4%.[259][260]

После того, как пузырь лопнул, австралийский экономист Джон Квиггин писал: «И, в отличие от Великой депрессии, этот кризис был полностью результатом финансовых рынков. Ничего подобного послевоенным потрясениям 1920-х годов, борьбе за конвертируемость золота и репараций или Тариф Смута-Хоули, все они разделили вину за Великую депрессию ». Вместо этого Квиггин возлагает вину за почти обвал 2008 года на финансовые рынки, на политические решения по их незначительному регулированию, а также на рейтинговые агентства, у которых были корыстные стимулы для оказания хорошие оценки.[261]

Легкие условия кредитования

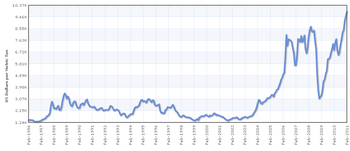

Более низкие процентные ставки стимулировали заимствования. С 2000 по 2003 гг. Федеральный резерв снизил ставка по федеральным фондам целевой показатель с 6,5% до 1,0%.[262] Это было сделано для смягчения последствий обрушения пузырь доткомов и 11 сентября нападения, а также для борьбы с предполагаемым риском дефляция.[263] Еще в 2002 году стало очевидно, что кредит подпитывает жилье, а не инвестиции в бизнес, поскольку некоторые экономисты зашли так далеко, что выступили за то, что ФРС «необходимо создать пузырь на рынке жилья, чтобы заменить пузырь Nasdaq».[264] Более того, эмпирические исследования с использованием данных из развитых стран показывают, что чрезмерный рост кредита в значительной степени усугубил серьезность кризиса.[265]

Дополнительное понижательное давление на процентные ставки оказали высокие и растущие США. текущий аккаунт дефицит, который достиг пика вместе с пузырем на рынке жилья в 2006 году. Председатель Федеральной резервной системы Бен Бернанке объяснил, как торговый дефицит требовал, чтобы США занимали деньги из-за границы, в процессе повышая цены на облигации и снижая процентные ставки.[266]

Бернанке объяснил, что в период с 1996 по 2004 год дефицит текущего счета США увеличился на 650 миллиардов долларов, с 1,5% до 5,8% ВВП. Финансирование этого дефицита потребовало от страны заимствования крупных сумм из-за рубежа, большую часть из которых у стран, имеющих положительное сальдо торгового баланса. В основном это были развивающиеся экономики Азии и страны-экспортеры нефти. В платежный баланс личность требует, чтобы в стране (например, США) текущий аккаунт дефицит также есть счет капитала (инвестиционный) профицит на ту же сумму. Следовательно, большие и постоянно растущие объемы иностранных средств (капитала) текли в США для финансирования импорта.

Все это создавало спрос на различные типы финансовых активов, повышая стоимость этих активов при одновременном снижении процентных ставок. Иностранные инвесторы могли ссудить эти средства либо потому, что у них был очень высокий уровень личных сбережений (до 40% в Китае), либо из-за высоких цен на нефть. Бен Бернанке назвал это "сохранение перенасыщения ".[267]

Поток средств (капитал или же ликвидность ) достигли финансовых рынков США. Иностранные правительства предоставили средства путем покупки Казначейские облигации и таким образом избежали значительной части прямого воздействия кризиса. Американские домохозяйства использовали средства, заимствованные у иностранцев, для финансирования потребления или для повышения цен на жилье и финансовые активы. Финансовые институты вложили иностранные средства в ценные бумаги с ипотечным покрытием.[нужна цитата ]

Затем ФРС значительно повысила ставку по фондам ФРС в период с июля 2004 г. по июль 2006 г.[268] Это способствовало увеличению 1-летнего и 5-летнего ипотека с регулируемой процентной ставкой (ARM) ставки, что делает сброс процентных ставок ARM более дорогим для домовладельцев.[269] Это могло также способствовать сдуванию пузыря на рынке жилья, поскольку цены на активы обычно движутся обратно пропорционально процентным ставкам, и спекуляции на рынке жилья стали более рискованными.[270][271] Жилье и финансовые активы США резко упали в цене после того, как лопнул пузырь на рынке жилья.[272][29]

Слабые и мошеннические методы андеррайтинга

Стандарты субстандартного кредитования в США снизились: в начале 2000 года субстандартный заемщик имел оценку FICO 660 или меньше. К 2005 году многие кредиторы снизили требуемый балл FICO до 620, что значительно упростило квалификацию для получения первоклассных кредитов и сделало субстандартное кредитование более рискованным бизнесом. Доказательства дохода и имущества были убраны. Для получения ссуд сначала требовалась полная документация, затем - небольшая документация, потом - никакой документации. Одним из продуктов субстандартного ипотечного кредитования, получившего широкое признание, была ипотека без дохода, без работы и без проверки активов (NINJA). Неофициально эти ссуды уместно именовать "лжец ссуды "потому что они поощряли заемщиков быть менее честными в процессе подачи заявки на кредит.[273] Свидетельские показания Комиссия по расследованию финансового кризиса к осведомитель Ричард М. Боуэн III, о событиях во время его пребывания в должности главного андеррайтера по корреспондентскому кредитованию в Группе потребительского кредитования для Citigroup, где он отвечал за более чем 220 профессиональных андеррайтеров, предполагает, что к 2006 и 2007 гг. ипотечный андеррайтинг стандарты были эндемичны. В его показаниях говорилось, что к 2006 г. 60% ипотечных кредитов приобрели Citigroup из примерно 1600 ипотечных компаний были «дефектными» (не были гарантированы полисом или не содержали всех требуемых полисом документов) - это несмотря на то, что каждый из этих 1600 кредиторов нес ответственность по контракту (подтвержденный через представительства и гарантии), что его ипотечные источники встретились Citigroup стандарты. Кроме того, в течение 2007 г. «дефектные ипотечные кредиты (от ипотечных кредиторов, обязанных по контракту выполнять андеррайтинг) Citi's стандартов) увеличился ... до более 80% продукции ».[274]

В отдельном свидетельстве Комиссия по расследованию финансового кризиса, сотрудники Clayton Holdings, крупнейшей компании по комплексному анализу жилищных кредитов и надзору за секьюритизацией в Соединенных Штатах и Европе, засвидетельствовали, что проверка Клейтоном более 900 000 ипотечных кредитов, выданных с января 2006 года по июнь 2007 года, показала, что едва ли 54% кредитов были удовлетворены их кредиторами. стандарты андеррайтинга. Анализ (проведен от имени 23 инвестиционных и коммерческих банков, в том числе 7 "слишком большой, чтобы обанкротиться «банки» дополнительно показали, что 28% отобранных ссуд не соответствовали минимальным стандартам какого-либо эмитента. Анализ Клейтона далее показал, что 39% этих ссуд (т.е. любой минимальные стандарты андеррайтинга эмитента) были впоследствии секьюритизированы и проданы инвесторам.[275][276]

Хищническое кредитование

Хищническое кредитование относится к практике недобросовестных кредиторов, побуждающих заемщиков заключать «небезопасные» или «ненадежные» обеспеченные ссуды в ненадлежащих целях.[277][278][279]

В июне 2008 г. Финансы по всей стране был предъявлен иск к тому времени Генеральный прокурор Калифорнии Джерри Браун за «недобросовестную деловую практику» и «ложную рекламу», утверждая, что Countrywide использовала «обманчивую тактику, чтобы подтолкнуть домовладельцев к получению сложных, рискованных и дорогих ссуд, чтобы компания могла продать как можно больше ссуд сторонним инвесторам».[280] В результате в мае 2009 года Bank of America изменил 64 000 общенациональных ссуд.[281] Когда цены на жилье снизились, у домовладельцев в ARM было мало стимулов платить свои ежемесячные платежи, поскольку их собственный капитал исчез. Это привело к ухудшению финансового состояния Countrywide, что в конечном итоге привело к решению Управление по надзору за сбережениями арестовать кредитора. Один сотрудник Countrywide, который позже признал себя виновным по двум пунктам телеграфное мошенничество и провел 18 месяцев в тюрьме - заявил, что «Если у вас был пульс, мы дали вам ссуду».[282]

Бывшие сотрудники из Америквест, которая была ведущим оптовым кредитором США, описала систему, в которой их заставляли фальсифицировать ипотечные документы, а затем продавать ипотечные кредиты банкам Уолл-стрит, стремящимся быстро получить прибыль. Появляется все больше свидетельств того, что такие ипотечные мошенничества может быть причиной кризиса.[283]

Дерегулирование и отсутствие регулирования

Исследование ОЭСР 2012 г.[284] предполагают, что банковское регулирование, основанное на Базельских соглашениях, поощряет нетрадиционные методы ведения бизнеса и способствовало или даже усилило финансовый кризис. В других случаях законы были изменены или их исполнение было ослаблено в отдельных частях финансовой системы. Ключевые примеры включают:

- Джимми Картер с Закон о дерегулировании депозитных учреждений и денежно-кредитном контроле 1980 года (DIDMCA) отменил ряд ограничений на финансовую практику банков, расширил их кредитные полномочия, разрешил кредитные союзы и сбережения и ссуды предлагать чековые депозиты, и поднял страхование вкладов лимит от 40 000 до 100 000 долларов (тем самым потенциально снижая внимательность вкладчиков к политике управления рисками кредиторов).[285]

- В октябре 1982 года президент США Рональд Рейган подписал закон Гарн – Св. Закон Жермена о депозитарных учреждениях, который предусматривал ипотека с регулируемой процентной ставкой ссуды, положили начало процессу дерегулирования банковской системы и способствовали сберегательно-ссудный кризис конца 1980-х - начала 1990-х гг.[286]

- В ноябре 1999 года президент США Билл Клинтон подписал закон Закон Грэмма – Лича – Блайли, который отменил положения Закона Гласса-Стиголла, запрещавшие банковская холдинговая компания от владения другими финансовыми компаниями. Отмена фактически устранила разделение, которое ранее существовало между инвестиционными банками Уолл-стрит и депозитными банками, предоставив правительству печать одобрения универсальной банковской модели с принятием риска. Инвестиционные банки, такие как Lehman, стали конкурентами коммерческих банков.[287] Некоторые аналитики говорят, что эта отмена напрямую способствовала серьезности кризиса, в то время как другие преуменьшают его влияние, поскольку институты, которые сильно пострадали, не подпадали под юрисдикцию самого закона.[288][289]

- В 2004 г. Комиссия по ценным бумагам и биржам США расслабил правило чистого капитала, что позволило инвестиционным банкам существенно увеличить объем принимаемых ими долгов, что способствовало росту числа обеспеченных ипотекой ценных бумаг, поддерживающих субстандартную ипотеку. SEC признала, что саморегулирование инвестиционных банков способствовало кризису.[290][291]

- Финансовые учреждения в теневая банковская система не подлежат тому же регулированию, что и депозитарные банки, что позволяет им брать на себя дополнительные долговые обязательства по сравнению с их финансовой подушкой или базой капитала.[292] Так было, несмотря на Долгосрочное управление капиталом фиаско в 1998 году, когда теневой институт с высокой долей заемных средств потерпел неудачу с системными последствиями и был спасен.

- Регулирующие органы и разработчики стандартов бухгалтерского учета разрешили депозитарным банкам, таким как Citigroup для перевода значительных сумм активов и обязательств за балансом в сложные юридические лица, называемые структурированные инвестиционные инструменты, маскируя слабость капитальной базы фирмы или степень использовать или рискнут. Новости Bloomberg по оценкам, четыре крупнейших банка США должны будут вернуть на свои балансы от 500 до 1 триллиона долларов в течение 2009 года.[293] Это увеличило неопределенность во время кризиса в отношении финансового положения крупных банков.[294] Забалансовые предприятия также использовались в Скандал с Enron, который сбил Enron в 2001.[295]

- Еще в 1997 году председатель Федеральной резервной системы Алан Гринспен боролись за то, чтобы рынок деривативов оставался нерегулируемым.[296] По совету Рабочая группа по финансовым рынкам,[297] Конгресс США и президент Билл Клинтон разрешили саморегулирование без рецепта рынок деривативов, когда они приняли Закон о модернизации товарных фьючерсов 2000 г.. Написанный Конгрессом при лоббировании со стороны финансовой индустрии, он запрещает дальнейшее регулирование рынка деривативов. Производные, такие как свопы кредитного дефолта (CDS) можно использовать для хеджирования или спекуляции от конкретных кредитных рисков без необходимости владения базовыми долговыми инструментами. Объем непогашенных CDS увеличился в 100 раз с 1998 по 2008 год, при этом оценка долга, покрываемого контрактами CDS, по состоянию на ноябрь 2008 года составляла от 33 до 47 триллионов долларов США. Общий внебиржевой производный инструмент условная стоимость вырос до 683 триллионов долларов к июню 2008 года.[298] Уоррен Баффет в начале 2003 г. деривативы назывались «финансовым оружием массового уничтожения».[299][300]

В документе 2011 года было высказано предположение, что предотвращение Канадой банковского кризиса в 2008 году (а также в предыдущие эпохи) можно объяснить наличием у Канады единого, мощного, всеобъемлющего регулятора, в то время как Соединенные Штаты имели слабую, подверженную кризисам и фрагментированную банковскую систему с несколько конкурирующих регулирующих органов.[301]

Увеличение долгового бремени или чрезмерное использование заемных средств

Перед кризисом финансовые учреждения стали использовать большую долю заемных средств, увеличивая их аппетит к рискованным инвестициям и снижая их устойчивость в случае убытков. Большая часть этого заемного капитала была достигнута с использованием сложных финансовых инструментов, таких как внебалансовая секьюритизация и производные финансовые инструменты, что затрудняло для кредиторов и регулирующих органов контроль и попытки снизить уровни рисков финансовых учреждений.[нужна цитата ][302]

Американские домохозяйства и финансовые учреждения становились все более задолженными или чрезмерно заемный в годы, предшествующие кризису.[303] Это повысило их уязвимость перед крахом пузыря на рынке жилья и усугубило последующий экономический спад.[304] Ключевые статистические данные включают:

Свободные денежные средства, используемые потребителями за счет собственного капитала, увеличились вдвое с 627 миллиардов долларов в 2001 году до 1428 миллиардов долларов в 2005 году по мере образования пузыря на рынке жилья, что в общей сложности составило почти 5 триллионов долларов за этот период, способствуя экономическому росту во всем мире.[15][16][17] Долг США по ипотеке по отношению к ВВП увеличился в среднем с 46% в 1990-х годах до 73% в 2008 году, достигнув 10,5 триллионов долларов.[14]

Долг домохозяйств США в процентах от годовых располагаемый личный доход составляла 127% в конце 2007 г. по сравнению с 77% в 1990 г.[303] В 1981 году частный долг США составлял 123% ВВП; к третьему кварталу 2008 года он составлял 290%.[305]

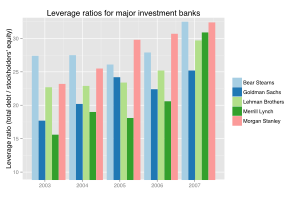

С 2004 по 2007 год пять крупнейших инвестиционных банков США значительно увеличили свой финансовый рычаг, что повысило их уязвимость перед финансовым потрясением. Изменения в требованиях к капиталу, призванные сохранить конкурентоспособность американских банков по сравнению с их европейскими коллегами, позволили снизить взвешивание рисков для ценных бумаг с рейтингом AAA. Переход от первой потери транши к траншам с рейтингом AAA было воспринято регулирующими органами как снижение риска, которое компенсировало более высокий левередж.[306] Эти пять организаций сообщили о долге в размере более 4,1 триллиона долларов США за 2007 финансовый год, что составляет около 30% номинального ВВП США за 2007 год. Lehman Brothers обанкротился и был ликвидирован, Bear Stearns и Merrill Lynch были проданы по пожарным ценам, и Голдман Сакс и Морган Стенли стали коммерческими банками, подвергаясь более строгому регулированию. Эти компании, за исключением Lehman, нуждались или получали государственную поддержку.[307]

Fannie Mae и Freddie Mac, двое из США. государственные предприятия, владели или гарантировали ипотечные обязательства на сумму почти 5 триллионов долларов на момент их размещения консерваторство правительством США в сентябре 2008 г.[308][309]

Эти семь компаний имели высокий уровень долга и гарантийные обязательства на сумму 9 триллионов долларов; однако они не подлежали такому же регулированию, как депозитные банки.[292][310]

Поведение, которое может быть оптимальным для человека, например, сберегать больше в неблагоприятных экономических условиях, может быть вредным, если слишком много людей будут придерживаться одного и того же поведения, поскольку в конечном итоге потребление одного человека является доходом другого человека. Слишком много потребителей, пытающихся одновременно спасти или выплатить долг, называется парадокс бережливости и может вызвать или усугубить рецессию. Экономист Хайман Мински также описал «парадокс уменьшения доли заемных средств», поскольку финансовые учреждения, которые имеют слишком большую долю заемных средств (долг по отношению к собственному капиталу), не могут одновременно снимать заемные средства без значительного снижения стоимости своих активов.[304]

В апреле 2009 г. Федеральный резерв заместитель председателя Джанет Йеллен обсудили эти парадоксы:

Как только случился массовый кредитный кризис, не прошло много времени, как мы оказались в рецессии. Рецессия, в свою очередь, усугубила кредитный кризис, поскольку спрос и занятость упали, а кредитные убытки финансовых учреждений резко выросли. Более того, мы находимся в тисках именно этой петли отрицательной обратной связи более года. Процесс сокращения доли заемных средств в балансе распространился почти на все уголки экономики. Потребители отказываются от покупок, особенно товаров длительного пользования, чтобы увеличить свои сбережения. Предприятия отменяют запланированные инвестиции и увольняют рабочих, чтобы сэкономить деньги. И финансовые учреждения сокращают активы, чтобы увеличить капитал и повысить свои шансы пережить нынешний шторм. И снова Минский понял эту динамику. Он говорил о парадоксе сокращения доли заемных средств, при котором меры предосторожности, которые могут быть разумными для отдельных лиц и компаний - и действительно необходимы для возвращения экономики в нормальное состояние, - тем не менее, усиливают бедственное положение экономики в целом.[304]

Финансовые инновации и сложность

Период, термин финансовые инновации относится к продолжающейся разработке финансовых продуктов, предназначенных для достижения конкретных целей клиента, таких как компенсация определенного риска (например, дефолта заемщика) или помощи в получении финансирования. Примеры, относящиеся к этому кризису, включали: ипотека с регулируемой процентной ставкой; объединение субстандартных ипотечных кредитов в ценные бумаги с ипотечным покрытием (MBS) или обеспеченные долговые обязательства (CDO) для продажи инвесторам, вид секьюритизация; и форма кредитного страхования, называемая свопами кредитного дефолта (CDS). Использование этих продуктов резко расширилось за годы, предшествовавшие кризису. Эти продукты различаются по сложности и легкости, с которой они могут быть оценены в бухгалтерских книгах финансовых учреждений.[нужна цитата ]

Объем эмиссии CDO вырос с примерно 20 миллиардов долларов в первом квартале 2004 года до пика, превышающего 180 миллиардов долларов в первом квартале 2007 года, а затем снизился до менее 20 миллиардов долларов к первому кварталу 2008 года. Кроме того, кредитное качество CDO снизилось с 2000 по 2007 год, так как уровень субстандартных кредитов. и прочая непервоклассная ипотечная задолженность увеличилась с 5% до 36% активов CDO. Как описано в разделе о субстандартном кредитовании, CDS и портфель CDS называются синтетический CDO позволяла ставить теоретически бесконечную сумму на конечную стоимость непогашенных жилищных ссуд при условии, что можно найти покупателей и продавцов деривативов. Например, покупка CDS для обеспечения CDO в конечном итоге давала продавцу такой же риск, как если бы они владели CDO, когда эти CDO становились бесполезными.[311]

Этот бум инновационных финансовых продуктов сопровождался еще большей сложностью. Это увеличило количество участников, связанных с одной ипотекой (включая ипотечных брокеров, специализированных оригинаторов, секьюритизаторов и их фирмы по комплексной проверке, управляющих агентов и торговых бюро, и, наконец, инвесторов, страховых компаний и поставщиков финансирования репо). По мере удаления от базового актива эти участники все больше и больше полагались на косвенную информацию (включая оценки кредитоспособности FICO, оценки и проверки должной осмотрительности сторонними организациями и, что наиболее важно, компьютерные модели рейтинговых агентств и отделов управления рисками). Вместо распространения риска это создало почву для мошенничества, ошибочных суждений и, наконец, обвала рынка.[312] Экономисты рассматривали кризис как пример каскады в финансовых сетях, где нестабильность институтов дестабилизировала другие институты и привела к побочным эффектам.[313]

Мартин Вольф, главный экономический обозреватель Financial Times, писали в июне 2009 года, что определенные финансовые инновации позволили фирмам обойти правила, такие как забалансовое финансирование, которое влияет на леверидж или подушку капитала, о которых сообщают крупные банки, заявив: «... огромная часть того, что банки делали в начале Часть этого десятилетия - внебалансовые инструменты, деривативы и сама «теневая банковская система» - должна была найти способ обойти регулирование ».[314]

Неправильная оценка риска

Ипотечные риски недооценивались почти всеми учреждениями в цепочке от отправителя до инвестора из-за недооценки возможности падения цен на жилье на основе исторических тенденций последних 50 лет. Ограничения моделей дефолта и предоплаты, составляющих основу моделей ценообразования, привели к переоценке ипотечных и обеспеченных активами продуктов и их производных со стороны оригинаторов, секьюритизаторов, брокеров-дилеров, рейтинговых агентств, страховых андеррайтеров и подавляющего большинства инвесторов (с за исключением некоторых хедж-фондов).[315][316] Хотя производные финансовые инструменты и структурированные продукты помогли разделить и перераспределить риск между финансовыми участниками, именно недооценка падения цен на жилье и связанных с этим убытков привела к совокупному риску.[316]

Цена риска относится к премия за риск требуется инвесторам для принятия на себя дополнительного риска, который может измеряться более высокими процентными ставками или сборами. Некоторые ученые утверждали, что отсутствие прозрачности в отношении подверженности банков рискам мешало рынкам правильно оценивать риск до кризиса, позволяло ипотечному рынку расти больше, чем в противном случае, и сделало финансовый кризис гораздо более разрушительным, чем он мог бы быть. если бы уровни риска были раскрыты в простой и понятной форме.[нужна цитата ]