Ловушка ликвидности - Liquidity trap

А ловушка ликвидности это ситуация, описанная в Кейнсианская экономика, в котором "после процентная ставка упал до определенного уровня, предпочтение ликвидности может стать практически абсолютным в том смысле, что почти все предпочитают держать наличные вместо того, чтобы держать долг что дает такую низкую процентную ставку ".[1]

Ловушка ликвидности возникает, когда люди копят наличные, потому что они ожидать неблагоприятное событие, такое как дефляция, недостаточно совокупный спрос, или война. К характеристикам ловушки ликвидности относятся процентные ставки, близкие к нулю, и изменения денежная масса которые не приводят к изменению уровня цен.[2]

Происхождение и определение термина

Джон Мейнард Кейнс, в его 1936 г. Общая теория,[1] написал следующее:

Существует вероятность ... что после того, как процентная ставка упадет до определенного уровня, предпочтение ликвидности может стать практически абсолютным в том смысле, что почти все предпочитают наличные деньги владению долга, который приносит столь низкую процентную ставку. В этом случае органы денежно-кредитного регулирования потеряли бы эффективный контроль над процентной ставкой. Но хотя этот предельный случай может стать практически важным в будущем, до сих пор я не знаю ни одного его примера.

Эта концепция денежно-кредитная политика потенциальное бессилие[3] был впервые предложен в работах британского экономиста Джон Хикс,[4] изобретатель IS – LM моделирование.[примечание 1] По факту, Нобелевский лауреат Пол Кругман в своей работе по денежно-кредитной политике следует исходным формулировкам[заметка 2] Хикса:

Ловушка ликвидности может быть определена как ситуация, в которой обычная денежно-кредитная политика стала бессильной, потому что номинальные процентные ставки равны нулю или близки к нему: денежная база в экономику не имеет никакого эффекта, потому что [денежная] база и облигации просматриваются частный сектор как прекрасные заменители.[2]

В ловушке ликвидности люди безразличны между облигациями и наличными, потому что процентные ставки финансовые инструменты обеспечить их держателям практически равные: процент по наличным деньгам равен нулю, а процент по облигациям близок к нулю. Следовательно, центральный банк больше не может влиять на процентную ставку (путем увеличения денежная база ) и потерял над ним контроль.[5]

Проработка

В описании ловушки ликвидности Кейнсом люди просто не хотят держать облигации и вместо этого предпочитают другие, неликвидные формы денег. Из-за этого предпочтения после конвертации облигаций в наличные[заметка 3] это вызывает случайное, но значительное снижение цен облигаций и последующее повышение их доходности. Однако люди предпочитают наличные, независимо от того, насколько высока эта доходность или насколько высока ставка (доходность) облигаций, устанавливаемая центральным банком.[6]

Посткейнсианский экономист Хайман Мински положено[7] что "после долга дефляция что вызывает глубокое депрессия, увеличение денежная масса с фиксированным количеством голов других [финансовые активы может не привести к росту цен на другие активы ». Это, естественно, вызывает повышение процентных ставок по активам, которые не считаются« почти идеально ликвидными ». В этом случае, как заявил Мински в другом месте,[8]

Представление о том, что функция предпочтения ликвидности является отношением спроса к деньгам, позволяет ввести идею о том, что при определенных обстоятельствах спрос на деньги может быть бесконечно большим. эластичный в отношении колебаний процентной ставки… Ловушка ликвидности, по-видимому, преобладает сразу после великой депрессии или финансового кризиса.

Историческая дискуссия

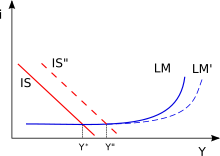

По следам Кейнсианская революция в 1930-1940-х годах различные неоклассические экономисты стремились минимизировать влияние условий ловушки ликвидности. Дон Патинкин[9] и Ллойд Метцлер[10] сослался на существование так называемого "Эффект Пигу ",[11] в котором остатки реальных денег якобы являются аргументом совокупный спрос функция для товаров, так что денежная масса непосредственно повлияет на кривую «экономии инвестиций» в IS / LM анализ. Денежно-кредитная политика таким образом, сможет стимулировать экономику даже в условиях ловушки ликвидности.

Монетаристы, в первую очередь Милтон Фридман, Анна Шварц, Карл Бруннер, Аллан Мельцер и другие, решительно осудили любое понятие "ловушки", которое не характеризует среду нулевой или почти нулевой процентной ставки по всему спектру процентных ставок, то есть как краткосрочной, так и долгосрочной задолженности правительства и частный сектор. По их мнению, любая процентная ставка, отличная от нуля вдоль кривой доходности, является достаточным условием, чтобы исключить возможность наличия ловушки ликвидности.[примечание 4]

В последнее время, когда японская экономика упал в период длительного застой, несмотря на близкие к нулю процентные ставки, концепция ловушки ликвидности снова стала популярной.[12] В формулировке Кейнса ловушки ликвидности говорится о существовании горизонтального потребность -деньги при некотором положительном уровне процентных ставок; тем не менее, ловушка ликвидности, на которую ссылались в 1990-х годах, относилась просто к наличию нулевые или близкие к нулю процентные ставки политики (ZIRP), утверждая, что процентные ставки не могут упасть ниже нуля.[примечание 5] Некоторые экономисты, например Николай Ремесла, предложили политику инфляция -нацеливание (по Центральный банк которая не зависит от правительства) в периоды продолжительных, очень низких номинальных процентных ставок, чтобы избежать ловушки ликвидности или выйти из нее.[13]

Немного Австрийская школа экономисты, такие как Институт Людвига фон Мизеса, полностью отвергнуть теорию Кейнса о предпочтении ликвидности. Они утверждают, что отсутствие внутренних инвестиций в периоды низких процентных ставок является результатом предыдущего неправильное инвестирование и временные предпочтения скорее, чем предпочтение ликвидности.[14] Экономисты чикагской школы остаются критически настроенными по отношению к концепции ловушек ликвидности.[15]

Кейнсианские экономисты, такие как Брэд Делонг и Саймон Рен-Льюис, утверждают, что экономика продолжает работать в Модель IS-LM, пусть и «обновленный»,[16] а правила «просто изменились».[17]

Мировой финансовый кризис 2008 года

В течение Мировой финансовый кризис в период 2008-2010 годов, когда краткосрочные процентные ставки для различных центральных банков США и Европы приблизились к нулю, экономисты, такие как Пол Кругман утверждал, что большая часть развитого мира, включая США, Европу и Японию, оказалась в ловушке ликвидности.[18] Он отметил, что утроение денежная база в США в период с 2008 по 2011 год не оказала существенного влияния на индексы внутренних цен или долларовые товарные цены,[19] понятие, поддерживаемое другими, такими как Скотт Самнер.[20]

Посткейнсианцы отвечают[21] что путаница «основных экономистов» между условиями ловушки ликвидности, как это определено Кейнсом и в посткейнсианской системе, и условиями почти нулевых или нулевых процентных ставок, преднамеренно и идеологически мотивирована в якобы попытках поддержать чрезмерную денежную фискальная политика. Они утверждают, что количественное смягчение программы в США и других странах привели к повсеместному росту цен на финансовые активы и процентные ставки падать; тем не менее, согласно кейнсианскому определению, ловушка ликвидности не может существовать, если цены на несовершенно безопасные финансовые активы не падают, а процентные ставки по ним не повышаются.[22] Увеличение денежной базы не повлияло на процентные ставки или цены на сырье.[23]

Опираясь на прецедент мирового финансового кризиса 2008 года, критики[24] Основное определение ловушки ликвидности указывает на то, что центральный банк Соединенных Штатов фактически никогда не терял контроль над процентной ставкой. Принимая во внимание, что Соединенные Штаты действительно столкнулись с ловушкой ликвидности в период 2009/10 г., то есть "сразу после" кризиса,[примечание 6] критики основного определения утверждают[21] что после этого периода никакой ловушки ликвидности больше не будет, поскольку государственные и частные облигации «пользуются большим спросом».[6] Это идет вразрез с точкой зрения Кейнса, поскольку Кейнс заявил, что «почти все предпочитают наличные деньги держать долг».[1]

Смотрите также

- Спекулятивный пузырь

- Кризис субстандартной ипотеки

- Слишком большой, чтобы обанкротиться

- Политика нулевой процентной ставки

Заметки

- ^ Модель изображает и отслеживает пересечение "вложение –экономия "(IS) кривая с"предпочтение ликвидности –денежная масса Кривая LM. На пересечении, согласно общепринятому неокейнсианскому анализу, одновременное равновесие происходит как на рынках процентов, так и на рынках финансовых активов.

- ^ Хикс впоследствии и за несколько лет до своей кончины отверг модель IS / LM, назвав ее «обедневшим» представлением кейнсианской экономики. См. Хикс (1981)

- ^ При этом «наличные» включают как валютные, так и банковские счета, также известные как M1

- ^ Увидеть "Монетаризм и ловушка ликвидности

- ^ Предполагается, что никто не одолжит 100 долларов, если ему не вернут хотя бы 100 долларов, хотя в 21 веке мы наблюдали введение отрицательных процентных ставок без каких-либо проблем со спросом. См. Например "Почему отрицательные процентные ставки иногда бывают успешными "Джемма Тетлоу, Financial Times, 5 сентября 2016

- ^ Примерно в 2009/10 г. процентные ставки по рискованным финансовым активам не реагировали на кормили вмешательство, как показали Распространение TED история. Увидеть Рейтинг TED на период 2007/16 г.

использованная литература

- ^ а б c Кейнс, Джон Мейнард (1936) Общая теория занятости, процента и денег, Великобритания: Palgrave Macmillan, издание 2007 г., ISBN 978-0-230-00476-4

- ^ а б Кругман, Пол Р. (1998) "Это бахвальство: спад в Японии и возвращение ловушки ликвидности", В архиве 24 мая 2013 г. Wayback Machine Brookings Статьи о хозяйственной деятельности

- ^ Гордон, Роберт Дж. (2009). Макроэкономика (Одиннадцатое изд.). Бостон: Пирсон Аддисон Уэсли. ISBN 9780321552075.

- ^ Хикс, Джон Р. (1937) "Мистер Кейнс и классики: предлагаемая интерпретация ", Econometrica, Vol. 5, No. 2, апрель 1937 г., стр. 147-159

- ^ Кругман, Пол Р. (14 июля 2010 г.). «Никто не понимает ловушки ликвидности». Нью-Йорк Таймс.

- ^ а б Пилкингтон, Филипп (2014) "Пол Кругман не понимает ловушки ликвидности ", Голый капитализмсайт, 23 июля 2014 г.

- ^ Минский, Хайман (1986 [2008]) Стабилизация нестабильной экономики, 1-е издание: Yale University Press, 1986; перепечатка: McGraw Hill, 2008, ISBN 978-0-07-159299-4

- ^ Минский, Хайман (1975 [2008]) Джон Мейнард Кейнс, McGraw-Hill Professional, Нью-Йорк, 2008 г., ISBN 978-0-07-159301-4

- ^ Патинкин, Дон (Сентябрь 1948 г.). «Гибкость цен и полная занятость». Американский экономический обзор. 38 (4): 543–564. JSTOR 591.

- ^ Мецлер, Ллойд (1951) "Богатство, сбережения и процентная ставка ", Журнал политической экономии, 59 (2), с. 93-116

- ^ Пигу, Артур Сесил (1943). «Классическое стационарное состояние». Экономический журнал. 53 (212): 343–351. Дои:10.2307/2226394. JSTOR 2226394.

- ^ Антонопулу, София Н. (2009) "Мировой финансовый кризис ", Международный журнал инклюзивной демократии, Vol. 5, No. 4 / Vol. 6, No. 1, осень 2009 / зима 2010

- ^ Ремесла, Николай (12 мая 2013 г.). «Избегая ловушек ликвидности: уроки британского побега 1930-х годов». CEPR. Получено 2 марта 2018.

- ^ "Миф о ловушке ликвидности "Ричард К. Б. Джонссон, Институт Мизеса, 13 мая 2003 г.

- ^ Самнер, Скотт (25 марта 2011 г.). "Почему японское QE не сработало'". Веб-сайт Money Illusion. Получено 3 июн 2011.

- ^ Кругман, Пол Р. (9 октября 2011 г.). "IS-LMentary". Нью-Йорк Таймс.

- ^ Кругман, Пол Р. (7 января 2017 г.). "Шок нормальности". Нью-Йорк Таймс.

- ^ Кругман, Пол Р. (17 марта 2010 г.) "Какая часть мира находится в ловушке ликвидности? ", Нью-Йорк Таймс

- ^ Кругман, Пол Р. (7 октября 2011 г.). "Путь с базы". Нью-Йорк Таймс.

- ^ Самнер, Скотт (11 сентября 2010 г.). «Иллюзия других денег». Веб-сайт Money Illusion. Получено 3 июн 2011.

- ^ а б Пилкингтон, Филипп (2013) "Что такое ловушка ликвидности? ", Исправляем экономистов сайт, 4 июля 2013 г.

- ^ Митчелл, Уильям (2012) "Продолжающийся кризис не имеет ничего общего с предполагаемой ловушкой ликвидности ", 28 июня 2012 г.

- ^ Рэй, Л. Рэндалл (2013) "Устранение ловушки ликвидности с помощью MMT: могут ли Делонг и Кругман справиться с проблемой дефицита сов? ", Экономонитор, 1 мая 2013 г.

- ^ Рош, Каллен (2014) "Назвал бы Кейнс это «ловушкой ликвидности»? ", Прагматический капитализм сайт, 23 марта 2014 г.

дальнейшее чтение

- Бояновский, Мауро (2003). «Модель IS-LM и концепция ловушки ликвидности: от Хикса до Кругмана» (PDF). История политической экономии, Университет Дьюка Нажмите. Архивировано из оригинал (PDF) на 2017-08-29. Получено 2017-10-16.

- Эггертссон, Гаути Х. (2008). «Ловушка ликвидности» (2-е изд.). Новый экономический словарь Пэлгрейва Онлайн.

- Хикс, Джон Р. (1981) "IS-LM: объяснение ", Журнал посткейнсианской экономики, Том 3, 1980, Выпуск 2