Экономика предложения - Supply-side economics

эта статья требует внимания специалиста-экономиста. Конкретная проблема: Очень мало в этой статье основано на академических или научных исследованиях, большая часть цитируется в ежедневных газетах или на веб-сайтах аналитических центров. (Март 2020 г.) |

Экономика предложения это макроэкономический теория, утверждающая, что экономический рост может быть наиболее эффективно создан снижение налогов и уменьшение регулирования,[1][2] которым он прямо противоположен экономика спроса. Согласно экономике предложения, потребители тогда получат выгоду от большего предложения товаров и услуг по более низким ценам, а занятость увеличится.[3]

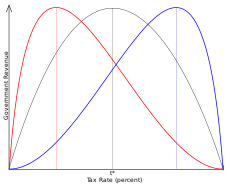

В Кривая Лаффера, теоретическая связь между ставками налогообложение и государственные доходы что предполагает, что более низкие налоговые ставки при слишком высоком уровне налогов на самом деле увеличивают государственные доходы из-за более высоких экономический рост, является одним из основных[нужна цитата ] теоретические конструкции экономики предложения.[4][5][6]

Некоторое время считалось, что термин «экономика предложения» был придуман журналистами. Джуд Ванниски в 1975 г., но согласно Роберт Д. Аткинсон термин «сторона предложения» впервые был использован в 1976 г. Герберт Штайн (бывший советник президента по экономическим вопросам Ричард Никсон ), и только в том же году этот термин повторил Джуд Ванниски.[7] Его использование перекликается с идеями экономистов. Роберт Манделл и Артур Лаффер.

Историческое происхождение

Экономика предложения развивалась в ответ на стагфляция 1970-х.[8] Он опирался на ряд некейнсианских экономических идей, в том числе Чикагская школа и Новая классическая школа.[9][10] Брюс Бартлетт, сторонник экономики предложения, проследил интеллектуальное происхождение школы мысли от философов Ибн Халдун и Дэвид Хьюм, сатирик Джонатан Свифт, политический экономист Адам Смит и министр финансов США Александр Гамильтон.[11]

Тем не менее, что больше всего отличает экономику предложения как современное явление, так это ее аргумент в пользу низких налоговых ставок в первую очередь по коллективным причинам, в первую очередь по причинам рабочего класса, а не по традиционным идеологическим соображениям. Классические либералы выступали против налогов, потому что выступали против правительства, причем налогообложение было наиболее очевидной формой последнего. Они утверждали, что каждый человек имеет право на себя и свою собственность, и поэтому налогообложение аморально и имеет сомнительную юридическую основу.[12] С другой стороны, экономисты со стороны предложения утверждали, что предполагаемая коллективная выгода (т. Е. Увеличение объема производства и эффективности) является основным стимулом для снижения налогов.

Как в классическая экономика, экономика предложения предположила, что производство или поставка ключ к экономическому процветанию и что потребление или потребность это просто вторичное следствие. Вначале эта идея была обобщена в Закон Сэя экономики, которая гласит: «Продукт создается не раньше, чем он, с этого момента, предоставляет рынок для других продуктов в полной мере своей собственной ценности». С 1977 года популярность экономики со стороны предложения среди политиков Республиканской партии возросла. вперед. До 1977 года у республиканцев было больше разногласий по поводу снижения налогов, и некоторые опасались, что снижение налогов приведет к инфляции и обострению дефицита.[13]

В 1978 году Джуд Ванниски опубликовал Как устроен мир в котором он изложил центральный тезис экономики предложения[14] и подробно описал провал систем прогрессивного подоходного налога с высокими ставками и денежно-кредитной политики США в Ричард Никсон и Джимми Картер в 1970-е гг. Ванниски выступал за более низкие налоговые ставки и возвращение к некоторому Золотой стандарт, аналогично 1944–1971 гг. Бреттон-Вудская система что бросил Никсон.

Кривая Лаффера

В Кривая Лаффера воплощает постулат экономики предложения: налоговые ставки и налоговые поступления различны, при этом государственные налоговые поступления при ставке налога 100% такие же, как при ставке налога 0% и максимальном доходе где-то посередине между этими двумя значениями. Сторонники предложения утверждали, что в условиях высоких налоговых ставок снижение налоговых ставок приведет либо к увеличению доходов, либо к меньшим потерям доходов, чем можно было бы ожидать, полагаясь только на статические оценки предыдущей налоговой базы.[15][16]

Это побудило сторонников предложения выступить за значительное снижение ставок налога на маржинальный доход и прирост капитала, чтобы стимулировать увеличение инвестиций, что приведет к увеличению предложения. Джуд Ванниски и многие другие выступают за нулевую ставку прироста капитала.[17][18] Увеличение совокупного предложения должно привести к увеличению совокупного спроса, отсюда и термин «экономика предложения».

История

Рейганомика

В Соединенных Штатах комментаторы часто приравнивают экономику предложения к Рейганомика. Фискальная политика Республиканец Рональд Рейган в значительной степени основывались на экономике предложения. Рейган сделал экономику предложения нарицательным и пообещал повсеместное снижение ставок подоходного налога и еще большее снижение ставок налога на прирост капитала.[19] В течение Президентская кампания Рейгана 1980 года, основная экономическая проблема была двузначной инфляция, который Рейган охарактеризовал как «слишком много долларов в погоне за слишком малым количеством товаров», но вместо обычной дозы скудных денег, рецессии и увольнений с их последующей потерей производства и богатства он пообещал постепенный и безболезненный способ борьбы инфляция, «найдя выход из нее».[20]

Переход от прежней монетаристской политики, Федеральный резерв стул Пол Волкер начал политику более жесткой денежно-кредитной политики, такой как снижение роста денежной массы, чтобы сломать инфляционную психологию и выдавить инфляционные ожидания из экономическая система.[21] Поэтому сторонники предложения утверждают, что Рейганомика лишь частично основывалась на экономике предложения.

Конгресс при Рейгане принял план по сокращению налогов на 749 миллиардов долларов в течение пяти лет. Критики утверждают, что снижение налогов привело к увеличению дефицита бюджета, в то время как сторонники Рейгана приписывают им помощь в экономическом росте 1980-х годов, который в конечном итоге снизил дефицит, и утверждали, что дефицит бюджета уменьшился бы, если бы не массовое увеличение военных расходов.[22] В результате Джейсон Хаймовиц цитировал Рейгана вместе с Джек Кемп - как великого защитника экономики предложения в политике и неоднократно хвалил его лидерство.[23]

Критики Рейганомики заявляют, что она не принесла значительной части преувеличенных выгод, которые обещали некоторые сторонники предложения. Пол Кругман позже резюмировал ситуацию: «Когда был избран Рональд Рейган, сторонники предложения получили шанс опробовать свои идеи. К сожалению, они потерпели неудачу». Хотя он считал экономику предложения более успешной, чем монетаризм который, как он утверждал, «оставил экономику в руинах», он заявил, что экономика предложения дает результаты, которые «так далеко не соответствуют обещаниям», описывая теорию предложения как «бесплатные обеды».[24]

Клинтон годы

Президент Клинтон руководил бюджетами на 1994–2001 финансовые годы. С 1998 по 2001 год впервые с 1969 года бюджет был профицитным. Экономисты Джеффри Франкель и Питер Орзаг резюмированный Клинтономика в статье 2001 года: «Он стремился принять некоторую прорыночную ориентацию, связанную с господством республиканцев в 1980-х годах, и совместить ее с традиционными демократическими ценностями, такими как забота об окружающей среде и более прогрессивное распределение доходов».[28]

Клинтон подписал Закон об омнибусной выверке бюджета 1993 года в закон, который повысил ставки подоходного налога с доходов выше 115000 долларов, создал дополнительные более высокие налоговые рамки для корпоративных доходов свыше 335000 долларов, снял ограничение на налоги на бесплатную медицинскую помощь, повысил налоги на топливо и увеличил, среди прочего, налоговую часть дохода социального обеспечения, подлежащую налогообложению. . Франкель и Орзаг описали «прогрессивный фискальный консерватизм» пакета 1993 года: «Такой прогрессивный фискальный консерватизм сочетает в себе скромные попытки перераспределения (прогрессивный компонент) и бюджетную дисциплину (фискальный консервативный компонент). Таким образом, пакет 1993 года включал значительное сокращение расходов и повышение налогов. Но он сконцентрировал повышение налогов на налогоплательщиках с высокими доходами, в то же время существенно расширив налоговые льготы на заработанный доход, Head Start и другие правительственные программы, нацеленные на малообеспеченных людей ». Президент Джордж Буш повысил предельные ставки налога на прибыль в 1990 году.[28] Повышение налогов привело к увеличению доходов (по сравнению с исходным уровнем без повышения налогов).[29]

Законопроект вызвал резкую оппозицию со стороны республиканцев, яростную атаку со стороны Джон Касич и кнут меньшинства Ньют Гингрич как обреченные на потерю рабочих мест и снижение доходов.[30]

Экономист Пол Кругман в 2017 году писали, что повышение Клинтоном налогов для богатых явилось контрпримером доктрине сокращения налогов со стороны предложения: «Билл Клинтон явился четким тестом, повысив налоги для богатых. Республиканцы предсказывали катастрофу, но вместо этого экономика росла, создавая больше рабочих мест, чем при Рейгане ".[26]

Экономист по предложению Алан Рейнольдс утверждал, что эпоха Клинтона представляла собой продолжение политики низких налогов (с 1980-х годов):

В действительности налоговая политика в восьмидесятые годы была не лучше, чем в девяностые. Самая высокая ставка подоходного налога составляла 50 процентов с 1983 по 1986 год, но ниже 40 процентов после 1993 года. А налог на прирост капитала составлял 28 процентов с 1987 по [1997 год], но только 20 процентов в период бума 1997-2000 годов. В целом оба периода были хорошими и плохими. Но и в восьмидесятые, и в девяностые годы налоговая политика была гораздо мудрее, чем с 1968 по 1982 год.[31]

Канзасский эксперимент

В мае 2012 г. Сэм Браунбэк, Губернатор штата Канзас, подписал закон "Заместитель законопроекта Сената Канзаса HB 2117",[32][33] который значительно снизил подоходный налог штата и был призван вызвать быстрый экономический рост. Снижение налогов было названо «Канзасским экспериментом»,[34] и описан как «один из самых чистых экспериментов по изучению того, как снижение налогов влияет на экономический рост в США».[35]Закон снизил налоги на АМЕРИКАНСКИЙ ДОЛЛАР$231 млн в первый год, и предполагалось, что общее сокращение АМЕРИКАНСКИЙ ДОЛЛАР$934 миллиона через шесть лет.[36] Они отменили налоги на "сквозной" доход (используемый частные предприниматели, партнерские отношения, общества с ограниченной ответственностью, подраздел S корпорации,[34][33] для владельцев почти 200 000 предприятий, а отдельные подоходный налог ставки тоже.[36]

Первоначальный законопроект, предложенный Браунбэком, компенсировал убытки, ожидаемые в результате сокращений, с увеличением штата. налог с продаж, а также устранение многочисленных налоговые льготы и отчисления, но к тому времени, когда законопроект поступил на подпись губернатору, они были сняты.[37] Затем Браунбэк утверждал, что сокращение окупится за счет увеличения доходов за счет ускорения экономического роста штата.[38] Сторонники указали на прогнозы консервативных Канзасский институт политики предсказывает, что законопроект приведет к увеличению налоговых поступлений на 323 миллиона долларов.[39]

Браунбэк прогнозировал, что его сокращения к 2020 году создадут еще 23000 рабочих мест в Канзасе.[33] С другой стороны, исследовательский персонал Законодательного собрания Канзаса предупредил о возможности дефицита почти в размере АМЕРИКАНСКИЙ ДОЛЛАР$2,5 миллиарда к июлю 2018 года.[36]Браунбэк сравнил свою политику снижения налогов с политикой Рональд Рейган, но также описал их как «настоящий живой эксперимент ... Посмотрим, как это работает».[40]Сокращения были основаны на типовом законодательстве, опубликованном консервативной Американский совет законодательных обменов (ALEC),[41][42] и были поддержаны Журнал "Уолл Стрит,[43][44] экономист по предложению Артур Лаффер,[45] и антиналоговый лидер Гровер Норквист.[46]

К 2017 году доходы государства упали на сотни миллионов долларов.[47] сокращение расходов на дороги, мосты и образование,[48][49] но вместо ускорения экономического роста рост в Канзасе неизменно оставался ниже среднего.[50] В рабочем документе двух экономистов из Государственного университета Оклахомы (Дэна Рикмана и Хунбо Ванга) с использованием исторических данных из нескольких других штатов со структурой экономики, аналогичной Канзасу, было обнаружено, что экономика Канзаса выросла примерно на 7,8% меньше, а занятость примерно на 2,6% меньше, чем могла бы. если Браунбэк не снизил налоги.[51][52]В 2017 году республиканское законодательное собрание Канзаса проголосовало за отмену сокращений, а после того, как Браунбэк наложил вето на отмену, отменил свое вето.[53]

По словам Макса Эренфройнда и экономистов, с которыми он консультировался, сокращение, а не увеличение экономического роста из-за снижения налогов, заключается в том, что «любые» выгоды от снижения налогов приходят в долгосрочной, а не в краткосрочной перспективе, а в краткосрочной перспективе. происходит серьезное падение спроса на товары и услуги. В экономике Канзаса сокращение расходов правительства штата приводит к сокращению доходов «служащих, поставщиков и подрядчиков» правительства штата, которые тратили большую часть своих доходов на местном уровне.[51] Кроме того, опасения по поводу большого бюджетного дефицита государства «могли удерживать предприятия от новых крупных инвестиций».[51]

Экономист Пол Кругман писал в 2017 году: «Сэм Браунбэк, губернатор штата Канзас, сократил налоги в рамках того, что он назвал« настоящим живым экспериментом »в консервативной налогово-бюджетной политике. Но обещанного им роста так и не произошло, в то время как финансовый кризис пришел. В то же время Джерри Браун Калифорния подняла налоги, что привело к заявлениям справа, что штат совершает «экономическое самоубийство»; на самом деле в штате наблюдается впечатляющая занятость и экономический рост ».[26]

Сам губернатор Браунбэк категорически отверг критику своих сокращений или необходимость корректировки закона.[54] объявляя снижение налогов успешным, обвиняя противоположное мнение в «сельской рецессии» и в «левых СМИ», которые «все время лгут о снижении налогов».[49]

Снижение налогов Трампом

Президент Трамп реализовал снижение подоходного налога с физических и юридических лиц, которое вступило в силу в 2018 году. Профессор экономики Рутгерса Фаррох Лангдана заявил, что снижение налогов Трампом было примером налоговой политики со стороны предложения, сославшись на письмо экономистов, долгое время связанных с теорией предложения. описывая их как таковые.[55]

Нью-Йорк Таймс В ноябре 2018 года сообщалось, что налоговая реформа Трампа «увеличила зарплаты большинства американских рабочих, увеличила прибыль крупных корпораций и ускорила экономический рост». Предупреждая, что «еще рано, но через десять месяцев после закон вступили в силу, обещанный скачок «со стороны предложения» найти труднее, чем стимул с высоким содержанием сахара ». Авторы объяснили, что« очень необычно для дефицита ... расти так сильно в периоды процветания »и что« финансовое здоровье США быстро ухудшается, поскольку доходы резко упали "(почти на 200 миллиардов долларов или около 6%) по сравнению с прогнозом CBO до снижения налогов. Результаты включали:

- Вопреки заявлениям, что снижение налогов окупится, дефицит бюджета в 2018 финансовом году вырос до 779 млрд долларов, что на 17% больше, чем в предыдущем году.

- Поступления от корпоративного налога в 2018 финансовом году снизились на треть.

- Выкуп акций значительно увеличился.

- Рост ВВП, инвестиции в бизнес и прибыль компаний увеличились.

- Типичный рабочий в крупной компании получил повышение в размере 225 долларов или единовременную премию в соответствии с законом.

- Рост реальной заработной платы (с поправкой на инфляцию) в 2018 году был несколько ниже, чем в 2017 году.[56]

Теория налогово-бюджетной политики

Фискальная политика со стороны предложения предназначена для увеличения совокупное предложение, в отличие от совокупный спрос, тем самым увеличивая объем производства и занятость при снижении цен. Такая политика бывает нескольких основных разновидностей:

- Инвестиции в человеческий капитал, такие как образование, здравоохранение, а также поощрение передачи технологий и бизнес-процессов для повышения производительности (производительность на одного работника). Поощрение глобальной свободной торговли через контейнеризация является важным недавним примером.

- Снижение налогов, чтобы стимулировать работу, инвестировать и рисковать. Снижение ставок налога на прибыль и отмена или снижение тарифов являются примерами такой политики.

- Инвестиции в новое капитальное оборудование и исследования и разработки (НИОКР) для дальнейшего повышения производительности. Разрешение предприятиям быстрее амортизировать капитальное оборудование (например, более одного года вместо 10), побуждает их покупать такое оборудование.

- Сокращение правительственных постановлений, чтобы стимулировать создание и расширение бизнеса.[57]

Одно из преимуществ такой политики состоит в том, что смещение кривой совокупного предложения наружу означает, что цены могут быть снижены вместе с увеличением производства и занятости. Это контрастирует с политикой спроса (например, более высокими государственными расходами), которая, даже в случае успеха, имеет тенденцию создавать инфляционное давление (т.е. повышать совокупный уровень цен) по мере смещения кривой совокупного спроса наружу. Инвестиции в инфраструктуру - это пример политики, которая включает элементы как со стороны спроса, так и со стороны предложения.[57]

Экономическая теория предложения утверждает, что повышение налогообложения неуклонно снижает экономическую активность в стране и препятствует инвестициям. Налоги выступают в качестве торгового барьера или тариф это заставляет экономических участников возвращаться к менее эффективным средствам удовлетворения своих потребностей. Таким образом, более высокое налогообложение ведет к снижению уровня специализации и экономической эффективности. Говорят, что идея иллюстрируется кривой Лаффера.[58]

Экономисты, занимающиеся вопросами предложения, меньше говорят о последствиях дефицита и иногда ссылаются на Роберт Барро В работе, которая утверждает, что рациональные экономические субъекты будут покупать облигации в достаточном количестве, чтобы снизить долгосрочные процентные ставки.[59]

Влияние на экономический рост и налоговые поступления

Многие сторонники предложения утверждают, что снижение налогов может привести к увеличению общих налоговых поступлений из-за положительного влияния снижения налогов на экономический рост.[16] Однако опрос ведущих экономистов 2012 года показал согласие с утверждением, что снижение налогов приведет к увеличению налоговых поступлений в Соединенных Штатах.[61]

Некоторые современные экономисты не считают экономику предложения устойчивой экономической теорией. Алан Блиндер назвав ее «злополучной» и, возможно, «глупой» школой на страницах учебника 2006 года.[62] Грег Мэнкью, бывший председатель президента Президент Джордж Буш с Совет экономических консультантов, высказал столь же резкую критику школы в ранних выпусках своего вводного учебника экономики. «Снижение налогов редко окупается. Читая академическую литературу, я полагаю, что около одной трети стоимости типичного снижения налогов окупается за счет более быстрого экономического роста».[63]

В статье 1992 г. Гарвардский международный обзор, Джеймс Тобин писал: «Идея о том, что снижение налогов на самом деле приведет к увеличению доходов, оказалась заслуживающей насмешек».[64]

Карл Кейс и Рэй Фэйр написали в Принципы экономики, «Крайние обещания экономики со стороны предложения не оправдались. Президент Рейган утверждал, что благодаря эффекту, изображенному на кривой Лаффера, правительство может поддерживать расходы, снижать налоговые ставки и уравновешивать бюджет. Это было не так. Государственные доходы резко упала с уровней, которые были бы достигнуты без снижения налогов ».[65]

Сторонники предложения Трабандт и Улиг утверждают, что «статическая оценка переоценивает потери доходов от снижения налогов на рабочую силу и капитал» и что «динамическая оценка "является лучшим предсказателем последствий снижения налогов.[66]

Исследование 1999 года, проведенное экономистом из Чикагского университета. Остан Гулсби, который исследовал основные изменения в высоких ставках подоходного налога в Соединенных Штатах с 1920-х годов, пришел к выводу, что в отчетных доходах лиц с высоким доходом наблюдаются лишь незначительные изменения, что указывает на то, что налоговые изменения мало повлияли на количество работающих людей.[67][68] Он пришел к выводу, что представление о том, что правительства могут привлечь больше денег за счет снижения ставок, «вряд ли будет верным при каких-либо предельных налоговых ставках, подобных сегодняшним».[67] Кроме того, некоторые исследования показали, что в последние несколько десятилетий снижение налогов в США редко возмещает потери доходов и оказывает минимальное влияние на рост ВВП.[69][70][71][72]

Рабочий документ 2008 года показал, что в случае России «снижение налоговых ставок может увеличить доходы за счет улучшения соблюдения налоговых требований».[73]

Новый экономический словарь Пэлгрейва сообщает, что оценки максимальных налоговых ставок сильно различаются, средний диапазон около 70%.[74] Опрос 2012 года показал, что ведущие экономисты пришли к единому мнению, что снижение ставки федерального подоходного налога в США приведет к увеличению ВВП, но не приведет к увеличению налоговых поступлений.[75] Согласно исследованию 2012 года, «максимальная предельная ставка [налога] в США находится далеко от вершины кривой Лаффера».[76]

Джон Куиггин различает кривую Лаффера и анализ налоговых ставок Лаффера. Кривая Лаффера была «правильной, но неоригинальной», но анализ Лаффера о том, что Соединенные Штаты находятся на неправильной стороне кривой Лаффера, «был оригинальным, но неверным».[77]

Снижение налогов в 1920-е годы

Сторонники экономики предложения иногда ссылались на снижение налогов, введенное в 1920-е годы, как на свидетельство того, что снижение налогов может увеличить налоговые поступления. После Первой мировой войны самый высокий налоговая категория, который был для тех, кто зарабатывает более 100 000 долларов в год (что сейчас составляет не менее 1 миллиона долларов в год), составлял более 70 процентов.[78] Акты доходов 1921, 1924 и 1926 уменьшил это ставка налога до менее 25 процентов, но налоговые поступления на самом деле значительно выросла.[79] Историк налоговой системы Джозеф Торндайк утверждает, что снижение налогов помогло «поддержать» рост, но не «покрыло полную стоимость этого снижения налогов».[80]

Согласно исследованию 1995 года, снижение налогов, проведенное в 1920-х годах, привело к сокращению уклонения от уплаты налогов.[81] Джин Смайли в Фонд экономического образования поясняет: «Доля подоходного налога, уплачиваемого более высокими классами налога на чистую прибыль, снизилась по мере повышения налоговых ставок. С уменьшением ставок в двадцатых годах налогоплательщики с более высокими доходами сократили размер своего дохода, а также количество деклараций и долю дохода. выросли налоги, уплачиваемые налогоплательщиками с более высокими доходами ".[82]

Закон о доходах 1964 года

Сторонники экономики предложения иногда ссылаются на снижение налогов, введенное президентом Линдоном Б. Джонсоном. Закон о доходах 1964 года. Джон Ф. Кеннеди за год до этого выступал за резкое снижение налоговой ставки в 1963 году, когда максимальная ставка подоходного налога составляла 91%, утверждая, что «[t] ax ставки слишком высоки сегодня, а налоговые поступления слишком низки, и это самый надежный способ поднять доходы в в долгосрочной перспективе - снизить ставки сейчас ».[83] В 1978 году CBO пришло к выводу, что снижение налогов привело к сокращению налоговых поступлений на 12 миллиардов долларов и что только от 3 до 9 миллионов долларов были возвращены из-за ускоренного экономического роста. По данным CBO, «большая часть этого роста [доходов] произошла за счет экономического роста, который имел бы место даже без снижения налогов».[80]

Рейганомика

Сторонники предложения оправдывали снижение налогов Рейганом в 1980-х годах, утверждая, что они приведут к чистому увеличению налоговых поступлений, однако налоговые поступления снизились (по сравнению с исходным уровнем без сокращений) из-за снижения налогов Рейгана и резкого увеличения дефицита во время президентского срока Рейгана.[84][85][86][87] В Казначейство изучил Снижение налогов Рейганом и пришли к выводу, что они значительно сократили налоговые поступления по сравнению с исходным уровнем без них.[88] В бюджете на 1990 год, подготовленном администрацией Рейгана, сделан вывод, что снижение налогов в 1981 году привело к сокращению налоговых поступлений.[80]

Как CBO, так и администрация Рейгана прогнозируют, что поступления от подоходного налога с физических лиц и предприятий будут ниже, если предложения Рейгана о снижении налогов будут реализованы, по сравнению с исходным уровнем политики без этих сокращений примерно на 50 миллиардов долларов в 1982 году и на 210 миллиардов долларов к 1986 году.[89] FICA налоговые поступления увеличились, потому что в 1983 году налоговые ставки FICA были увеличены с 6,7% до 7%, а потолок был увеличен на 2100 долларов. Для самозанятых налоговая ставка FICA повысилась с 9,35% до 14%.[90] Ставка налога FICA увеличивалась на протяжении всего срока полномочий Рейгана и выросла до 7,51% в 1988 году, а потолок был повышен на 61% за два срока Рейгана. Это повышение налогов на наемных работников, наряду с инфляцией, стало источником увеличения доходов в начале 1980-х годов.[91]

Некоторые критики со стороны предложения утверждали, что аргумент в пользу снижения налогов для увеличения доходов был дымовой завесой для "голодания" правительства доходов в надежде, что снижение налогов приведет к соответствующему снижению государственных расходов, но это действительно не оказалось так. Пол Самуэльсон назвал это понятие «теорией ленточного червя - идея о том, что способ избавиться от ленточного червя - это нанести удар пациенту в живот».[92]

Часто возникает путаница в значении термина «экономика предложения» между соответствующими идеями существования кривой Лаффера и верой в то, что снижение налоговых ставок может увеличить налоговые поступления. Многие экономисты, занимающиеся вопросами предложения, сомневаются в последнем утверждении, но при этом поддерживают общую политику снижения налогов. Экономист Грегори Мэнкью использовал термин «модная экономика», чтобы описать понятие снижения налоговых ставок, увеличивающего доход, в третьем издании своего Принципы макроэкономики учебник в разделе «Шарлатаны и чудаки»:

Пример изумительной экономики произошел в 1980 году, когда небольшая группа экономистов сообщила кандидату в президенты Рональду Рейгану, что повсеместное снижение ставок подоходного налога приведет к увеличению налоговых поступлений. Они утверждали, что если бы люди могли удерживать более высокую долю своего дохода, люди бы стали усерднее работать, чтобы получить больший доход. Они утверждали, что даже если налоговые ставки будут ниже, доходы вырастут настолько, что вырастут налоговые поступления. Почти все профессиональные экономисты, в том числе большинство из тех, кто поддерживал предложение Рейгана о сокращении налогов, считали такой результат слишком оптимистичным. Более низкие налоговые ставки могут побудить людей работать усерднее, и эти дополнительные усилия в некоторой степени компенсируют прямые последствия более низких налоговых ставок, но не было достоверных доказательств того, что объем трудовой деятельности вырастет настолько, чтобы вызвать рост налоговых поступлений в условиях более низких налогов. налоговые ставки. [...] Люди, соблюдающие причудливые диеты, подвергают риску свое здоровье, но редко достигают желаемой постоянной потери веса. Точно так же, когда политики полагаются на советы шарлатанов и чудаков, они редко получают желаемые результаты, на которые рассчитывают. После избрания Рейгана Конгресс утвердил снижение налоговых ставок, за которое выступал Рейган, но снижение налогов не привело к увеличению налоговых поступлений.[93][94]

Администрация Клинтона

Клинтон подписал Закон об омнибусной выверке бюджета 1993 года в закон, который повысил ставки подоходного налога с доходов выше 115000 долларов, создал дополнительные более высокие налоговые рамки для корпоративных доходов свыше 335000 долларов, снял ограничение на налоги на бесплатную медицинскую помощь, повысил налоги на топливо и увеличил, среди прочего, налоговую часть дохода социального обеспечения, подлежащую налогообложению. . В 1999 году CBO сообщила, что: «При отсутствии изменений в налоговом законодательстве общие доходы имеют тенденцию расти в течение нескольких лет такими же средними темпами, как и экономика. Но 1998 год стал пятым годом подряд, когда рост доходов опережал рост доходов в России. Национальный доход. Повышение налогов, введенное в 1993 году, способствовало увеличению доходов в 1994 и 1995 годах, но быстрый рост налогов на реализацию прироста капитала, увеличение налогооблагаемых доходов как доли ВВП и другие исключительные факторы с тех пор привели к увеличению доходов по отношению к ВВП. "[29] В 2008 г. Центр американского прогресса сравнил экономические и бюджетные результаты двух периодов предложения (1981–1992 и 2001–2007) с эпохой Клинтона (1993–2000) в качестве контрпримера, когда налоговые ставки были увеличены вопреки теории предложения. Что касается роста заработной платы, реальных инвестиций и ВВП, то в эпоху Клинтона результаты были лучше. В то время как снижение налогов в периоды предложения способствовало увеличению дефицита, повышение налогов в эпоху Клинтона способствовало возникновению профицитов.[95]

Снижение налогов Бушем

Во время своего президентства президент Буш подписал Закон об экономическом росте и налоговых льготах 2001 г. и Закон о согласовании налоговых льгот о рабочих местах и росте от 2003 года, что повлекло за собой значительное снижение налогов. В 2003 году Бюджетное управление Конгресса провело динамический скоринговый анализ снижения налогов, за которое выступали сторонники предложения, и обнаружило, что снижение налогов Бушем не окупится. Две из девяти моделей, использованных в исследовании, предсказывали значительное улучшение дефицита в течение следующих десяти лет в результате снижения налогов, но только исходя из предположения, что люди будут работать усерднее с 2004 по 2014 год, потому что они считали, что снижение налогов продолжится. снова в 2014 году, и они хотели заработать больше денег до истечения срока снижения налогов.[96]

В 2006 году CBO выпустило исследование под названием «Динамический анализ постоянного продления президентских налоговых льгот».[97] Это исследование показало, что при наилучшем возможном сценарии постоянное снижение налогов приведет к росту экономики «в долгосрочной перспективе» на 0,7%. Поскольку «долгосрочная перспектива» не определена, некоторые комментаторы[98] предложили использовать 20 лет, чтобы в лучшем случае годовой рост ВВП составлял 0,04%. По сравнению со стоимостью снижения налогов, лучший сценарий роста все еще недостаточен для оплаты снижения налогов. Предыдущие официальные оценки CBO определили, что снижение налогов обошлось в 1,4% ВВП. Согласно исследованию, если будет применен лучший сценарий роста, снижение налогов все равно будет стоить 1,27% ВВП.[98] Это исследование подверглось критике со стороны многих экономистов, в том числе профессора экономики Гарварда Грега Мэнкью, который указал, что CBO использовала очень низкое значение для эластичности предложения компенсированной рабочей силы, взвешенной по доходам, равное 0,14.[99] В статье, опубликованной в Journal of Public Economics, Мэнкью и Мэтью Вайнциерл отметили, что в текущих экономических исследованиях подходящее значение эластичности предложения рабочей силы составляет около 0,5.[100]

В Бюджетное управление Конгресса (CBO) подсчитала, что расширение Снижение налогов Бушем после истечения срока их действия в 2010 году дефицит увеличится на 1,8 триллиона долларов за 10 лет.[101] CBO также завершила исследование в 2005 году, в котором анализировала гипотетическое снижение налога на прибыль на 10%, и пришла к выводу, что при различных сценариях будет минимальная компенсация потери доходов. Другими словами, дефицит увеличится почти на ту же величину, что и снижение налогов в первые пять лет с ограниченными доходами обратной связи в дальнейшем.[102]

Согласно анализу Институт экономической политики, снижение налогов Бушем не способствовало росту, поскольку все макроэкономические показатели роста были значительно ниже среднего уровня за 2001–2005 гг. бизнес цикл. Эти критики утверждают, что снижение налогов Бушем лишь лишило правительство доходов, необходимых для поддержания сбалансированности бюджета.[103]

Перед президентом Джордж Буш подписали снижение налогов в 2003 г., Институт экономической политики (EPI) опубликовал заявление, подписанное десятью лауреатами Нобелевской премии, озаглавленное "Заявление экономистов против снижения налогов Бушем ", в котором говорится:

Принятие решения о снижении налогов ухудшит долгосрочные перспективы бюджета, увеличив прогнозируемый хронический дефицит страны. Это финансовое ухудшение снизит способность правительства финансировать пособия по социальному обеспечению и медицинской помощи, а также инвестиции в школы, здравоохранение, инфраструктуру и фундаментальные исследования. Более того, предлагаемое снижение налогов вызовет дальнейшее неравенство в доходах после уплаты налогов.[104]

Нобелевский лауреат экономист Милтон Фридман согласился, что снижение налогов приведет к сокращению налоговых поступлений и приведет к недопустимому дефициту, хотя он поддержал их как средство ограничения федеральных расходов.[105] Фридман охарактеризовал сокращение государственных налоговых поступлений как «сокращение их пособий».

Снижение налогов Трампом

Некоторые сторонники снижения налогов в 2017 году, введенного администрацией Трампа, утверждали, что снижение налогов будет нейтральным для доходов. Сторонники утверждали это до принятия налоговых льгот и продолжали утверждать, что снижение налогов окупилось в годы, последовавшие за снижением налогов; По оценке CBO в 2017 году, снижение налогов приведет к увеличению дефицита, а анализ, опубликованный позже, показал, что снижение налогов действительно привело к увеличению дефицита.[106][107][108] Нью-Йорк Таймс В августе 2019 года сообщалось, что: «Рост количества красных чернил является следствием резкого падения федеральных доходов после снижения налогов г-ном Трампом в 2017 году, которое привело к снижению индивидуальных и корпоративных налоговых ставок, в результате чего в министерство финансов поступает гораздо меньше налоговых долларов. Налоги доходы за 2018 и 2019 годы упали более чем на 430 миллиардов долларов по сравнению с прогнозом бюджетного управления на июнь 2017 года, до принятия налогового закона в декабре того же года ».[109]

Влияние на неравенство доходов

Неравенство доходов можно измерить как до, так и после уплаты налогов. Нет единого мнения о влиянии сокращения подоходного налога на неравенство доходов до налогообложения, хотя одно исследование 2013 года показало сильную корреляцию между тем, насколько были снижены предельные ставки налогов, и большим неравенством до налогообложения во многих странах.[110] Однако важным побочным эффектом снижения подоходного налога в США является увеличение неравенства доходов после уплаты налогов (при прочих равных ), что означает, что наиболее высокооплачиваемые сотрудники получают большую долю дохода после уплаты налогов.[111] Это связано с несколькими факторами налоговой политики:

- Федеральный подоходный налог является прогрессивным, что означает, что более высокие ставки налога на прибыль взимаются с более высоких уровней дохода. Например, супружеские пары, подающие совместно документы в 2017 году, платят 25% налога на свой доход от 75 900 до 153 100 долларов США, но 39,6% для дохода выше 470 700 долларов США.[112] Эта прогрессивная политика означала, что 1% самых богатых людей платили примерно 45% подоходного налога, несмотря на то, что в 2014 году заработали 17% прибыли до налогообложения.[113] Таким образом, снижение ставок подоходного налога означает, что домохозяйства с более высокими доходами платят относительно меньше, оставляя им большую долю дохода после уплаты налогов.[111]

- Примерно 40-50% американских домохозяйств не платят федеральный подоходный налог либо потому, что они не получают достаточного дохода для уплаты федерального подоходного налога, либо потому, что не имеют права на исключения (например, многие пожилые домохозяйства не платят подоходный налог со своих пособий по социальному обеспечению). Доля домохозяйств, уплачивающих подоходный налог по возрасту, имеет тенденцию повышаться в лучшие годы работы (достигает пика около 80% в возрасте 50 лет) и падает после выхода на пенсию.[114]

- Подоходный налог отличается от налога на заработную плату, который платят все работники. Другими словами, в чеке заработной платы будут суммы снятия налогов на заработную плату (например, Социальная защита и Medicare ) вместе со снятием средств по федеральному подоходному налогу; некоторые из последних могут быть возвращены при подаче годовой налоговой декларации. Налоги на заработную плату представляют собой фиксированные налоги (взимается такая же ставка) на заработную плату и доход от заработной платы до определенного порогового значения (127 400 долларов США в 2017 году).[115]

Например, Центр налоговой политики оценили подробное предложение кандидата в президенты о снижении налогов со стороны предложения Джеб Буш в 2015 году. Они пришли к выводу, что это предложение резко увеличит дефицит и усугубит неравенство доходов после уплаты налогов.[116]

Сочетание рыночных сил, приводящих к неравенству до налогообложения, в сочетании со снижением предельных налоговых ставок после 1979 г. привело к тому, что доля дохода после налогообложения, полученного 1% самых богатых доходов, увеличилась с 7,4% до пикового значения в 16,7% в 2007 г., а затем упала до 12,4% в 2013 году. Повышение налогов, вступившее в силу в 2013 году, в связи с истечением срока снижения налогов Бушем для доходов свыше 400 000 долларов (450 000 долларов для пар, подающих совместную регистрацию) наряду с другими увеличениями налогов на высокие доходы, связанные с Закон о защите пациентов и доступном медицинском обслуживании (Obamacare) способствовали снижению неравенства после уплаты налогов, хотя этого было недостаточно, чтобы компенсировать рост неравенства с 1979 года.[111]

Критика

Критики политики со стороны предложения подчеркивают растущий федеральный дефицит, усиление неравенства доходов и отсутствие роста.[118] Они утверждают, что кривая Лаффера измеряет только ставку налогообложения, а не налоговые поступления, что может быть более надежным предиктором того, Налоговый кодекс изменение стимулирует или ослабляет.[119] Дэвид Харпер утверждает, что некоторые экономисты отклоняют теорию, как не предлагая «ничего особенно нового или спорного в качестве обновленного зрения классической экономики».[120]

Написав в 2010 году, Джон Куггин сказал: "В той мере, в какой была экономическая реакция на снижение налогов Рейганом и на снижение налогов Джорджем Бушем двадцатью годами позже, похоже, что это была в значительной степени кейнсианская реакция со стороны спроса, которую следовало ожидать, когда правительства предоставляют домохозяйствам. с дополнительной чистой прибылью в условиях депрессивной экономики ».[77]

Снижение предельных налоговых ставок также может рассматриваться как выгодное в первую очередь для богатых, что некоторые считают политически, а не экономически мотивированным:[121]

Конкретный набор глупых идей, претендующих на название «экономика предложения», представляет собой причудливую доктрину, которая имела бы небольшое влияние, если бы не апеллировала к предрассудкам редакторов и богатых людей.

— Пол Кругман[122]

Г-н. Дэвид Стокман сказал, что экономика предложения была просто прикрытием для подхода к экономической политике, основанного на принципе «просачивания вниз» - того, что старшее и менее элегантное поколение называло теорией лошади и воробья: если вы накормите лошадь достаточным количеством овса, некоторые из них перейдут к дорога для воробьев.

— Джон Кеннет Гэлбрейт[123]

Смотрите также

Примечания и ссылки

- ^ Нева Гудвин; Джонатан М. Харрис; Джули А. Нельсон; Брайан Роуч; Мариано Торрас (4 марта 2015 г.). Принципы экономики в контексте. Рутледж. п. 286. ISBN 978-1-317-46217-0.

экономика предложения: макроэкономическая теория [...]

- ^ Двиведи (2010). Макроэкономика, 3E. Тата МакГроу-Хилл Образование. п. 372. ISBN 978-0-07-009145-0.

Экономика предложения - самая последняя макроэкономическая мысль.

- ^ Ванниски, Джуд (1978). Как устроен мир: как экономика терпит неудачу и достигает успеха. Нью-Йорк: Основные книги. ISBN 0-465-09095-8.

- ^ Kyer, Ben L .; Мэггс, Гэри Э. (1994). «Макроэкономический подход к преподаванию экономики со стороны предложения». Журнал экономического образования. 25 (1): 44–48. Дои:10.2307/1182895. ISSN 0022-0485. JSTOR 1182895.

- ^ Кольб, Роберт В. (27 марта 2018 г.). Энциклопедия деловой этики и общества SAGE. Публикации SAGE. п. 3303. ISBN 978-1-4833-8151-0.

- ^ Мэнкью, Н. Грегори (1 января 2020 г.). Принципы экономики. Cengage Learning. С. 161–162. ISBN 978-0-357-13380-4.

- ^ Роберт Д. Аткинсон (29 октября 2007 г.). Безумие со стороны предложения: почему консервативная экономика терпит неудачу, либеральная экономика дает сбой, а экономика инноваций - это ответ. Роуман и Литтлфилд. п. 50. ISBN 978-0-7425-5107-7.

- ^ Кейс, Карл Э. и Фэйр, Рэй К. (1999). Принципы экономики (5-е изд.), С. 780. Прентис-Холл. ISBN 0-13-961905-4.

- ^ Schmidt, I .; Ритталер, Дж. Б. (28 февраля 1989 г.). Критическая оценка Чикагской школы антимонопольного анализа. Springer Science & Business Media. ISBN 9789024737925 - через Google Книги.

- ^ Ганди, мистер Вед П .; Эбрилл, г-н Лиам П .; Шом, мистер Партхасрати; Антон, г-н Луис А. Манас; Modi, Jitendra R .; Санчес-Угарте, г-н Фернандо Дж .; Маккензи, г-н Г. А. (15 июня 1987 г.). Налоговая политика со стороны предложения: ее значение для развивающихся стран. Международный Валютный Фонд. ISBN 9781455271962 - через Google Книги.

- ^ Бартлетт, Брюс. "Экономика предложения:" Экономика вуду "или устойчивый вклад?" (PDF). Laffer Associates: исследование инвестиций в предложение (11 ноября 2003 г.). Получено 17 ноября, 2008.

- ^ Серый, стр. 26–7. Либерализм. Миннеаполис: Университет Миннесоты, 1995. ISBN 0-8166-2801-7

- ^ Бернс, Джон В .; Тейлор, Эндрю Дж. (2000). «Мифические причины республиканской революции в экономике предложения». Партийная политика. 6 (4): 419–440. Дои:10.1177/1354068800006004002. ISSN 1354-0688. S2CID 144473289.

- ^ Гросс, Нил; Медвец, Томас; Рассел, Руперт (11 августа 2011 г.). «Современное американское консервативное движение». Ежегодный обзор социологии. 37 (1): 325–354. Дои:10.1146 / annurev-soc-081309-150050. ISSN 0360-0572.

Джуд Ванниски, который написал библию по экономике предложения, The Way the World Works (1978), в то время как научный сотрудник AEI

- ^ Лаффер, Артур (1 июня 2004 г.). «Кривая Лаффера, прошлое, настоящее и будущее». Фонд наследия. Получено 11 декабря, 2007.

- ^ а б Бартлетт, Брюс (6 апреля 2007 г.). «Как просочилась экономика предложения». Нью-Йорк Таймс.

- ^ Ванниски, Джуд "Налогообложение прироста капитала " В архиве 2 мая 2014 г. Wayback Machine

- ^ Алан Рейнольдс (июль 1999 г.). «Налог на прирост капитала: анализ вариантов реформы для Австралии» (PDF). Гудзоновский институт. Архивировано из оригинал (PDF) 18 июля 2005 г.

- ^ (Карл Кейс и Рэй Фэйр, 1999: стр. 781–2).

- ^ Case & Fair, стр. 781–2.

- ^ Малабре младший, стр. 170–1.

- ^ «Разрушение левых мифов о Рейганомике». CapX. 22 июня 2017 г.

- ^ Малабре-младший, стр. 188.

- ^ Малабре-младший, стр. 195.

- ^ «Распределение доходов населения и федеральных налогов, 2010 г.». Бюджетное управление Конгресса США (CBO). 4 декабря 2013 г.. Получено 6 января, 2014.

- ^ а б c "Зомби экономики вуду". nytimes.com. 24 апреля 2017 г.. Получено 6 марта, 2020.

- ^ "Сообщение в Twitter: Таблица налоговых ставок". Пол Кругман. 22 апреля 2017 г.. Получено 6 марта, 2020.

- ^ а б «Ретроспектива американской экономической политики в 1990-е годы». brookings.edu. 2 ноября 2001 г.

- ^ а б «Экономический и бюджетный прогноз: 2000-2009 финансовые годы» (PDF). cbo.gov. Январь 1999 г.

- ^ Корнацкий, Стив (19 апреля 2011 г.). "Десятилетие Республиканская партия надеется, что вы забыли". Салон. Получено 22 декабря, 2018.

- ^ «Экономика предложения через 30 лет, презентация в Университете Вандербильта». Исследовательские ворота. 23 января 2003 г.. Получено 5 марта 2020.

- ^ «Заменитель Сената HB 2117 Комитетом по налогообложению - снижение ставок подоходного налога для физических лиц и определение налоговых вычетов; освобождение от подоходного налога; возмещение налога на имущество в усадьбе; возмещение налога с продаж продуктов питания». Получено 29 октября, 2014.

- ^ а б c «Владельцы малого бизнеса Канзаса говорят, что отмена налога на прибыль - большая помощь». Уичито Игл. 24 мая 2012 г.

- ^ а б ХОБСОН, ДЖЕРЕМИ; РАССЕЛ, ДИН; РАФЕЛЬСОН, САМАНТА (25 октября 2017 г.). «Поскольку Трамп предлагает снижение налогов, Канзас имеет дело с последствиями экспериментов». энергетический ядерный реактор. Получено 20 ноября, 2018.

- ^ Гейл, Уильям Г. (11 июля 2017 г.). «Эксперимент по снижению налогов в Канзасе». Институт Брукингса. Получено 20 ноября, 2018.

- ^ а б c «Браунбэк подписывает закон о сокращении налогов на церемонии в здании парламента». КАКЕ Новости. Архивировано из оригинал 29 октября 2014 г.. Получено 29 октября, 2014.

- ^ Уильямсон, Кевин Д. (3 мая 2016 г.). "Голодать зверя в Канзасе". Национальное обозрение. Получено 10 октября, 2016.

- ^ Колдуэлл, Патрик (4 мая 2016 г.). «Экономика просачивания вниз разрушила экономику Канзаса». Мать Джонс. Получено 10 октября, 2016.

- ^ Левиц, Эрик (18 марта 2016 г.). «Республиканская партия должна ответить за то, что она сделала с Канзасом и Луизианой». New York Magazine. Получено 10 октября, 2016.

- ^ «Браунбэк получил признание за комментарий о снижении налогов». Лоуренс Журнал Мир. Получено 28 октября, 2014.

- ^ Ротшильд, Скотт (17 декабря 2013 г.). "Браунбэк говорит, что восприятие влияния ALEC" преувеличено'". Лоуренс Журнал-Мир.

- ^ Пилкингтон, Эд (20 ноября 2013 г.). «Obamacare сталкивается с новой угрозой на государственном уровне со стороны корпоративной группы интересов Алека». Хранитель.

- ^ Браунбэк, Сэм. «Возрождение Среднего Запада, основанное на формуле Рейгана». Получено 28 октября, 2014.

- ^ Купер, Брэд (23 мая 2012 г.). «Браунбэк подписывает соглашение о значительном снижении налогов в Канзасе». Канзас-Сити Стар. Получено 10 октября, 2016.

- ^ Джош Барро (27 июня 2014 г.). «Да, если вы сократите налоги, вы получите меньше налоговых поступлений». Нью-Йорк Таймс. Получено 2 сентября, 2014.

- ^ «Норквист защищает снижение налогов, несмотря на беды Браунбэка в Канзасе». Холм. Получено 29 октября, 2014.

- ^ Кассельман, Бен; Кёрт-Бейкер, Мэгги; Барри-Джестер, Анна Мария; Ченг, Мишель (9 июня 2017 г.). «Канзасский эксперимент - плохая новость для снижения налогов Трампом». Пять тридцать восемь. Пять тридцать восемь. Получено 4 октября, 2017.

- ^ "Законодательное собрание Канзаса одобряет бюджетную сделку после того, как законодатели выступили с резкой критикой государственных финансов", В архиве 4 октября 2017 г. Wayback Machine 2 мая 2016 г., Топика Капитал-Журнал

- ^ а б "Канзасские республиканцы недовольны своим экспериментом по снижению налогов" 24 февраля 2017 г., Атлантический океан

- ^ Глекман, Ховард (7 июня 2017 г.). "Великий эксперимент по снижению налогов в Канзасе обрушился и сгорел". Forbes. Получено 20 ноября, 2018.

- ^ а б c Эренфройнд, Макс (15 июня 2017 г.). "Wonkblog. Консервативный эксперимент Канзаса, возможно, прошел хуже, чем думали люди". Вашингтон Пост. Получено 22 ноября, 2018.

- ^ Рикман, Дэн С., Дэн С .; Ван, Хунбо (9 июня 2017 г.). «Две сказки о двух штатах США: жесткая бюджетная экономия в регионе и экономические показатели». Мюнхенский личный архив RePEc. Получено 22 ноября, 2018.

- ^ Берман, Рассел (7 июня 2017 г.). "Смерть консервативного эксперимента Канзаса". Атлантический океан. Получено 7 июня, 2017.

- ^ ЛОУРИ, БРАЙАН; МУДРО, LINDSAY; WOODALL, ОХОТНИК; ШОРМАН, ДЖОНАТАН (24 января 2018 г.). "Браунбэк, подтвержденный драматическим голосованием в округе Колумбия, оставляет в Канзасе наследие споров". Канзас-Сити Стар. Получено 29 ноября, 2018.

- ^ «Экономическая теория предложения лежит в основе налогового плана Трампа». Бизнес-школа Рутгерса - Ньюарк и Нью-Брансуик.

- ^ Танкерсли, Джим; Филлипс, Мэтт (12 ноября 2018 г.). «Снижение налогов Трампом должно было изменить корпоративное поведение. Вот что произошло» - через NYTimes.com.

- ^ а б Чан, Эрик (2014). CoreMacroeconomics 3-е изд.. Стоит издателям. п. 245. ISBN 978-1-4292-7849-2.

- ^ (Карл Кейс и Рэй Фэйр, 1999: стр. 780–1).

- ^ Рейнольдс, Алан. «Традиционная» гипотеза: оценки дефицита, нормы сбережений, двойной дефицит и кривые доходности » (PDF). Институт Катона. Архивировано из оригинал (PDF) 6 августа 2009 г.. Получено 19 октября, 2010.

- ^ «Снижение налогов для создателей вакансий». Нью-Йорк Таймс. 19 октября 2012 г.

- ^ «Кривая Лаффера». IMG Форум. Школа бизнеса Бута Чикагского университета. Получено 15 июня, 2015.

- ^ Блиндер А.С. (2006). «Может ли фискальная политика улучшить макростабилизацию». In Kopcke, E .; Tootell, G.M.B .; Триест, Р. К. (ред.). Макроэкономика фискальной политики. Кембридж, Массачусетс: MIT Press. С. 23–62. ISBN 0-262-11295-7.

- ^ Мэнкью, Н. Грегори (2 июня 2017 г.). «Снижение налогов может быть неплохо. Но помните о дефиците». Нью-Йорк Таймс.

- ^ Тобин, Дж. (1992). «Проклятие вуду». Гарвардский международный обзор. 14 (4): 10.

- ^ Case, K. E .; Ярмарка, Р. К. (2007). Принципы экономики (8-е изд.). Верхнее Седл-Рив, Нью-Джерси: Прентис-Холл. ISBN 978-0-13-228914-6.

- ^ "Microsoft Word - SFB DP Frontpage.doc" (PDF).

- ^ а б Goolsbee, Austan (1999). «Доказательства кривой Лаффера для высоких доходов за шесть десятилетий налоговой реформы». Документы Брукингса по экономической деятельности. 1999 (2): 1–64. Дои:10.2307/2534678. ISSN 0007-2303. JSTOR 2534678.

- ^ «Новый урожай кандидатов обнаруживает отца экономики предложения». Вашингтон Пост. 2015.

- ^ Снижение налогов: мифы и реальность, Центр приоритетов бюджета и политики, 9 мая 2008 г., получено 26 августа, 2016

- ^ Фурман, Джейсон (24 августа 2006 г.), Динамический скоринговый анализ казначейства опровергает претензии сторонников снижения налогов, Центр по бюджетным и политическим приоритетам, получено 26 августа, 2016

- ^ Барро, Джош (17 марта 2015 г.). «Снижение налогов по-прежнему не окупается». Нью-Йорк Таймс. ISSN 0362-4331. Получено 26 августа, 2016.

- ^ Гейл, Уильям Дж .; Самвик, Эндрю А. (9 сентября 2014 г.), Влияние изменений налога на прибыль на экономический рост (PDF), Институт Брукингса, получено 26 августа, 2016

- ^ Папп, Т.К. и Такатс, Э. «Снижение налоговых ставок и соблюдение налоговых требований - пересмотр кривой Лаффера» (PDF). Рабочий документ МВФ. Цитировать журнал требует

| журнал =(Помогите) - ^ Фуллертон, Дон (2008). «Кривая Лаффера». В Durlauf, Steven N .; Блюм, Лоуренс Э. (ред.). Новый экономический словарь Пэлгрейва (2-е изд.). п.839. Дои:10.1057/9780230226203.0922. ISBN 978-0-333-78676-5.

- ^ "Кривая Лаффера | Форум IGM". www.igmchicago.org. Получено 14 октября, 2017.

- ^ Саез, Эммануэль; Слемрод, Джоэл; Гертц, Сет Х. (2012). «Эластичность налогооблагаемого дохода по отношению к предельным налоговым ставкам: критический обзор». Журнал экономической литературы. 50 (1): 3–50. Дои:10.1257 / jel.50.1.3. ISSN 0022-0515. JSTOR 23269968. S2CID 13169826.

- ^ а б Куиггин, Джон (21 мая 2012 г.). Зомби-экономика. Издательство Принстонского университета. п. 142. Дои:10.2307 / j.ctt7rg7m. ISBN 978-1-4008-4208-7.

- ^ 4 марта, Вероника де Руги; 2003 г. (4 марта 2003 г.). «Снижение подоходного налога в 1920-е годы привело к экономическому росту и увеличению федеральных доходов». Институт Катона.CS1 maint: числовые имена: список авторов (ссылка на сайт)

- ^ Митчелл, Дэниел. «Фонд наследия». Фонд наследия.

- ^ а б c «Урок истории: окупается ли большое снижение налогов?». Вашингтон Пост. 2017.

- ^ Смайлик, Джин; Кин, Ричард Х. (1995). «Федеральная политика в области подоходного налога с физических лиц в 1920-е годы». Журнал экономической истории. 55 (2): 285–303. Дои:10.1017 / S0022050700041061. ISSN 1471-6372.

- ^ Смайли, Джин (1 октября 1996 г.). «Снижение предельных налоговых ставок: данные 1920-х годов - Джин Смайли». fee.org.

- ^ «Снижение налогов, королевский доллар и рост: от Джона Кеннеди до Рейгана и Трампа». 16 сентября 2016 г.

- ^ «Могут ли страны снизить налоги и повысить доходы?». Экономист. ISSN 0013-0613. Получено 13 июня, 2020.

- ^ «Как налоговая перестройка Республиканской партии сравнивается с налоговыми законами эпохи Рейгана». PBS NewsHour. 4 декабря 2017 г.. Получено 13 июня, 2020.

- ^ "Как пошло на пользу сокращение налогов Рейганом". NPR.org. Получено 14 июня, 2020.

- ^ Наризны, Кевин (2003). «И оружие, и масло, или ничего другого: классовые интересы в политической экономии перевооружения». Обзор американской политической науки. 97 (2): 203–220. Дои:10.1017 / S0003055403000625. ISSN 1537-5943.

[Рейган] предложил новую парадигму, экономику предложения, которая обещала увеличить доходы за счет снижения налогов (Hibbs 1987, 280–87, 296–326). Несмотря на сомнительную логику, явная новизна идеи дала Рейгану большую свободу действий в бюджетной политике, чем обычно могло бы принять общественность (Modigliani and Modigliani 1987; Peterson 1985) ... У него было лишь короткое окно возможностей, прежде чем экономическая теория предложения была был дискредитирован ошеломляющим бюджетным дефицитом

- ^ Казначейство (сентябрь 2006 г.) [2003 г.]. «Влияние основных налоговых законопроектов на доход» (PDF). Министерство финансов США. Рабочий документ 81, таблица 2. Получено 28 ноября, 2007. Цитировать журнал требует

| журнал =(Помогите) - ^ «Анализ изменений бюджета президента Рейгана на 1982 финансовый год - см. Таблицу 4» (PDF). cbo.gov. 25 марта 1981 г.

- ^ «Максимальные годовые налогооблагаемые доходы и ставки взносов» (PDF). Администрация социального обеспечения.

- ^ Снижение налогов Рейганом: уроки налоговой реформы – Объединенный экономический комитет В архиве 26 февраля 2009 г. Wayback Machine

- ^ Малабре, мл., Стр. 197–8.

- ^ Шайбер, Ноам (2004-04-08). "Сможет ли Грег Мэнкью выжить в политике?". Новая Республика. Архивировано из оригинал 23 апреля 2008 г.

- ^ Мур, Стивен (28 февраля 2003 г.). "Подумайте дважды о Грегори Мэнкью". Национальное обозрение.

- ^ "Прогуляйтесь по стороне предложения". americanprogress.org. 12 сентября 2008 г.

- ^ «Динамический» подсчет очков положил конец дискуссиям о налогах и доходах. Автор Алан Мюррей. Wall Street Journal. (Восточное издание). Нью-Йорк, Нью-Йорк: 1 апреля 2003 г., стр. А.4

- ^ Microsoft Word - анальный отчет Treasury Dyn 24 июля 10:00 II ФИНАЛ.doc В архиве 14 июля 2007 г. Wayback Machine

- ^ а б «Динамический скоринговый анализ казначейства опровергает утверждения сторонников снижения налогов - Центр по бюджетным и политическим приоритетам». 17 ноября 2008 г.

- ^ "Блог Грега Мэнкью: CBO по экономике предложения".

- ^ "Журнал общественной экономики: динамическая оценка: краткое руководство" (PDF). Журнал общественной экономики. 90: 1415–1433. Дои:10.1016 / j.jpubeco.2005.11.006.

- ^ «Анализ бюджетных предложений президента на 2008 финансовый год» (PDF). 21 марта 2007 г.

- ^ «Анализ экономических и бюджетных последствий 10-процентного снижения ставок подоходного налога» (PDF). 1 декабря 2005 г.

- ^ Бум, которого не было В архиве 29 декабря 2007 г. Wayback Machine

- ^ «Заявление экономистов против снижения налогов Бушем (2003 г.)».

- ^ Фридман, Милтон (15 января 2003 г.). "Чего хочет каждый американец". Wall Street Journal.

- ^ Прамук, Джейкоб (8 ноября 2017 г.). «План снижения налогов Республиканской партии добавит 1,7 трлн долларов к дефициту, проекты CBO». CNBC. Получено 16 июня, 2020.

- ^ Гор, Д'Анджело (2 августа 2018 г.). "CBO не говорила, что сокращение налогов" фактически оплачено "'". FactCheck.org. Получено 16 июня, 2020.

- ^ Кили, Евгений (12 марта 2019 г.). "Обман доходов Ларри Кудлоу". FactCheck.org. Получено 16 июня, 2020.

- ^ Танкерсли, Джим; Кокрейн, Эмили (21 августа 2019 г.). «В следующем году дефицит достигнет 1 триллиона долларов, по прогнозам бюджетного управления» - через NYTimes.com.

- ^ Вайсманн, Иордания (30 мая 2013 г.). «Исследование: снижение налогов может в конечном итоге привести к неравенству доходов». Атлантический океан.

- ^ а б c «Распределение доходов домохозяйств и федеральных налогов, 2013 - Бюджетное управление Конгресса». www.cbo.gov.

- ^ Померло, Кайл (10 ноября 2016 г.). «Налоговые брекеты 2017 - Центр федеральной налоговой политики».

- ^ Франк, Роберт (14 апреля 2015 г.). «1% лучших платят почти половину федерального подоходного налога». CNBC.

- ^ Washington Post - Брэд Плюмер - Кто не платит налоги, в восьми графиках - 18 сентября 2012 г.

- ^ «Информационный бюллетень Управления социального обеспечения - Изменения в системе социального обеспечения за 2017 год» (PDF).

- ^ План по снижению налогов Washington Post - Джареда Бернштейна - Буша - потеря триллионов и усугубление неравенства - 11 декабря 2015 г.

- ^ Оптимальное налогообложение максимальных доходов от труда: история трех эластичностей Томас Пикетти, Эммануэль Саез, Стефани Станчева, NBER, ноябрь 2011 г.

- ^ Гейл, В. Г. и Орзаг, П. Р. (9 мая 2003 г.). «Налоговый план Буша сокращает рост». Институт Брукингса. Получено 23 октября, 2007.

- ^ Холтер; и другие. (Ноябрь 2014 г.). «Как налоговая прогрессивность и неоднородность домохозяйств влияют на кривые Лаффера?» (PDF). Пеннский институт экономических исследований. Центр исследований экономической политики. Получено 29 июля, 2015. Цитировать журнал требует

| журнал =(Помогите) - ^ Харпер, Дэвид. «Понимание экономики предложения».

- ^ Кругман, Пол (23 декабря 2005 г.). "Зомби, снижающие налоги". Нью-Йорк Таймс.

- ^ Кругман, Пол Р. (2009). Возвращение экономики депрессии и кризис 2008 года. W.W. Нортон. п.192. ISBN 978-0-393-07101-6.

- ^ Гэлбрейт, Джон Кеннет (1982-02-04). «Экономика рецессии». Нью-Йоркское обозрение книг.

внешняя ссылка

- Соуэлл, Томас. Теория "просачивания вниз" и "снижение налогов для богатых".

- Гвартни, Джеймс Д. (2008). «Экономика предложения». В Дэвид Р. Хендерсон (ред.). Краткая энциклопедия экономики (2-е изд.). Индианаполис: Библиотека экономики и свободы. ISBN 978-0865976658. OCLC 237794267.

- «Фрагмент лекции Манделла о присуждении Нобелевской премии» (присуждается за несвязанную работу в оптимальная валютная зона ). Утверждение, что экономика со стороны предложения была ответственна за рост, стабильность цен и распад Советского Союза.

- «Библиотека стороны предложения». Сборник эссе и исследований Роберта Манделла, Пола Крейга Робертса, Стивена Энтина и Алан Рейнольдс.