Корпоративные финансы - Corporate finance - Wikipedia

| Корпоративные финансы |

|---|

|

| Рабочий капитал |

| Разделы |

| Социальные компоненты |

Корпоративные финансы это площадь финансы что касается источников финансирования, структура капитала корпораций, действия, которые предпринимают менеджеры для увеличения ценить фирмы в акционеры, а инструменты и анализ используется для распределения финансовых ресурсов. Основная цель корпоративных финансов - максимизировать или увеличить акционерной стоимости.[1]

Соответственно, корпоративные финансы состоят из двух основных дисциплин.[нужна цитата ]Бюджетирование капитала занимается установлением критериев того, какие проекты с добавленной стоимостью должны получать инвестиционное финансирование, и следует ли финансировать эти инвестиции с помощью беспристрастность или же долг капитал. Рабочий капитал менеджмент - это управление денежными средствами компании, имеющими дело с краткосрочными действующий баланс текущие активы и текущие обязательства; основное внимание здесь уделяется управлению наличными, запасы и краткосрочные заимствования и кредиты (например, условия кредита, предоставляемого клиентам).

Условия корпоративного финансирования и корпоративный финансист также связаны с инвестиционная деятельность банков. Типичная роль инвестиционный банк заключается в оценке финансовых потребностей компании и привлечении соответствующего капитала, который наилучшим образом соответствует этим потребностям. Таким образом, термины «корпоративные финансы» и «корпоративный финансист» могут быть связаны с операциями, в которых капитал привлекается для создания, развития, роста или приобретения предприятий. Недавние правовые и нормативные изменения в США, вероятно, изменят состав группы организаторов и финансистов, желающих организовать и предоставить финансирование для определенных сделок с высокой долей заемных средств.[2]

Хотя в принципе он отличается от управленческие финансы который изучает финансовый менеджмент всех фирм, а не корпорации одни только основные концепции исследования корпоративных финансов применимы к финансовым проблемам всех типов фирм.Финансовый менеджмент перекрывается с финансовой функцией бухгалтерская профессия. Тем не мение, финансовый учет представляет собой представление исторической финансовой информации, в то время как финансовое управление занимается использованием капитальных ресурсов для увеличения стоимости фирмы для акционеров.

История

Корпоративные финансы для доиндустриального мира начали появляться в Итальянские города-государства и низкие страны Европы с 15 века. Открытые рынки инвестиционных ценных бумаг, развитые в Голландская Республика в течение 17 века. К началу 1800-х годов Лондон выступал в качестве центра корпоративных финансов для компаний по всему миру, которые внедряли новые формы кредитования и инвестиций. Двадцатый век принес развитие управленческого капитализма и финансирования обыкновенных акций. Современные корпоративные финансы, наряду с управление инвестициями, разработанная во второй половине 20-го века, особенно благодаря нововведениям в теории и практике в Соединенных Штатах и Великобритании.[9][10][11][12][13][14]

Контур

Основная цель финансового менеджмента - максимизировать или постоянно увеличивать акционерную стоимость.[15] Максимизация акционерной стоимости требует, чтобы менеджеры могли сбалансировать финансирование капитала между инвестициями в "проекты" которые увеличивают долгосрочную прибыльность и устойчивость фирмы, а также выплачивают акционерам излишки денежных средств в виде дивидендов. Менеджеры растущих компаний (то есть фирм, которые зарабатывают высокие нормы прибыли на инвестированный капитал) будут использовать большую часть капитальных ресурсов и излишков денежных средств компании на инвестициях и проектах, чтобы компания могла продолжать расширять свои бизнес-операции в будущем. Когда компании достигают уровня зрелости в своей отрасли (т. Е. Компании, которые получают примерно среднюю или более низкую доходность инвестированного капитала), менеджеры этих компаний будут использовать излишки денежных средств для выплаты дивидендов акционерам. Менеджеры должны провести анализ, чтобы определить надлежащее распределение капитальных ресурсов фирмы и излишка денежных средств между проектами и выплатами дивидендов акционерам, а также выплатой долга кредитора.[15][16]

Выбор между инвестиционными проектами будет основываться на нескольких взаимосвязанных критериях. (1) Корпоративное управление стремится максимизировать стоимость фирмы путем инвестирования в проекты, которые дают положительную чистую приведенную стоимость при оценке с использованием соответствующей ставки дисконтирования с учетом риска. (2) Эти проекты также должны финансироваться соответствующим образом. (3) Если рост компании невозможен и излишки денежных средств фирме не нужны, то финансовая теория предполагает, что руководство должно вернуть часть или все излишки денежных средств акционерам (т. Е. Распределение через дивиденды).[17]

Этот "бюджетирование капитала "- это планирование долгосрочных корпоративных финансовых проектов с добавленной стоимостью, связанных с инвестициями, финансируемыми за счет и влияющими на структура капитала. Руководство должно распределять ограниченные ресурсы фирмы между конкурирующими возможностями (проектами).[18]

Составление бюджета капиталовложений также связано с установлением критериев того, какие проекты должны получать инвестиционное финансирование для увеличения стоимости фирмы, и следует ли финансировать эти инвестиции за счет собственного или заемного капитала.[19] Инвестиции должны производиться на основе добавленной стоимости для будущего корпорации. Проекты, которые увеличивают стоимость фирмы, могут включать в себя широкий спектр различных типов инвестиций, включая, помимо прочего, политику расширения или слияние и поглощение. Когда корпорация не может расти или расширяться, а избыточный избыток денежных средств существует и в нем нет необходимости, ожидается, что руководство выплатит часть или всю эту избыточную прибыль в виде денежных дивидендов или выкупит акции компании путем обратного выкупа акций. программа.[20][21]

Структура капитала

Для достижения целей корпоративных финансов необходимо, чтобы любые корпоративные инвестиции финансировались надлежащим образом.[22] Источники финансирования, как правило, капитал, созданный фирмой самостоятельно и капитал от внешних спонсоров, полученный путем выпуска новых долг и беспристрастность (и гибридный- или же конвертируемые ценные бумаги ). Однако, как указано выше, поскольку будут затронуты как пороговая ставка, так и денежные потоки (и, следовательно, рискованность фирмы), структура финансирования будет влиять на оценку фирмы, и здесь требуется взвешенное решение. Наконец, ведется много теоретических дискуссий по поводу других соображений, которые руководство может здесь взвесить.

Источники капитала

Заемный капитал

Корпорации могут полагаться на заемные средства (заемный капитал или кредит ) в качестве источников инвестиций для поддержания текущих деловых операций или для финансирования будущего роста. Долг бывает в нескольких формах, таких как банковские ссуды, векселя к оплате или облигации, выпущенные для населения. Облигации требуют от корпораций регулярного интерес выплаты (процентные расходы) по заемному капиталу до наступления срока погашения долга, при этом фирма должна полностью погасить обязательство. Выплаты по долгу также могут производиться в форме резервов фонда погашения, когда корпорация выплачивает ежегодные взносы по заемному долгу сверх обычных процентных платежей. Корпорации, выпускающие облигации с правом отзыва, имеют право полностью погасить обязательство, когда компания считает, что погашение долговых выплат отвечает их интересам. Если процентные расходы не могут быть оплачены корпорацией наличными, она также может использовать залог активы как форма погашения своих долговых обязательств (или в процессе ликвидация ).

Собственный капитал

В качестве альтернативы корпорации могут продавать акции компании инвесторам для привлечения капитала. Инвесторы или акционеры ожидают, что со временем будет наблюдаться тенденция к росту стоимости компании (или повышению ее стоимости), чтобы сделать их вложение прибыльной покупкой. Акционерная стоимость увеличивается, когда корпорации инвестируют собственный капитал и другие фонды в проекты (или инвестиции), которые приносят положительную доходность для владельцев. Инвесторы предпочитают покупать акции компаний, которые будут стабильно получать положительную доходность на капитал в будущем, тем самым увеличивая рыночную стоимость акций этой корпорации. Акционерная стоимость также может быть увеличена, когда корпорации выплачивают излишки денежных средств (средства от нераспределенной прибыли, которые не нужны для бизнеса) в виде дивидендов.

Привилегированные акции

Привилегированные акции - это долевые ценные бумаги, которые могут иметь любую комбинацию характеристик, которыми не обладают обыкновенные акции, включая свойства как долевого, так и долгового инструмента, и обычно считаются гибридным инструментом. Предпочтение отдается старшему (т.е. более высокому рангу) обыкновенные акции, но подчиняться облигации с точки зрения требования (или прав на свою долю в активах компании).[23]

Привилегированные акции обычно не имеют права голоса,[24] но может нести дивиденд и может иметь приоритет перед обыкновенные акции при выплате дивидендов и при ликвидация. Условия привилегированных акций указаны в «Свидетельстве о назначении».

Как и облигации, привилегированные акции имеют рейтинги ведущих рейтинговых компаний. Рейтинг по привилегированным акциям, как правило, ниже, поскольку дивиденды по привилегированным акциям не имеют таких же гарантий, как процентные выплаты по облигациям, и уступают всем кредиторам.[25]

Привилегированные акции - это особый класс акций, которые могут иметь любую комбинацию характеристик, не присущих обыкновенным акциям. С привилегированными акциями обычно связаны следующие характеристики:[26]

- Предпочтение в дивиденды

- Преимущество в активах в случае ликвидация

- Конвертируемость в обыкновенные акции.

- Возможность отзыва по усмотрению корпорации

- Без права голоса

Структура капитализации

Как уже упоминалось, структура финансирования повлияет на оценку фирмы: здесь есть два взаимосвязанных фактора:

- Руководство должно определить «оптимальное сочетание» финансирования - структуру капитала, которая приводит к максимальной стоимости компании,[27] (Видеть Бухгалтерский баланс, WACC ), но при этом необходимо учитывать и другие факторы (см. теорию компромисса ниже). Финансирование проекта за счет долга приводит к обязанность или обязательство, которое необходимо обслужить, что влечет за собой последствия для денежных потоков, независимо от степени успеха проекта. Акционерное финансирование менее рискованно в отношении обязательств по денежным потокам, но приводит к разбавление владения акциями, контроля и прибыли. В Стоимость капитала (видеть CAPM и APT ) также обычно выше, чем стоимость долга - который, кроме того, вычитаемый расход - и поэтому долевое финансирование может привести к увеличению пороговой ставки, что может компенсировать любое снижение риска движения денежных средств.[28]

- Руководство должно попытаться согласовать структуру долгосрочного финансирования с ресурсы как можно тщательнее финансируется с точки зрения как сроков, так и денежных потоков. Управление любым потенциалом несоответствие активов и пассивов или же разрыв в продолжительности влечет за собой сопоставление активов и обязательства соответственно в соответствии со сроком погашения ("Соответствие денежного потока ") или же продолжительность ("иммунизация "); управление этими отношениями в в ближайщем будущем это основная функция управление оборотным капиталом, как описано ниже. Другие техники, такие как секьюритизация, или же хеджирование с помощью процентная ставка- или же кредитные деривативы, также распространены. Видеть Управление пассивами активов; управление денежными средствами; Риск кредита; Риск процентной ставки.

Связанные соображения

Большая часть теории здесь подпадает под Теория компромисса предполагается, что фирмы идут на компромисс налоговые льготы по долгу с расходы на банкротство долга при выборе способа распределения ресурсов компании. Однако экономисты разработали ряд альтернативных теорий о том, как менеджеры распределяют финансы корпорации.

Одной из основных альтернативных теорий того, как фирмы управляют своими капитальными фондами, является Теория иерархии (Стюарт Майерс ), что предполагает, что фирмы избегают внешнее финансирование пока у них есть внутреннее финансирование доступны и избегают нового долевого финансирования, в то время как они могут участвовать в новом долговом финансировании по разумно низким процентные ставки.

Так же Теория замещения структуры капитала предполагает, что руководство манипулирует структурой капитала таким образом, что прибыль на акцию (EPS) максимальны. Новой областью в теории финансов является правильное финансирование, с помощью которого инвестиционные банки и корпорации могут со временем повысить доходность инвестиций и стоимость компании путем определения правильных инвестиционных целей, политической основы, институциональной структуры, источника финансирования (заемный или собственный капитал) и структуры расходов в рамках в данной экономике и в данных рыночных условиях.

Одним из последних нововведений в этой области с теоретической точки зрения является Гипотеза сроков рынка. Эта гипотеза, вдохновленная литературой по поведенческим финансам, гласит, что фирмы ищут более дешевый вид финансирования независимо от текущего уровня их внутренних ресурсов, долга и капитала.

Оценка инвестиций и проектов

В целом,[29] каждый проект стоимость будет оценена с использованием дисконтированный денежный поток (DCF) оценка и возможность с наибольшей стоимостью, измеренная чистая приведенная стоимость (NPV) будет выбран (применяется к корпоративным финансам Джоэл Дин в 1951 г.). Это требует оценки размера и сроков всех добавочный денежные потоки в результате проекта. Такие будущие денежные потоки затем со скидкой определить их приведенная стоимость (видеть Стоимость денег во времени ). Эти приведенные стоимости затем суммируются, и эта сумма за вычетом первоначальных инвестиционных затрат составляет ЧПС. Видеть Финансовое моделирование # Бухгалтерский учет для общего обсуждения и Оценка с использованием дисконтированных денежных потоков для механиков, с обсуждением доработок для корпоративных финансов.

На NPV сильно влияет учетная ставка. Таким образом, определение надлежащей ставки дисконтирования - часто называемой проектной «минимальной ставкой»[30] - имеет решающее значение для выбора хороших проектов и инвестиций для фирмы. Уровень препятствий - минимально приемлемый возвращаться на инвестиции - т.е. соответствующая ставка дисконтирования проекта. Пороговая ставка должна отражать рискованность инвестиций, обычно измеряемую непостоянство денежных потоков и должны учитывать структуру финансирования проекта.[31] Менеджеры используют такие модели, как CAPM или APT оценить ставку дисконтирования, подходящую для конкретного проекта, и использовать Средневзвешенная стоимость капитала (WACC), чтобы отразить выбранную структуру финансирования. (Распространенной ошибкой при выборе ставки дисконтирования для проекта является применение WACC, который применяется ко всей фирме. Такой подход может не подходить, если риск конкретного проекта заметно отличается от риска существующего портфеля активов фирмы. )

В сочетании с NPV существует несколько других показателей, используемых в качестве (вторичных) критерий отбора в корпоративных финансах; видеть Бюджетирование капиталовложений # Проекты с рейтингом. Они видны из DCF и включают дисконтированный срок окупаемости, IRR, Модифицированная IRR, эквивалентный аннуитет, эффективность капитала, и ROI. Альтернативы (дополнения) NPV, которые более подробно рассматривают экономическая прибыль, включают Оценка остаточной прибыли, МВА / EVA (Джоэл Стерн, Стерн Стюарт и Ко ) и APV (Стюарт Майерс ). При правильной и соответствующей корректировке стоимости капитала эти оценки должны дать тот же результат, что и DCF. Смотрите также список тем оценки.

Ценить гибкость

Во многих случаях, например НИОКР проектов, проект может открыть (или закрыть) различные пути действий для компании, но эта реальность (как правило) не отражается в строгом подходе к NPV.[32] Некоторые аналитики учитывают эту неопределенность, корректируя ставку дисконтирования (например, увеличивая стоимость капитала ) или денежных потоков (с использованием эквиваленты достоверности, или применение (субъективных) «стрижек» к прогнозным числам; видеть Штрафная приведенная стоимость ).[33][34] Однако даже при использовании эти последние методы обычно не учитывают должным образом изменения риска в течение жизненного цикла проекта и, следовательно, не могут надлежащим образом адаптировать корректировку риска.[35][36] Поэтому руководство (иногда) будет использовать инструменты, которые явно ценят эти возможности. Итак, в то время как в DCF-оценке скорее всего или средний или конкретный сценарий денежные потоки дисконтируются, здесь "гибкий и поэтапный характер" инвестиций смоделированный, а значит, и "весь" потенциал выплаты считаются. Видеть дальше под Оценка реальных опционов. Разница между этими двумя оценками заключается в «ценности гибкости», присущей проекту.

Двумя наиболее распространенными инструментами являются Анализ дерева решений (DTA)[37] и Оценка реальных опционов (ROV);[38] они часто могут использоваться как взаимозаменяемые:

- DTA ценит гибкость за счет включения возможные события (или же состояния ) и, следовательно, управленческие решения. (Например, компания построит завод, учитывая, что спрос на ее продукцию превысил определенный уровень во время пилотной фазы, и аутсорсинг производство в противном случае. В свою очередь, учитывая дальнейший спрос, она аналогичным образом расширит фабрику и сохранит ее в противном случае. В модели DCF, напротив, нет «ветвления» - каждый сценарий должен моделироваться отдельно.) Древо решений каждое управленческое решение в ответ на «событие» создает «ветвь» или «путь», по которому компания может пойти; вероятности каждого события определяются или уточняются руководством. Как только дерево построено: (1) «все» возможные события и их результирующие пути становятся видимыми для руководства; (2) учитывая это «знание» событий, которые могут последовать, и предполагая, что рациональное принятие решений, руководство выбирает ветви (т.е. действия), соответствующие пути наивысшего значения взвешенная вероятность; (3) этот путь затем принимается как репрезентативный для стоимости проекта. Видеть Теория принятия решений # Выбор в условиях неопределенности.

- ROV обычно используется, когда ценность проекта условный на ценить какого-либо другого актива или базовая переменная. (Например, жизнеспособность из добыча полезных ископаемых проект зависит от цены золото; если цена будет слишком низкой, руководство откажется от права на добычу полезных ископаемых, если будет достаточно высоким, руководство будет развивать то рудное тело. Опять же, DCF-оценка учитывает только один из этих результатов.) Здесь: (1) с использованием теория финансовых опционов в качестве основы принимаемое решение идентифицируется как соответствующее либо опцион колл или пут опцион; (2) затем используется соответствующий метод оценки - обычно это вариант Модель биномиальных опционов или на заказ имитационная модель, пока Блэк Скоулз реже используются формулы типов; видеть Оценка условных требований. (3) «Истинная» стоимость проекта равна NPV «наиболее вероятного» сценария плюс стоимость опциона. (Реальные варианты корпоративных финансов впервые обсуждались Стюарт Майерс в 1977 г .; рассмотрение корпоративной стратегии как ряда вариантов изначально Тимоти Люрман, в конце 1990-х.) См. также #Option подходы к ценообразованию под Оценка бизнеса.

Количественная оценка неопределенности

Учитывая неуверенность присущие прогнозированию и оценке проекта,[37][39] аналитики захотят оценить чувствительность NPV проекта на различные входы (т.е. допущения) в DCF модель. В типичном Анализ чувствительности аналитик изменит один ключевой фактор, сохраняя при этом все остальные исходные данные постоянными, при прочих равных условиях. Затем наблюдается чувствительность NPV к изменению этого фактора, которая рассчитывается как «наклон»: ΔNPV / Δfactor. Например, аналитик определит NPV при различных темпы роста в годовой доход как указано (обычно с заданным шагом, например, -10%, -5%, 0%, 5% ....), а затем определите чувствительность, используя эту формулу. Часто могут быть интересны несколько переменных, и их различные комбинации производят «значение -поверхность ",[40] (или даже "значение-Космос ",), где ЧПС функция нескольких переменных. Смотрите также Стресс-тестирование.

Используя родственную технику, аналитики также запускают на основе сценария прогнозы NPV. Здесь сценарий включает в себя конкретный результат для экономики, «глобальных» факторов (спрос на товар, обменные курсы, цены на товары, так далее...) а также для факторов, специфичных для компании (удельные затраты, так далее...). В качестве примера аналитик может указать различные сценарии роста доходов (например, -5% для «Наихудшего случая», + 5% для «Вероятного случая» и + 15% для «Наилучшего случая»), где все ключевые исходные данные скорректированы таким образом, чтобы чтобы соответствовать предположениям о росте, и рассчитать NPV для каждого. Обратите внимание, что для анализа на основе сценария необходимо учитывать различные комбинации входных данных. внутренне непротиворечивый (видеть обсуждение в Финансовое моделирование ), тогда как для чувствительного подхода это не обязательно. Применение этой методологии заключается в определении "беспристрастный "NPV, где руководство определяет (субъективную) вероятность для каждого сценария - NPV для проекта тогда средневзвешенная вероятность различных сценариев; видеть Первый чикагский метод. (Смотрите также rNPV, где денежные потоки, в отличие от сценариев, взвешиваются по вероятности.)

Дальнейшее развитие, которое «преодолевает ограничения анализа чувствительности и сценариев, исследуя эффекты всех возможных комбинаций переменных и их реализаций»[41] построить стохастический[42] или же вероятностный финансовые модели - в отличие от традиционных статических и детерминированный модели, как указано выше.[39] Для этого наиболее распространенным методом является использование Моделирование Монте-Карло проанализировать NPV проекта. Этот метод был введен в финансирование Дэвид Б. Герц в 1964 году, хотя это стало обычным явлением лишь недавно: сегодня аналитики могут даже проводить моделирование в электронная таблица на основе моделей DCF, обычно с использованием надстройка анализа рисков, Такие как @ Риск или же Хрустальный шар. Здесь моделируются компоненты денежного потока, на которые (сильно) влияет неопределенность, математически отражая их «случайные характеристики». В отличие от описанного выше сценарного подхода, моделирование дает несколько тысяча случайный но возможные результаты или испытания, «охватывающие все мыслимые непредвиденные обстоятельства реального мира пропорционально их вероятности»;[43] видеть Моделирование Монте-Карло в сравнении со сценариями "Что, если". Тогда на выходе будет гистограмма проектной NPV и средней NPV потенциальных инвестиций, а также ее непостоянство и прочая чувствительность - тут наблюдается. Эта гистограмма предоставляет информацию, невидимую из статического DCF: например, она позволяет оценить вероятность того, что проект имеет чистую приведенную стоимость больше нуля (или любое другое значение).

Продолжая приведенный выше пример: вместо того, чтобы назначать три дискретных значения для роста выручки и других релевантных переменных, аналитик назначил бы подходящую распределение вероятностей к каждой переменной (обычно треугольный или же бета ) и, по возможности, указать наблюдаемые или предполагаемые корреляция между переменными. Эти распределения затем будут многократно "пробовать" - включение этой корреляции - чтобы сгенерировать несколько тысяч случайных, но возможных сценариев с соответствующими оценками, которые затем используются для создания гистограммы NPV. Итоговая статистика (средний NPV и стандартное отклонение NPV) будет более точным отражением «случайности» проекта, чем дисперсия, наблюдаемая при сценарном подходе. Они часто используются как оценки лежащий в основе "спотовая цена "и волатильность для оценки реальных опционов, как указано выше; см. Оценка реальных опционов # Исходные данные для оценки. Более надежная модель Монте-Карло будет включать возможное возникновение событий риска (например, Кредитный кризис ), которые вызывают изменения в одном или нескольких входных параметрах модели DCF.

Политика дивидендов

Дивидендная политика связана с финансовой политикой в отношении выплаты дивидендов наличными в настоящее время или выплаты увеличенных дивидендов на более позднем этапе. Выплачивать ли дивиденды,[44] и какая сумма определяется в основном на основе внебюджетных выгода (избыток денежных средств) и зависит от долгосрочной доходности компании. Когда излишек денежных средств существует и не нужен фирме, ожидается, что руководство выплатит часть или всю эту избыточную прибыль в виде денежных дивидендов или выкупит акции компании в рамках программы обратного выкупа акций.

Если нет положительных возможностей NPV, т.е. проектов, где возвращается превышают пороговую норму, и избыточный избыток денежных средств не требуется, тогда, согласно теории финансов, менеджмент должен вернуть часть или все излишки денежных средств акционерам в качестве дивидендов. Это общий случай, но есть исключения. Например, акционеры компании "запас роста ", ожидают, что компания, почти по определению, будет удерживать большую часть избыточных денежных средств, чтобы финансировать будущие проекты изнутри, чтобы помочь увеличить стоимость фирмы.

Руководство также должно выбрать форма дивидендов, как указано, обычно в виде денежных средств дивиденды или через обратный выкуп акций. Могут быть приняты во внимание различные факторы: где акционеры должны платить налог на дивиденды фирмы могут выбрать удержание прибыли или обратный выкуп акций, в обоих случаях увеличивая стоимость акций в обращении. Как вариант, некоторые компании будут выплачивать «дивиденды» от акции а не наличными; видеть Корпоративное действие. Финансовая теория предполагает, что дивидендная политика должна устанавливаться на основе типа компании и того, что руководство определяет, как наилучшее использование этих дивидендных ресурсов для фирмы и ее акционеров. Как правило, акционеры растущих компаний предпочитают, чтобы менеджеры не выплачивали прибыль и не выплачивали дивиденды (использовали избыточные денежные средства для реинвестирования в операции компании), тогда как акционеры, обладающие ценными или вторичными акциями, предпочли бы, чтобы руководство этих компаний выплачивало излишки прибыли в форма денежных дивидендов, когда положительный доход не может быть получен за счет реинвестирования нераспределенной прибыли. Программа обратного выкупа акций может быть принята, если стоимость акций превышает прибыль, которую можно получить от реинвестирования нераспределенной прибыли. Во всех случаях соответствующая дивидендная политика обычно определяется тем, что максимизирует долгосрочную акционерную стоимость.

Управление оборотным капиталом

Управление корпорацией рабочий капитал позиция для поддержания текущих деловых операций называется управление оборотным капиталом.[45][46] Сюда входит управление отношениями между краткосрочные активы и это краткосрочные обязательства.

В целом это выглядит следующим образом. Как указано выше, цель корпоративных финансов - максимизация стоимости фирмы. В контексте долгосрочного планирования капитальных вложений стоимость фирмы повышается за счет правильного выбора и финансирования инвестиций с положительным значением NPV. Эти инвестиции, в свою очередь, влияют на денежный поток и стоимость капитала.

Таким образом, цель управления оборотным капиталом (т. Е. Краткосрочным) состоит в том, чтобы гарантировать, что фирма сможет работать, и что он имеет достаточный денежный поток для обслуживания долгосрочного долга, а также для удовлетворения обоих краткосрочная задолженность и предстоящие операционные расходы. При этом стоимость фирмы повышается, когда и если доход на капитал превышает стоимость капитала; Видеть Добавленная экономическая стоимость (EVA). Управление краткосрочным финансированием и долгосрочным финансированием - одна из задач современного финансового директора.

Рабочий капитал

Оборотный капитал - это сумма средств, которая необходима организации для продолжения ее текущих деловых операций до тех пор, пока фирма не получит возмещение в виде платежей за товары или услуги, которые она предоставила своим клиентам.[47] Оборотный капитал измеряется как разница между ресурсами, наличными или легко конвертируемыми в денежные средства (оборотные активы), и потребностями в денежных средствах (текущие обязательства). В результате распределение капитальных ресурсов, относящихся к оборотному капиталу, всегда является текущим, то есть краткосрочным.

В добавление к временной горизонт, управление оборотным капиталом отличается от бюджетирования капитала с точки зрения дисконтирование и соображения рентабельности; они также в некоторой степени «обратимы». (Соображения относительно Склонность к риску и возвращаемые цели остаются идентичными, хотя некоторые ограничения, например, наложенные ссудные ковенанты - может быть более актуальным здесь).

Таким образом, (краткосрочные) цели оборотного капитала не достигаются на той же основе, что и (долгосрочная) прибыльность, и управление оборотным капиталом применяет другие критерии при распределении ресурсов: основными соображениями являются (1) денежный поток / ликвидность и (2) рентабельность / рентабельность капитала (из которых денежный поток, вероятно, является наиболее важным).

- Наиболее широко используемый показатель денежного потока - это чистый операционный цикл, или цикл конвертации наличных денег. Он представляет собой разницу во времени между оплатой наличными за сырье и получением наличных за продажу. Цикл конвертации денежных средств указывает на способность фирмы конвертировать свои ресурсы в наличные. Поскольку это число фактически соответствует времени, в течение которого денежные средства фирмы связаны с операциями и недоступны для других видов деятельности, руководство обычно стремится к низкому чистому счету. (Другой показатель - это валовой операционный цикл, который аналогичен чистому операционному циклу, за исключением того, что он не принимает во внимание период отсрочки кредиторов.)

- В этом контексте наиболее полезным показателем рентабельности является Доход на капитал (ОКР). Результат показан в виде процента, определенного путем деления соответствующего дохода за 12 месяцев на задействованный капитал; Рентабельность собственного капитала (ROE) показывает этот результат для акционеров фирмы. Как указано выше, стоимость фирмы повышается, когда и если прибыль на капитал превышает стоимость капитала.

Управление оборотным капиталом

Руководствуясь вышеуказанными критериями, руководство будет использовать сочетание политик и методов управления оборотным капиталом.[48] Эти политики направлены на управление текущие активы (в общем наличные и денежные эквиваленты, запасы и должники ) и краткосрочное финансирование, чтобы денежные потоки и доходность были приемлемыми.[46]

- Управление наличностью. Определите остаток денежных средств, который позволяет предприятию покрывать повседневные расходы, но снижает затраты на хранение денежных средств.

- Управление запасами. Определите уровень запасов, который обеспечивает бесперебойное производство, но снижает вложения в сырье - и сводит к минимуму затраты на повторный заказ - и, следовательно, увеличивает денежный поток. Обратите внимание, что «инвентарь» - это обычно управление операциями: учитывая потенциальное влияние на денежный поток и на баланс в целом, финансы обычно «участвуют в надзоре или контроле».[49]:714 См. Обсуждение под Оптимизация инвентаря и Система управления цепями поставок.

- Управление должниками. Здесь есть две взаимосвязанные роли: (1) Определение подходящего кредитная политика, то есть условия кредитования, которые будут привлекать клиентов, так что любое влияние на денежные потоки и цикл конверсии денежных средств будет компенсировано увеличением выручки и, следовательно, рентабельности капитала (или наоборот); видеть Скидки и надбавки. (2) Реализуйте соответствующие Кредитный скоринг политики и методы, чтобы риск дефолта по любому новому бизнесу приемлемо с учетом этих критериев.

- Краткосрочное финансирование. Определите соответствующий источник финансирования с учетом цикла конвертации денежных средств: в идеале инвентаризация финансируется за счет кредита, предоставленного поставщиком; однако может возникнуть необходимость в использовании банка заем (или овердрафт), или «конвертировать дебиторов в наличные» через »факторинг "; см. в целом, финансовая торговля.

Отношения с другими сферами финансов

Инвестиционная деятельность банков

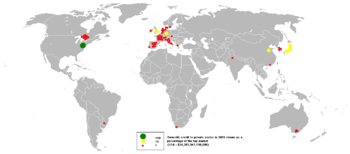

Использование термина «корпоративные финансы» значительно различается по всему миру. в Соединенные Штаты он используется, как указано выше, для описания деятельности, аналитических методов и техник, которые имеют дело со многими аспектами финансов и капитала компании. в объединенное Королевство и Содружество страны, термины «корпоративные финансы» и «корпоративный финансист», как правило, связаны с инвестиционная деятельность банков - то есть со сделками, в которых капитал привлекается для корпорации.[50] Они могут включать

- Слияния и поглощения (M&A) и разделение с участием частных компаний.

- Слияния, разделения и поглощения публичных компаний, в том числе сделки между государственным и частным секторами.

- Выкуп менеджментом, выкуп и аналогичные операции компаний, подразделений или дочерних компаний - как правило, при поддержке частного капитала.

- Выпуск акций компаниями, включая листинг компаний на признанной фондовой бирже посредством первичного публичного предложения (IPO) и использования онлайн-инвестиционных платформ и платформ для торговли акциями; целью может быть привлечение капитала для развития или реструктуризация собственности.

- Финансирование и структурирование совместных предприятий или проектного финансирования.

- Привлечение финансирования инфраструктуры и консультирование по вопросам государственно-частного партнерства и приватизации.

- Привлечение капитала посредством выпуска других форм капитала, долговых обязательств, их гибридов и связанных с ними ценных бумаг для рефинансирования и реструктуризации бизнеса.

- Привлечение начального, стартового капитала, капитала для развития или расширения.

- Привлечение капитала для специализированных корпоративных инвестиционных фондов, таких как фонды прямых инвестиций, венчурного капитала, займов, недвижимости и инфраструктуры.

- Вторичный выпуск акций, будь то путем частного размещения или дополнительных выпусков на фондовом рынке, особенно если он связан с одной из перечисленных выше операций.

- Привлечение и реструктуризация частного корпоративного долга или заемных средств.

Управление финансовыми рисками

| Обеспокоенность |

Управление рисками[42][51] это процесс измерения рисковать а затем разработать и внедрить стратегии управления ("живая изгородь ") этот риск. Управление финансовыми рисками, как правило, ориентирована на влияние на стоимость компании из-за неблагоприятных изменений в цены на товары, процентные ставки, обменные курсы и цены на акции (рыночный риск ). Это также будет играть важную роль в краткосрочной перспективе. наличные- и управление денежными средствами; видеть над. Для крупных корпораций характерно наличие групп по управлению рисками; часто они пересекаются с внутренняя ревизия функция. Хотя для небольших фирм нецелесообразно иметь формальную функцию управления рисками, многие по-прежнему применяют управление рисками неформально. Смотрите также Казначей # Корпоративные казначеи, Управление рисками.

Дисциплина обычно фокусируется на рисках, которые можно хеджировать с помощью торгуемых финансовые инструменты обычно производные; видеть Хеджирование денежных потоков, Хеджирование иностранной валюты, Финансовое проектирование. Поскольку это зависит от компании, "без рецепта " (Внебиржевой ) контракты создание и отслеживание производных финансовых инструментов, торгуемых на хорошо зарекомендовавших себя финансовые рынки или же обмены часто предпочтительнее. Эти стандартные производные инструменты включают: опции, фьючерсные контракты, форвардные контракты, и свопы; "второе поколение" экзотические производные обычно торгуют на внебиржевом рынке. Обратите внимание, что операции, связанные с хеджированием, будут привлекать собственные бухгалтерский учет лечение: см. Учет хеджирования, Бухгалтерский учет по текущим рыночным ценам, FASB 133, МСФО (IAS) 39.

Эта область связана с корпоративными финансами двояко. Во-первых, присутствие фирмы в бизнесе и рыночный риск является прямым результатом предыдущих капитальных финансовых вложений. Во-вторых, обе дисциплины разделяют цель увеличения или сохранения фирмы. ценить. Есть фундаментальные дебаты[52] относящиеся к «управлению рисками» и акционерной стоимости. По Фреймворк Модильяни и Миллера хеджирование не имеет значения, поскольку предполагается, что диверсифицированные акционеры не заботятся о рисках, связанных с конкретной фирмой, тогда как, с другой стороны, считается, что хеджирование создает стоимость, поскольку снижает вероятность финансовых затруднений. Еще один вопрос - это желание акционера оптимизировать риск, а не подвергаться чистому риску (рисковое событие, имеющее только отрицательную сторону, например, смерть или смерть). Споры увязывают ценность управления рисками на рынке с издержками банкротства на этом рынке.

Смотрите также

- Финансовый менеджмент

- Финансовый учет

- Финансовая экономика # Теория корпоративных финансов

- Фондовый рынок

- Безопасность (финансы)

- Запас роста

- Финансовое планирование

- Инвестиционный банк

- Венчурный капитал

- Налог с корпораций

- Корпоративное управление

Списки:

Рекомендации

- ^ Видеть Корпоративные финансы: первые принципы, Асват Дамодаран, Нью-Йоркский университет с Школа бизнеса Стерна

- ^ Кац, Джеффри; Циммерман, Скотт. «Последние изменения в финансировании приобретения». Советники по сделкам. ISSN 2329-9134.

- ^ Фридман, Рой С .: Введение в финансовые технологии. (Academic Press, 2006 г., ISBN 0123704782)

- ^ DK Publishing (Дорлинг Киндерсли): Бизнес-книга (большие идеи - просто объяснение). (DK Publishing, 2014 г., ISBN 1465415858)

- ^ Хьюстон, Джеффри Л .: Декларация о зависимости: дивиденды в двадцать первом веке. (Archway Publishing, 2015 г., ISBN 1480825042)

- ^ Фергюсон, Найл (2002). Империя: расцвет и упадок британского мирового порядка и уроки глобальной власти, п. 15. «Более того, их компания [Голландская Ост-Индская компания] была постоянно действующей акционерной компанией, в отличие от английской компании, которая не стала постоянной до 1650 года».

- ^ Смит, Б. Марк: История мирового фондового рынка: от Древнего Рима до Кремниевой долины. (University of Chicago Press, 2003 г., ISBN 9780226764047), п. 17. Как отмечает Марк Смит (2003), «первые акционерные компании были фактически созданы в Англии в шестнадцатом веке. Эти первые акционерные фирмы, однако, обладали только временными уставами от правительства, в некоторых случаях на один только путешествие (одним из примеров был Московская Компания зафрахтован в Англии в 1533 г. для торговли с Россией; другая, зарегистрированная в том же году, была компанией с интригующим названием Guinea Adventurers.) Голландская Ост-Индская компания была первой акционерной компанией, имевшей постоянный устав ».

- ^ Кларк, Томас; Брэнсон, Дуглас: Справочник по корпоративному управлению SAGE. (SAGE Publications Ltd., 2012 г. ISBN 9781412929806), п. 431. " EIC впервые выпущены постоянные акции в 1657 году (Харрис, 2005: 45) ».

- ^ Баскин, Джонатан; Баскин, Джонатан Бэррон; Младший, Пол Дж. Миранти (1999-12-28). История корпоративных финансов. Издательство Кембриджского университета. ISBN 9780521655361.

- ^ Смит, Клиффорд У .; Дженсен, Майкл С. (29 сентября 2000). «Теория корпоративных финансов: исторический обзор». Рочестер, штат Нью-Йорк. SSRN 244161. Цитировать журнал требует

| журнал =(помощь) - ^ Кассис, Юсеф (2006). Столицы капитала: история международных финансовых центров, 1780–2005 гг.. Кембридж, Великобритания: Издательство Кембриджского университета. С. 1, 74–5. ISBN 978-0-511-33522-8.

- ^ Мичи, Ранальд (2006). Мировой рынок ценных бумаг: история. ОУП Оксфорд. п. 149. ISBN 0191608599.

- ^ Кэмерон, Рондо; Бовыкин В.И., ред. (1991). Международное банковское дело: 1870–1914 гг.. Нью-Йорк, Нью-Йорк: Издательство Оксфордского университета. п. 13. ISBN 978-0-19-506271-7.

- ^ Робертс, Ричард (2008). Город: Путеводитель по лондонскому глобальному финансовому центру. Экономист. С. 6, 12–13, 88–89. ISBN 9781861978585.

- ^ а б Джим Макменамин (11 сентября 2002 г.). Финансовый менеджмент: введение. Рутледж. С. 23–. ISBN 978-1-134-67624-8.

- ^ Карлос Коррейя; Дэвид К. Флинн; Энрико Ульяна; Майкл Вормальд (15 января 2007 г.). Финансовый менеджмент. ООО «Джута и Компания» стр. 5–. ISBN 978-0-7021-7157-4.

- ^ Финансовый менеджмент; Принципы и практика. Freeload Press, Inc. 1968. С. 265–. ISBN 978-1-930789-02-9.

- ^ Видеть: Инвестиционные решения и бюджетирование капиталовложений, Профессор Кэмпбелл Р. Харви; Инвестиционное решение корпорации, Профессор Дон М. Шанс

- ^ Майерс, Стюарт С. "Взаимодействие корпоративного финансирования и инвестиционных решений - последствия для капитального бюджета". Журнал финансов 29.1 (1974): 1-25.

- ^ Памела П. Петерсон; Фрэнк Дж. Фабоцци (4 февраля 2004 г.). Бюджетирование капиталовложений: теория и практика. Джон Вили и сыновья. ISBN 978-0-471-44642-2.

- ^ Лоуренс Дж. Гитман; Майкл Д. Дженк; Джордж Э. Пинчес (1985). Управленческие финансы. Харпер и Роу.

- ^ Видеть: Финансовое решение корпорации, Профессор Дон М. Шанс; Структура капитала, Профессор Асват Дамодаран

- ^ Дринкард Т. Букварь по привилегированным акциям. Инвестопедия

- ^ «Привилегированные акции ... обычно не дают права голоса, если только запланированные дивиденды не были пропущены». - Quantum Online В архиве 2012-06-23 в Wayback Machine

- ^ Дринкард, Т.

- ^ Kieso, Donald E .; Вейгандт, Джерри Дж. И Уорфилд, Терри Д. (2007). Промежуточный учет (12-е изд.). Нью-Йорк: Джон Вили и сыновья. п. 738. ISBN 978-0-471-74955-4..

- ^ Структура капитала: последствия В архиве 2012-01-21 в Wayback Machine, Профессор Джон К. Грот, Техасский университет A&M; Обобщенная процедура определения оптимальной структуры капитала, Рубен Д. Коэн, Citigroup

- ^ Видеть:Оптимальный баланс финансовых инструментов: долгосрочное управление, волатильность рынка и предлагаемые изменения, Нишант Чоудхари, LL.M. 2011 (Бизнес и финансы), Юридический факультет Университета Джорджа Вашингтона

- ^ Видеть: Оценка, Профессор Асват Дамодаран; Оценка капитала, Профессор Кэмпбелл Р. Харви

- ^ См. Например Гипертекстовый финансовый глоссарий Кэмпбелла Р. Харви или же investopedia.com

- ^ Проф. Асват Дамодаран: Оценка уровней препятствий

- ^ Видеть: Анализ реальных опционов и допущения правила NPV, Том Арнольд и Ричард Шокли

- ^ Асват Дамодаран: Стоимость с поправкой на риск; Ch 5 в Принятие стратегического риска: основа для управления рисками. Издательство Wharton School Publishing, 2007. ISBN 0-13-199048-9

- ^ См .: §32 «Подход, эквивалентный определенности» и §165 «Ставка дисконтирования с поправкой на риск» в: Джоэл Г. Сигель; Джэ К. Шим; Стивен Хартман (1 ноября 1997 г.). Краткое руководство по бизнес-формулам от Schaum: 201 инструмент для принятия решений для студентов, изучающих бизнес, финансы и бухгалтерский учет. McGraw-Hill Professional. ISBN 978-0-07-058031-2. Получено 12 ноября 2011.

- ^ Майкл С. Эрхард и Джон М. Вахович-младший (2006). Неопределенность капитального бюджета и начальных денежных затрат (ICO). Финансовые решения, Лето 2006 г., статья 2

- ^ Дэн Латимор: Расчет значения во время неопределенности. IBM Institute for Business Value

- ^ а б См .: «Составление бюджета капиталовложений под риском». Ch.9 in Очерк теории и проблем финансового менеджмента Шаума, Джей К. Шим и Джоэл Г. Сигел.

- ^ Видеть:Определение реальных вариантов, Профессор Кэмпбелл Р. Харви; Применение теории ценообразования опционов к оценке капитала, Профессор Асват Дамодаран; Как вы оцениваете стоимость «реальных опционов» компании?, Профессор Альфред Раппапорт Колумбийский университет & Майкл Мобуссен

- ^ а б Видеть Вероятностные подходы: анализ сценариев, деревья решений и моделирование, Профессор Асват Дамодаран

- ^ Например, горнодобывающие компании иногда при планировании используют методологию «холма ценностей»; см., например, Б. Э. Холл (2003). «Как горнодобывающие компании повышают стоимость акций, разрушая акционерную стоимость» и И. Баллингтон, Э. Бонди, Дж. Хадсон, Дж. Лейн и Дж. Симановиц (2004). «Практическое применение модели экономической оптимизации в среде подземных горных работ» В архиве 2013-07-02 в Wayback Machine.

- ^ Вирджиния Кларк, Маргарет Рид, Дженс Стефан (2010). Использование моделирования Монте-Карло для проекта составления бюджета, Ежеквартальный управленческий учет, осень 2010 г.

- ^ а б Видеть: Количественная оценка корпоративного финансового риска В архиве 2010-07-17 на Wayback Machine, Давид Шимко.

- ^ Ошибка средних значений В архиве 2011-12-07 в Wayback Machine, Профессор Сэм Сэвидж, Стэндфордский Университет.

- ^ Видеть Политика дивидендов, Профессор Асват Дамодаран

- ^ Видеть Управление оборотным капиталом В архиве 2004-11-07 на Wayback Machine, Studyfinance.com; Управление оборотным капиталом В архиве 2007-10-17 на Wayback Machine, treasury.govt.nz

- ^ а б Передовая практика управления оборотным капиталом: методы оптимизации запасов, дебиторской и кредиторской задолженности В архиве 2014-02-01 в Wayback Machine, Патрик Бухманн и Удо Юнг

- ^ Анализ безопасности, Бенджамин Грэм и Дэвид Додд

- ^ Видеть 20 принципов финансового менеджмента, Профессор Дон М. Ченс, Университет штата Луизиана

- ^ Уильям Лэшер (2010). Практический финансовый менеджмент. Паб Юго-Западного колледжа; 6 изд. ISBN 1-4390-8050-X

- ^ Шон Бини, Катерина Джоанну и Дэвид Петри Что такое корпоративные финансы?, Факультет корпоративных финансов, ICAEW, апрель 2005 г. (с изменениями в январе 2011 г. и сентябре 2020 г.)

- ^ Видеть: Глобальная ассоциация профессионалов риска (GARP); Международная ассоциация профессиональных риск-менеджеров (PRMIA) В архиве 2014-06-23 на Wayback Machine

- ^ См., Например: проф. Джонатан Левеллен, Массачусетский технологический институт: Примечания к финансовому менеджменту: управление рисками

дальнейшее чтение

| Библиотечные ресурсы о Корпоративные финансы |

- Дженсен, Майкл С.; Смит. Клиффорд В. Теория корпоративных финансов: исторический обзор. Внешняя ссылка в

| название =(помощь) В Современная теория корпоративных финансов, под редакцией Майкла К. Дженсена и Клиффорда Х. Смита-младшего, стр. 2–20. Макгроу-Хилл, 1990. ISBN 0070591091 - Грэм, Джон Р .; Харви, Кэмпбелл Р. (1999). «Теория и практика корпоративных финансов: опыт с мест». AFA 2001 Новый Орлеан; Рабочий документ Университета Дьюка. SSRN 220251.

Библиография

- Джонатан Берк; Питер ДеМарзо (2013). Корпоративные финансы (3-е изд.). Пирсон. ISBN 978-0132992473.

- Питер Босартс; Бернт Арне Одегаард (2006). Лекции по корпоративным финансам (Второе изд.). World Scientific. ISBN 978-981-256-899-1.

- Ричард Брили; Стюарт Майерс; Франклин Аллен (2013). Принципы корпоративных финансов. Макгроу-Хилл. ISBN 978-0078034763.

- Асват Дамодаран (1996). Корпоративные финансы: теория и практика. Вайли. ISBN 978-0471076803.

- Жоао Амаро де Матош (2001). Теоретические основы корпоративных финансов. Издательство Принстонского университета. ISBN 9780691087948.

- Джозеф Огден; Фрэнк К. Джен; Филип Ф. О'Коннор (2002). Продвинутый уровень корпоративных финансов. Прентис Холл. ISBN 978-0130915689.

- Паскаль Куири; Янн Ле Фур; Антонио Сальви; Маурицио Даллочио; Пьер Верниммен (2011). Корпоративные финансы: теория и практика (3-е изд.). Вайли. ISBN 978-1119975588.

- Стивен Росс, Рэндольф Вестерфилд, Джеффри Джаффе (2012). Корпоративные финансы (10-е изд.). Mcgraw-Hill. ISBN 978-0078034770.CS1 maint: несколько имен: список авторов (связь)

- Джоэл М. Стерн, изд. (2003). Революция в корпоративных финансах (4-е изд.). Wiley-Blackwell. ISBN 9781405107815.CS1 maint: дополнительный текст: список авторов (связь)

- Жан Тироль (2006). Теория корпоративных финансов. Издательство Принстонского университета. ISBN 0691125562.

- Иво Велч (2014). Корпоративные финансы (3-е изд.). ISBN 978-0-9840049-1-1.