Международное налоговое планирование - International tax planning - Wikipedia

Международное налоговое планирование также известный как международные налоговые структуры или же расширенное всемирное планирование (EWP), является элементом международное налогообложение создан для реализации директив из нескольких налоговые органы по итогам 2008 г. спад.

История

В 2010 году США представили Закон о налогообложении иностранных счетов (FATCA). Позже Организация экономического сотрудничества и развития (ОЭСР) расширила эти директивы и предложила новую международную систему автоматического обмена информацией, известную как Единый стандарт отчетности (CRS). Организация также попыталась ограничить возможность компаний переводить прибыль в районы с низкими налогами, практика, известная как размывание базы и перемещение прибыли (Гудок).[1][2] Целью этого всемирного обмена налоговой информацией является налоговая прозрачность, он требует обмена значительным объемом информации. В результате есть опасения по поводу Конфиденциальность и данные нарушения в заинтересованных отраслях. EWP была важным элементом повестки дня ОЭСР после череды просочившихся разоблачений о различных юрисдикциях, включая Люксембург утечки, Панамские документы и Райские бумаги. В декабре 2017 года министры финансов Европейского союза занесли в черный список 17 стран за отказ сотрудничать в расследовании налоговых убежищ.[3]

Принципы

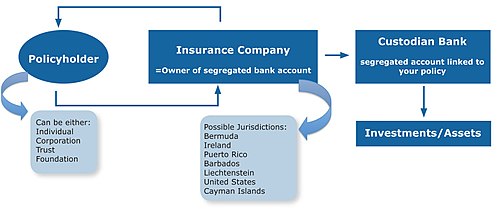

EWP позволяет налогоплательщику упростить свои существующие структуры и минимизировать обязательства по отчетности в соответствии с Закон о налогообложении иностранных счетов (FATCA) и CRS. В основе EWP лежит правильно построенная Страхование жизни при частном размещении (PPLI) политика, которая позволяет налогоплательщикам использовать нормативную базу страхование жизни структурировать ресурсы в соответствии с потребностями планирования клиента. Эти международные активы также могут соответствовать требованиям налоговых органов по всему миру. EWP также обеспечивает преимущества защиты активов и конфиденциальности, которые изложены в шести принципах EWP, приведенных ниже. Другие элементы в структуре EWP могут включать гражданство клиента, страну происхождения, фактическое местожительство, правила страхования всех заинтересованных юрисдикций, требования к налоговой отчетности и цели клиента.

Планирование с доверием и фондами часто предлагает лишь ограниченные возможности налогового планирования, тогда как EWP предоставляет налоговый щит. Добавление политики PPLI, принадлежащей правильной организации в соответствующей юрисдикции, создает заметную возможность планирования.[4]

Функции

Конфиденциальность

EWP обеспечивает конфиденциальность и соблюдение налогового законодательства. Это также повышает защиту от утечки данных и укрепляет безопасность семьи.[5][6] EWP допускает налоговую систему, которая по-прежнему уважает основные права на неприкосновенность частной жизни. EWP решает проблемы юридических фирм и международных специалистов по планированию в отношении некоторых аспектов CRS, связанных с конфиденциальностью их клиентов.[7][8][9] EWP помогает обеспечить конфиденциальность и благополучие семей, защищая их финансовые записи и обеспечивая их соблюдение налогового законодательства.

Защита активов

EWP защищает активы с помощью законодательства о раздельных счетах, используя преимущества страхования жизни. Эта структура использует законы о защите активов в юрисдикции проживания, чтобы защитить эти активы от требований кредиторов.[10] Доверительный фонд с собственными положениями о защите активов может получить дополнительную защиту с помощью политики.[11]

Успешное планирование

EWP включает передачу активов без принудительное наследство правила непосредственно для бенефициаров с использованием контролируемого и упорядоченного плана. Этот элемент EWP предоставляет держателю состояния способ ввести в действие план наследства в соответствии с его / ее желаниями без соблюдения правил принудительного наследования в стране проживания. Этот план должен быть согласован со всеми аспектами правильно структурированной политики PPLI вместе с другими элементами финансового и юридического планирования владельца состояния.

Налоговый щит

EWP добавляет возможности отсрочки налогообложения, подоходного налога, налогов на наследство и налогового планирования династии. Активы, заключенные в договоре страхования жизни, считаются отсроченный налог в большинстве юрисдикций по всему миру.[12] Аналогичным образом, правильно построенная политика PPLI защищает активы от всех налогов. В большинстве случаев в случае смерти застрахованного пособие выплачивается в виде не облагаемого налогом пособия в случае смерти.[13]

Упрощение соответствия

EWP добавляет легкость отчетности в налоговые органы и администрирование активов, коммерческое содержание структур. Кроме того, страховая компания считается бенефициарным владельцем активов.[14] Такой подход значительно упрощает обязательства по отчетности перед налоговыми органами, поскольку активы в политике хранятся на отдельных счетах и могут быть распределены по нескольким юрисдикциям по всему миру.

Заменитель доверия

EWP создает жизнеспособную структуру в соответствии со специальными правилами страхования для юрисдикций гражданского права. Это также создает новую роль для коммерческих трастовых компаний. В большинстве юрисдикций гражданского права трасты плохо признаются и трастовый закон не очень хорошо развит.[15] В результате компании с иностранными трастами в этих юрисдикциях гражданского права сталкиваются с препятствиями.

Смотрите также

дальнейшее чтение

- Сорбе, Стефан; Йоханссон, Аса (16 февраля 2017 г.). «Международное налоговое планирование и инвестиции в основной капитал (Рабочие документы Департамента экономики ОЭСР)». Издательство ОЭСР, Париж (1361): 1–20.

Рекомендации

- ^ «Размывание базы и перемещение прибыли - ОЭСР». www.oecd.org. Получено 2017-05-22.

- ^ «ОЭСР стремится ограничить уклонение от уплаты налогов транснациональными корпорациями». Журнал "Уолл Стрит. 7 июня 2017.

- ^ «ЕС помещает 17 стран в черный список налоговых убежищ». Financial Times. 5 декабря 2017.

- ^ «Эффективные стратегии частного страхования жизни с трастами». Март 2016 г.

- ^ Лори, Кирк (2005). Решение PPLI: обеспечение накопления богатства, повышения налоговой эффективности и защиты активов посредством частного страхования жизни. США: Bloomberg. ISBN 1-57660-173-0.

- ^ Браунинг, Линнли (9 февраля 2011 г.). «Безналоговое страхование жизни: неиспользованная инвестиция для богатых». Нью-Йорк Таймс.

- ^ Рыцарь, Эндрю (ноябрь 2016 г.). «Есть ли место для планирования конфиденциальности в мире, прозрачном для налогов?». Международные инвестиции.

- ^ Гарнем, Кэролайн (июль 2016 г.). "HNWI, FATCA & CRS: конфиденциальность мертва?". Центр частных клиентов.

- ^ Нозеда, Филиппо (июнь 2016 г.). «CRS и бенефициарная собственность». Martindale.com.

- ^ Лори (2005). Решение PPLI. Уильямс, «Юрисдикция - дома или вдали?». п. 285.

- ^ Лори (2005). Решение PPLI. Ротшильд и Рубин, «Защита активов: недоступные богатства». п. 50.

- ^ Лори (2005). Решение PPLI. Бортник, "Налоговое управление: создание богатства, снижение налогов". п. 31.

- ^ Лори (2005). Решение PPLI. Бортник, "Налоговое управление: создание богатства, снижение налогов". п. 31.

- ^ «Соответствующее решение» (PDF). Taxlinked.net.

- ^ Пихера, Властимил (декабрь 2014 г.). «Признание доверия в юрисдикциях гражданского права». Комментарии к делу Ольсен против Норвегии.